Aujourd’hui, vous pouvez investir dans des centaines d’actions du monde entier de manière simple, avec des frais minimisés et en une seule transaction grâce aux ETF. Certains se distinguent par leur performance et leur rendement.

Mais attention, il reste difficile de choisir parmi les 2 668 ETF accessibles aux investisseurs européens. Et investir comporte des risques, donc il faut sélectionner ses ETF méticuleusement.

Vous vous demandez quel ETF choisir ? Dans quel ETF investir ? Dans cet article, je vous propose un comparatif des meilleurs ETF 2025. Ces ETF vous permettront d’investir passivement, à frais ultra-réduits et avec une diversification instantanée. Même les professionnels n’arrivent pas à faire mieux. Les chiffres parlent d’eux-mêmes : l’étude SPIVA montre chaque année que plus de 90 % des gérants professionnels en Bourse ne parviennent pas à battre une stratégie ETF sur le long terme.

1. Les meilleurs ETF 2025 pour investir sur la France

Les ETF sont généralement indiciels, c’est-à-dire que leur but est de répliquer un indice donné. Vous connaissez sûrement notre indice français le plus connu : le CAC 40.

Pour Cotation Assistée en Continu, le CAC 40 est l’indice de référence de la Bourse de Paris. Créé en 1987, son objectif est simple : refléter les performances des 40 plus grandes entreprises françaises cotées ce qui en fait un baromètre de la performance boursière en France, avec notamment à l’intérieur LVMH, Sanofi, Air Liquide, L’Oréal, Airbus.

Le CAC 40 est dominé par quelques secteurs majeurs, notamment :

- La consommation discrétionnaire à 26,5 % notamment grâce au Luxe : LVMH, Hermès, Kering – un secteur clé grâce à l’influence française dans ce domaine.

- L’industrie à 25,8 % avec par exemple Airbus, Schneider Electric, Safran.

Ces 2 secteurs représentent plus de 50 % de la répartition sectorielle du CAC 40.

Le secteur du luxe, largement représenté dans le CAC 40, a bénéficié d’une croissance spectaculaire ces dernières années, portée par la demande en Asie. Ça peut être une force en période de croissance, mais peut devenir un point de vulnérabilité lors d’un ralentissement économique mondial.

Niveau répartition géographique, évidemment, nous sommes exposés à 100 % à des entreprises françaises, mais contrairement à ce que l’on pourrait croire, le CAC 40 n’est pas exclusivement tourné vers la France. Près de 70 % du chiffre d’affaires des entreprises du CAC 40 provient de l’international. Cela en fait un indice globalisé, même si sa base reste la France.

Sur les 30 dernières années, le CAC 40 a affiché une performance annualisée de seulement 3,7 %… Évidemment c’est sans compter les dividendes, un détail qui change tout. Attention donc, le CAC 40 que vous voyez partout et notamment dans les médias ne prend pas en compte les dividendes versés par les entreprises. En les prenant en compte, la performance réelle du CAC 40 depuis 1991 est bien meilleure : 7,74 % annualisé. 10 000 € investis en 1991 seraient devenus 117 000€.

Pour investir sur le CAC 40, 2 options solides s’offrent à vous.

1. Amundi CAC 40 UCITS ETF AC

Amundi CAC 40 UCITS ETF ACC avec un prix par part autour de 35 €.

UCITS dans son nom signifie qu’il respecte la réglementation encadrant les fonds d’investissement au sein de l’Union européenne. Cela vous garantit que vous investissez dans un produit conforme aux standards les plus élevés de régulation et de protection des investisseurs.

ACC dans son nom pour Accumulation signifie que l’ETF est capitalisant, donc il va automatiquement réinvestir pour vous les dividendes au sein de l’ETF et profiter au maximum des intérêts composés.

Vous trouverez également sa version Distribuant les dividendes. Attention, dans un compte-titres, les dividendes sont fiscalisés, ce sera dommage de prendre cette version.

Donc l’ETF capitalisant a des frais faibles de 0,25 % par an, il est éligible au PEA, le Plan d’Épargne en Actions, qui vous exonère d’impôt sur le revenu sur vos gains après 5 ans de détention du plan.

Il a un encours de 638 Millions d’euros.

2. XTrackers CAC 40

Une alternative à cet ETF est le XTrackers CAC 40, Xtrackers étant le plus gros émetteur allemand d’ETF, avec un prix par part autour de 70 euros, des frais plus faibles à 0,20 %, distribuant, éligible au PEA aussi et un encours de 118 Millions d’euros. Attention, il réplique moins bien celui d’Amundi, avec une légère sous-performance cumulée depuis le lancement.

Ces ETF et les ETF en général s’achètent aussi simplement qu’une action. Vous pouvez le trouver sur PEA, Assurance-vie, PER, ou encore compte-titres, comme sur BoursoBank, Fortuneo, ou Trade Republic.

Attention cependant, le CAC 40 ne représente que seulement 2 % de la capitalisation boursière mondiale. Il n’est pas idéal pour une exposition et une diversification globale. N’être exposé qu’à la France serait un biais, le biais domestique, qui pourrait limiter les opportunités en cas de ralentissement économique local.

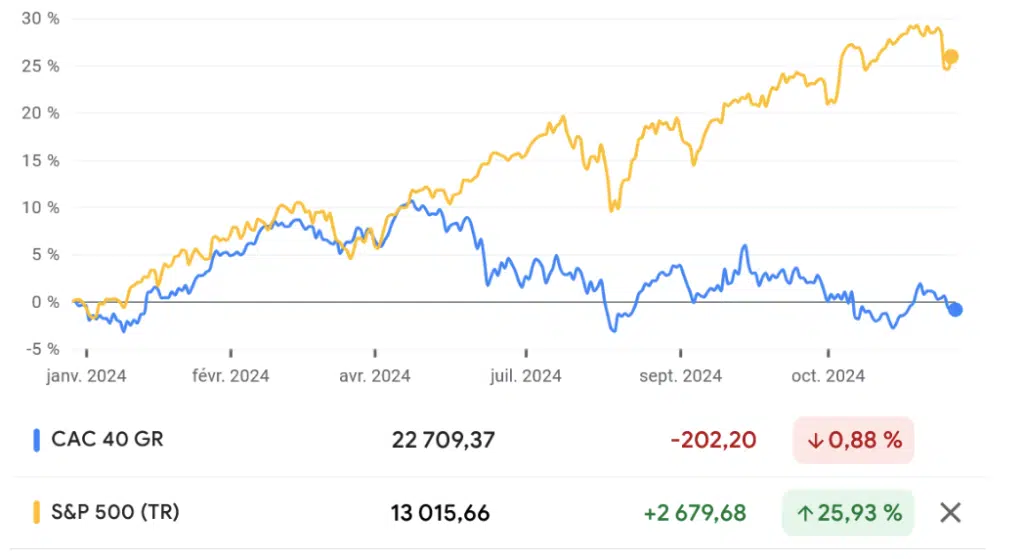

La France en 2024 a d’ailleurs complètement décroché en Bourse, un CAC 40 à -0,9 % contre un S&P 500, l’indice phare des actions américaines, à +25,9 %.

Il va donc falloir diversifier. Voyons maintenant…

2. Le meilleur ETF pour investir sur l’Europe

Si vous cherchez à diversifier vos investissements au-delà de la France, l’indice Euro Stoxx 600 est une référence. Il offre une exposition large à 600 des plus grandes entreprises européennes, ce qui en fait un des indices en Europe les plus diversifiés. On retrouve dedans notamment Nestle, ASML le leader mondial des équipements pour semi-conducteurs, LVMH, Volkswagen, ou encore Total Energies. Le CAC 40 est inclus dans cet indice qui est forcément bien plus diversifié.

Niveau répartition sectorielle, la Finance est le secteur le plus représenté avec 16,5 % de l’indice, puis viennent ensuite la Santé et l’Industrie. La technologie ne pèse que 7,3 % de l’indice.

17 pays sont présents dans l’indice avec notamment le Royaume-Uni à 23 %, la France à 18 % et la Suisse à 14,7 %.

Sa performance historique depuis 1991 est de 8,02 % par an. 10 000 € seraient devenus 127 000 €. Un indice donc en même temps plus diversifié et plus performant que le CAC 40.

Cet indice représente autour de 90 % de la capitalisation européenne, mais à l’échelle mondiale, il ne représente que 10 % de la capitalisation globale.

Pour investir sur l’Euro Stoxx 600, vous avez 2 options.

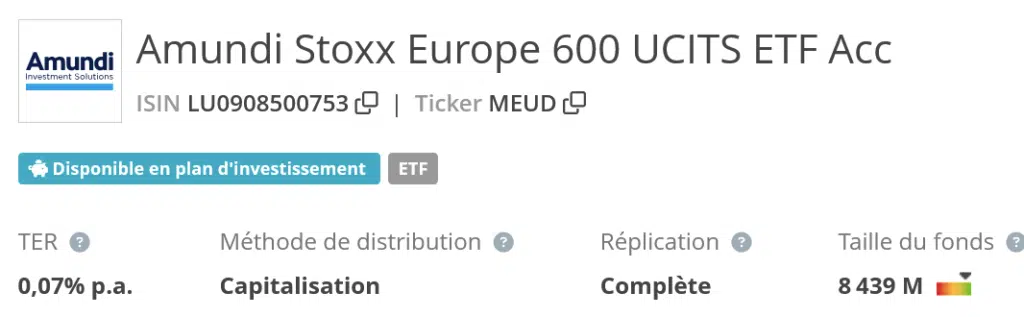

L’ETF Amundi Stoxx Europe 600

L’ETF Amundi Stoxx Europe 600 avec un prix par part autour de 230 euros, des frais minimisés à 0,07 % par an, des dividendes capitalisés donc réinvestis directement, ce qui est plus efficient, et un ETF pesant plus de 8 milliards d’euros.

Attention, il n’est pas éligible au PEA.

Le BNP Paribas Easy Stoxx Europe 600

Vous trouverez une alternative sur PEA, le BNP Paribas Easy Stoxx Europe 600 qui s’achète très facilement avec un prix par part de 15 euros seulement, avec 0,18 % de frais par an et 600 millions d’euros d’encours.

Attention, bien que diversifié au sein de l’Europe, l’indice reste fortement dépendant de la santé économique du continent européen. L’Europe n’a pas le même dynamisme économique ou technologique que les États-Unis ou certains marchés émergents.

Parlons-en justement !

3. ETF 2025 pour investir sur les pays émergents

Les pays émergents sont souvent perçus comme les moteurs de la croissance économique mondiale. Les économies émergentes, comme la Chine ou l’Inde, affichent des taux de croissance beaucoup plus élevés que les marchés développés. Si vous cherchez à diversifier votre portefeuille, le MSCI Emerging Markets est un indice incontournable.

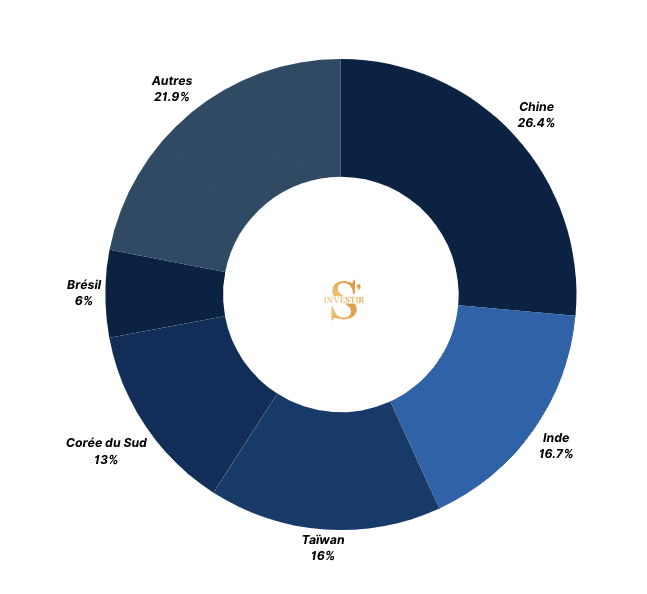

Créé en 1988 par MSCI (Morgan Stanley Capital International), un leader mondial des indices financiers, il rassemble environ 1 200 entreprises, grandes et moyennes capitalisations, comme TSMC, le leader de la production de puces électroniques, Samsung, Alibaba, géant de l’e-commerce et du cloud computing, ou encore Reliance Industries, un conglomérat indien industrie, plus gros producteur de polyester au monde.

L’indice englobe 24 pays émergents, avec notamment la Chine à 27 %, l’Inde à 20%, ou encore Taïwan, la Corée du Sud et le Brésil.

Niveau secteurs, on retrouve la finance en premier secteur à 23,8 %, puis la Tech et la consommation discrétionnaire.

Cet indice représente autour de 12 % de la capitalisation mondiale.

Côté performance, l’indice depuis 10 ans n’a rapporté que 4,24 % annualisé. Évidemment, il faut regarder sur des temps bien plus longs et depuis 1991 il a rapporté 8,44 % annualisé, bien plus que les actions européennes. 10 000 € seraient devenus 145 000 €.

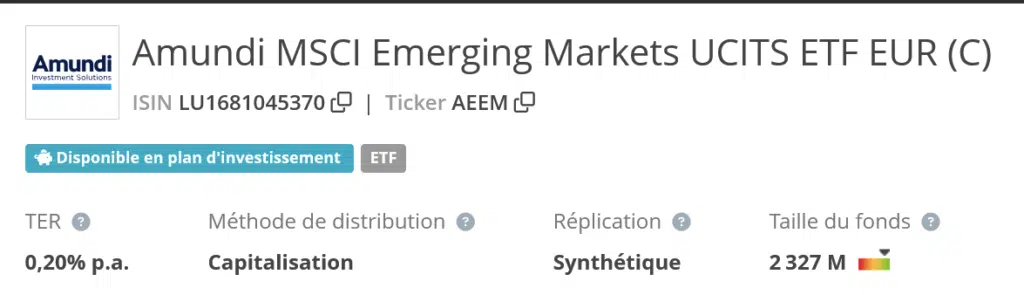

Il existe actuellement de très bons ETF qui répliquent le MSCI Emerging Markets, comme le AMUNDI MSCI EMERGING MARKETS, avec 0,2 % de frais par an, 2,3 milliards d’euros d’encours, capitalisant, et un prix par part de seulement 5 €. Malheureusement, il n’est pas éligible au PEA.

Eligible au PEA, vous trouverez le Amundi PEA MSCI Emerging Markets ESG Leaders. Attention, il ne suit pas tout à fait le MSCI Emerging Markets mais le MSCI Emerging Markets ESG Leaders ex Egypt, c’est-à-dire en n’incluant aucune entreprise égyptienne, et en ne prenant dans chaque secteur que les entreprises ayant des scores élevés en matière de critères ESG (Environnemental, Social, Gouvernance. Ce sera le seul ETF émergents sur PEA, avec 0,3 % de frais, capitalisant, une part autour de 23 euros et 290 millions d’euros d’encours.

Un autre ETF intéressant pour s’exposer aux marchés émergents est celui de BlackRock, le iShares Core MSCI Emerging Markets IMI qui va lui répliquer un indice encore plus large en prenant aussi les petites capitalisations émergentes avec en tout 3266 entreprises représentant 99 % de la capitalisation des 24 pays émergents.

Et si vous avez des affinités particulières ou de fortes convictions sur certains pays émergents précisément, vous pouvez investir sur des ETF qui répliquent des indices comme le MSCI China, le MSCI Brazil, ou encore le MSCI Mexico, et vous exposer à 85 % de l’univers des actions investissables dans ces pays respectifs.

Attention, les marchés émergents sont connus pour leur instabilité due à des crises économiques, politiques ou monétaires. Il y a aussi un risque de change puisque les devises locales peuvent être volatiles face au dollar ou à l’euro, impactant la performance de l’indice. L’indice est orienté vers des économies en développement, où la croissance est souvent plus rapide mais aussi plus risquée.

C’est là où vous pourriez évidemment être tentés d’investir sur les actions américaines.

4. ETF 2025 pour investir sur le marché américain

Si vous vous demandez quel ETF choisir pour investir sur le marché américain, vous pourriez miser sur l’indice S&P 500. Créé par S&P, donc Standard & Poor’s, en 1957, il reflète la performance des 500 plus grandes entreprises cotées aux États-Unis, représentant environ 80 % de la capitalisation totale du marché américain.

L’indice depuis sa création a généré autour de 10 % de performance annualisée et depuis 1991, il a rapporté 12,0% annualisé, dividendes réinvestis évidemment, bien plus que tous les indices vus précédemment. 10 000 € seraient devenus 421 000 €.

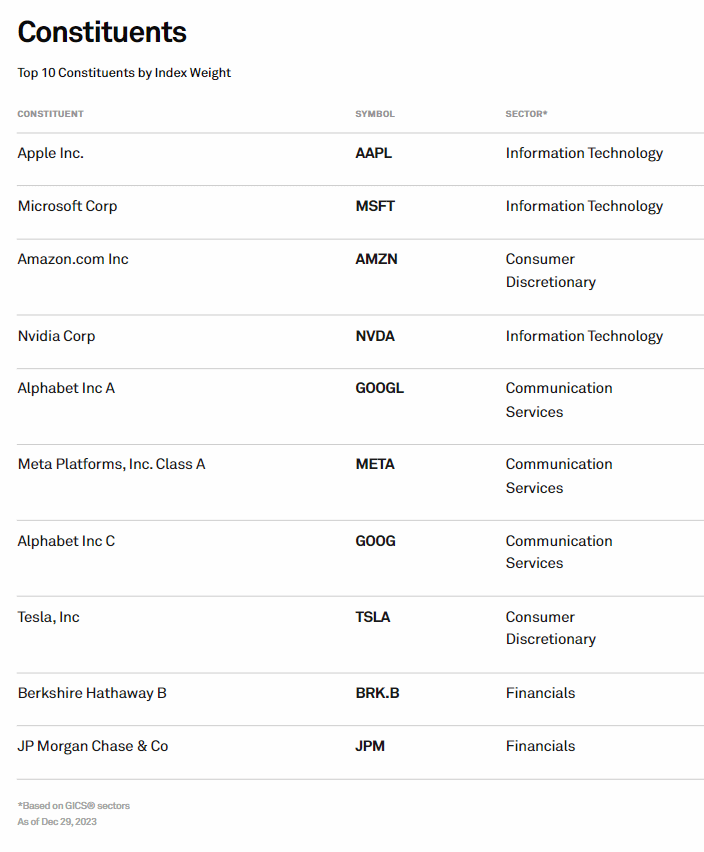

Vous retrouverez dans cet indice Apple, Microsoft, Amazon, Nvidia, etc., toutes les plus grandes entreprises cotées aux US.

Le S&P 500 couvre les principaux secteurs de l’économie américaine, avec une forte dominance de la technologie représentant 31 % de l’indice, suivi de la finance à 14 % et de la santé à 10,7 %.

Cet indice représente autour de 59 % de la capitalisation mondiale, les États-Unis dominant évidemment sur le plan économique et boursier.

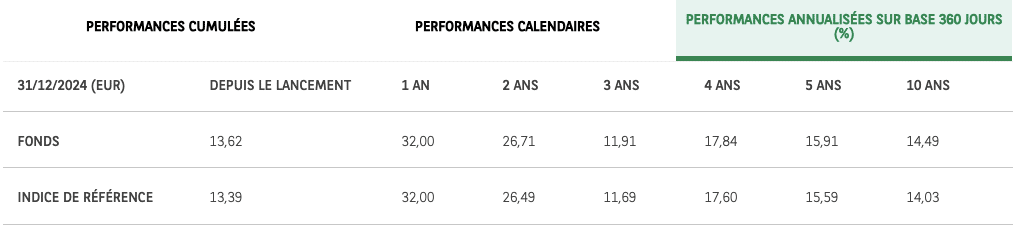

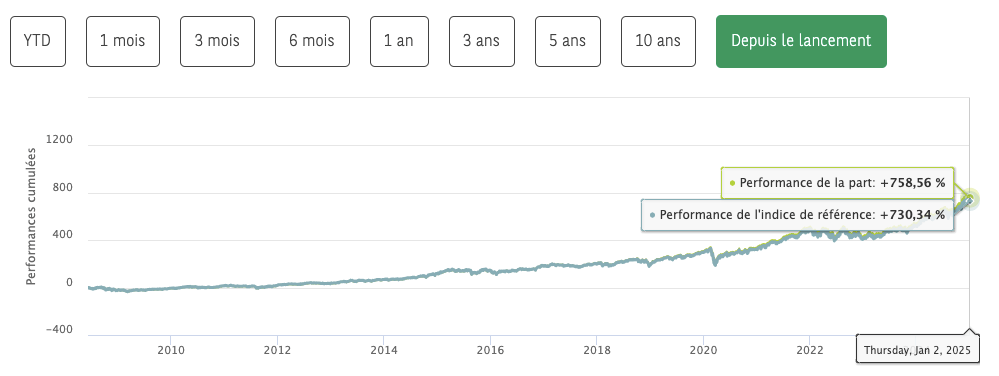

Un des meilleurs ETF S&P 500, c’est l’ETF BNP Paribas Easy S&P 500, un ETF accessible puisqu’il coûte autour de 28 €. Cet ETF réussit à faire même mieux que l’indice de référence S&P 500 avec une surperformance de 0,24 % par an depuis sa création, en cumulé ça fait +21 % depuis son lancement en 2008.

Il a des frais de 0,15 % par an, un encours de plus de 4 milliards d’euros et une performance annualisée de 12,52 % par an depuis sa création. Il a fait +21 % de performance l’an dernier. Attention, les performances passées ne préjugent pas des performances futures.

Comme le S&P 500, il permet d’investir dans les 11 secteurs d’activité avec notamment 28,8 % en Technologie de l’information, 12,9 % en finance et 12,6 % en santé.

Il est capitalisant, il va donc réinvestir pour vous directement dans l’ETF les dividendes que vous percevez. C’est un des meilleurs moyens pour profiter des intérêts composés. Et bonne nouvelle : cet ETF est éligible au PEA pour optimiser vos impôts si vous êtes résident fiscal français.

ETF BNP Paribas Easy S&P 500 | |

ISIN | FR0011550185 |

Indice de référence | S&P 500 |

Type de réplication | Synthétique |

Politique de distribution | Capitalisant |

Éligibilité | Compte-titres, PEA |

Frais de gestion | 0,15 %

|

Performance depuis le début de l'année | 21,28 % |

Encours sous gestion | 1 837,60 M EUR |

Prix | 21,23 € (fin 2023) |

Date de lancement | 16/09/2013

|

Devise | EUR |

* Les données de ce tableau sont susceptibles d’évoluer au fil du temps.

Le cas échéant, vous pouvez investir sur le SPDR S&P 500, de chez SPDR, le quatrième gestionnaire d’actifs au monde. Cet ETF a tout simplement les frais les plus bas du marché européen avec seulement 0,03% par an. Il a 6,5 milliards d’euros d’encours, est capitalisant, et s’achète à environ 14 euros par part.

Une autre option pour s’exposer au marché américain est d’opter pour l’indice concurrent du S&P 500 mais chez MSCI, le MSCI USA, avec par exemple l’Amundi MSCI USA, ou le Invesco MSCI USA.

Attention, bien que les entreprises soient souvent globales et multinationnales, l’indice reste très dépendant de l’économie américaine. Aussi, avec près de 30 %, l’indice est très exposé à la technologie, ce qui peut augmenter la volatilité en cas de correction dans ce secteur. Enfin, les 7 plus grandes entreprises, dont Apple et Microsoft, représentent près de 25 % de l’indice, ce qui le rend tout de même très concentré.

Pour ceux qui recherchent encore plus de dynamisme et d’exposition technologique, le Nasdaq-100 est un indice se concentrant sur les 100 plus grandes entreprises cotées au Nasdaq, le 2ème plus grande Bourse américaine, 100 % électronique, réputée pour abriter les entreprises les plus innovantes et à forte croissance, principalement dans les secteurs de la technologie, qui représente 59,8 % de l’indice, puis la consommation discrétionnaire à 18% suivi de la Santé avec 6 %. L’indice a aussi la particularité d’avoir aucune banque puisqu’il exclut le secteur financier. Dans les grandes capitalisations à l’intérieur, on retrouve évidemment Apple, Microsoft, Nvidia, Meta, Amazon, Tesla.

Avec un biais rétrospectif évident, avec les révolutions qu’ont apportées les technologies, l’indice a rapporté une performance annualisée incroyable de 16,33 % depuis 1991. 10 000 € seraient devenus 1 471 000 €, battant tous les indices vu précédemment.

Pour investir, plusieurs ETF Nasdaq 100 sont disponobles, comme par exemple :

- Le iShares Nasdaq 100 avec 0,33 % de frais par an, capitalisant et 16 milliards d’encours.

- Sur PEA, vous trouverez le Amundi PEA Nasdaq-100 avec 0,3 % de frais annuels, capitalisant et 560 millions d’encours.

- Pour ceux qui aiment encore plus le risque et ont un profil très offensif, vous pouvez même trouver des ETF à effet de levier comme le Amundi Nasdaq-100 Daily 2x. Attention à manier avec beaucoup de précautions.

Attention de toute manière avec le Nasdaq-100, cet indice est très sensible aux cycles économiques et peut connaître des fluctuations importantes. Pendant l’éclatement de la bulle Internet, l’indice a perdu plus de 80 % de sa valeur, et il a fallu 13 ans pour qu’il retrouve ses niveaux d’avant-crise. Attention également, vous excluez tout un secteur avec cet indice, le secteur financier qui n’est pas représenté.

Pour mieux diversifier, c’est là que les actions Monde entrent en jeu…

5. Top ETF MSCI World 2025

Si vous souhaitez une exposition diversifiée et simple à l’économie des pays développés, le MSCI World est l’indice à connaître. Créé en 1969 par MSCI, il regroupe 1 400 des plus grosses entreprises cotées dans 23 pays développés avec notamment les États-Unis à 74 %, le Japon à 5 %, le Royaume-Uni à 3,4 %, le Canada à 3 %, la France à 2,5 %.

En fait, cet indice incorpore entièrement le S&P 500, le Nasdaq-100, le MSCI Europe, le CAC 40. Il permet de suivre les performances des grandes et moyennes capitalisations des marchés développés tous secteurs confondus, avec, vu la prépondérance des États-Unis dans l’indice, évidemment la technologie en première position avec 25 %, puis la finance avec 16 %, suivi de l’industrie avec 11 %.

Cet indice représente autour de 79 % de la capitalisation mondiale.

Niveau performance, sur les 50 dernières années, il a rapporté 10,78 % de performance annualisée. Depuis 1991, il a rapporté 9,04 % par an. 10 000 € seraient devenus 173 000 €.

Pour vous exposer à cet indice, sur PEA, les meilleurs ETF sont les 2 ETF AMUNDI MSCI WORLD et l’ETF iShares MSCI World Swap PEA à 0,25 % de frais, capitalisant aussi, 0,25% de frais par an, et 344 millions d’euros d’encours.

AMUNDI MSCI WORLD UCITS ETF - EUR (C) | Amundi MSCI World (D) (ex Lyxor PEA Monde) | iShares MSCI World Swap PEA UCITS ETF EUR (Acc) | Amundi PEA Monde (MSCI World) UCITS ETF | |

ISIN | LU1681043599 | LU2655993207 | IE0002XZSHO1 | FR001400U5Q4 |

Politique de distribution | Capitalisant | Distribuant | Capitalisant | Capitalisant |

Frais de gestion | 0,38 % | 0,38 % | 0,25 % | 0,20 % |

Encours sous gestion | 3 208,5 M EUR | 3 208,5 M EUR | 3 208,5 M EUR | 97,29 M EUR |

Prix | 477,66 EUR | 28 € | 5 € | 5 € |

Date de lancement | 17/04/2018 | 15/03/2024 | 03/04/2024 | 11/03/25 |

Devise | EUR | EUR | EUR | EUR |

* Les données de ce tableau sont susceptibles d’évoluer au fil du temps.

Pour ce qui est du compte-titres ou de l’assurance-vie, vous aurez beaucoup plus de possibilités, avec parmi elles :

et le SPDR MSCI World, un des plus optimisés à mon sens, avec une très bonne réplication, 0,12 % de frais par an et 4 milliards d’euros d’encours.

le Xtrackers MSCI World, avec 9 milliards d’encours et 0,19 % de frais par an ;

le iShares Core MSCI World, le plus gros ETF MSCI World en Europe, avec 58 milliards d’euros d’encours et 0,20 % de frais par an .

Attention, on parle de MSCI World et d’ETF Monde. C’est un abus de langage, car cet indice n’englobe pas toute la planète puisqu’il ne couvre pas les marchés émergents. Bien que diversifié, il est très exposé aux États-Unis, ce qui peut être un avantage en période de croissance mais un risque en cas de ralentissement économique américain. Les économies dynamiques comme la Chine ou l’Inde ne sont pas incluses.

Et justement, parlons d’un ETF encore plus pratique…

6. Les meilleurs ETF MSCI ACWI en 2025

Si on reprend les différents indices, voici ce que cela donne :

- Le CAC 40 l’indice français, est inclus lui-même dans le MSCI Europe, lui-même inclus dans le MSCI World qui englobe aussi le MSCI USA et le S&P500, plus d’autres pays développés

- De l’autre côté le MSCI Emerging Markets représente les pays émergents

- La somme du MSCI World et du MSCI Emerging Markets donne le MSCI ACWI, pour All Country World Index, soit 47 pays et 2600 entreprises.

Ainsi pour diversifier en même temps son portefeuille sur les pays développés et émergents, il est possible d’investir par exemple dans l’ETF SPDR MSCI ACWI, avec 3,6 milliards d’euros d’encours, capitalisant et avec 0,12 % de frais annuels. Malheureusement, il n’existe pas d’ETF ACWI éligible au PEA.

Attention à certains ETF qui peuvent être très dangereux, voire toxiques, comme :

- Les ETF inverses pour spéculer sur la chute des marchés, complètement contre-productifs pour des investisseurs particuliers à long terme.

- ou les ETF thématiques qui surfent sur des hypes et parfois même des bulles spéculatives. Souvent présentés comme des opportunités d’avenir, ces ETF ne sont souvent que des produits marketing pour les émetteurs d’ETF plutôt que de vrais placements financiers sérieux.

7. Meilleurs ETF 2025 pour investir sur l’Or

En cette période de forte inflation un des meilleurs ETF 2025 pourrait être un ETF or, qui est un actif refuge pour les investisseurs. C’est un actif tangible qui a en plus une faible corrélation avec les actions et donc une source intéressante de diversification. Là où les actions pourraient souffrir du contexte économique et monétaire, l’or pourrait en bénéficier.

Chaque crise mondiale et chaque hausse d’inflation incite les investisseurs à se procurer un peu d’or. Pour s’y exposer, une bonne idée est d’utiliser un ETF Or, comme le iShares Phyisical Gold par exemple qui réplique le cours de l’or.

Vous vous exposez à l’or physique puisque pour chaque part de l’ETF achetée, iShares (filiale de Blackrock) détient un équivalent en lingot d’or.

Vous pouvez voir sur ce graphique que le cours de l’ETF en vert réplique très bien le cours de l’or en bleu.

Voici ses caractéristiques :

iShares Physical Gold ETC

| |

ISIN | IE00B4ND3602 |

Indice de référence | LBMA Gold Price |

Type de réplication | Physique |

Éligibilité | Compte-titres, Assurance-vie |

Frais de gestion | 0,12 % |

Performance depuis le début de l'année | - 1, 30 % |

Encours sous gestion | 14 milliards de $ |

Prix | 39,14 $ |

Date de lancement | 08/04/2011 |

Devise | USD |

* Les données de ce tableau sont susceptibles d’évoluer au fil du temps.

Vous trouverez également le Amundi Physical Gold, ETC qui permet d’investir sur le métal jaune. Chez Amundi, l’or est détenu chez HSBC et chaque lingot est ségrégué et identifié individuellement.

Malheureusement, aucun ETF Or n’est pas éligible au PEA. On trouvera cet ETF sur compte-titres, comme sur Trade Republic, qui est le courtier que je recommande personnellement.

Attention, en dehors de ces périodes intéressantes pour le métal jaune, l’or sur le long terme n’apporte pas autant de performances que les actions. Donc, c’est plus une position tactique en cas d’inflation, mais l’or ne doit pas être la position principale de votre portefeuille.

Conseil de Matthieu

Enfin, l’un des avantages de posséder un ETF Or est qu’il n’est pas nécessaire de stocker physiquement de l’or chez soi. Par contre, si vous vous inquiétez du système monétaire dans son ensemble, vous pouvez aussi envisager de posséder des lingots ou des pièces d’or physiques chez vous.

8. ETF CTO pour investir sur les cryptos

Dynamiser son portefeuille et profiter des opportunités liées au marché des cryptos, en déléguant en plus la sécurité de ses cryptos à des professionnels, et en investissant donc plus passivement/sereinement, c’est possible grâce aux meilleurs ETF crypto.

Aux États-Unis, les ETF Bitcoin viennent juste d’être autorisés avec l’approbation de la SEC (la « Securities and Exchange Commission »), notamment avec l’ETF Bitcoin de chez BlackRock, qui a fait beaucoup de bruit, car un ETF comme celui-ci devrait permettre aux investisseurs institutionnels, d’investir facilement dans le Bitcoin, mais aussi de manière très accessible pour M. et Mme tout le monde.

En Europe, les ETF américains ne sont malheureusement pas disponibles, mais le vieux continent est bien plus en avance que les US sur ce point, car il existe en réalité plus de 70 ETF Cryptos déjà accessibles sur le marché européen.

ETF Bitcoin : 21 shares Bitcoin Core

Le 21 shares Bitcoin Core, qui est le plus compétitif du marché avec 0,21 % de frais par an, un encours sous gestion cependant assez faible de près de 60 millions de dollars. Cet ETF est collatéralisé à 100 %, c’est-à-dire que pour 1 € investis dessus, 1 € de Bitcoin est bien conservé de manière sécurisée par un dépositaire réglementé choisi par 21 shares, l’émetteur de l’ETF. Sa performance depuis sa création en juin 2022 a été de 112,48 %, contre 113,18 % pour le Bitcoin. Il a donc une assez bonne réplication.

ETF Bitcoin : VanEck Bitcoin ETN

Le VanEck Bitcoin ETN, dont les frais sont plus élevés, 1 % par an, avec un encours beaucoup plus important, plus de 300 millions de dollars sous gestion, lui aussi collatéralisé à 100 %, et détenant même une assurance crypto dessus, jusqu’à un montant limité.

Au-delà du Bitcoin, grâce aux ETF vous pouvez vous exposer à d’autres cryptomonnaies, voire un panier diversifié de cryptomonnaies comme avec l’ETF 21Shares Crypto Basket, qui a été le premier ETF indiciel de cryptomonnaies en Europe. Il permet aux investisseurs de s’exposer à 5 des premières cryptomonnaies en termes de capitalisation :

- Bitcoin ;

- XRP ;

- Ethereum ;

- Polkadot ;

- et Solana.

Le prix de la part cote actuellement autour de 10 € et les frais sont élevés sur cet ETF : 2,5 % par an. Maintenant, avec la grande volatilité des cryptos et donc de cet ETF, les frais sont tout de même noyés devant les importantes variations.

Si vous souhaitez prendre davantage de risques et vous exposer à une seule cryptomonnaie, sachez qu’il existe des ETF sur des cryptos précises, comme l’ETF 21Shares Solana, un altcoin plus risqué et bien plus volatil.

Vous trouverez aussi des ETF sur Algorand, Binance Coin, Ethereum, Cardano, Polkadot, et j’en passe.

Attention quand même, cette classe d’actifs représente plus de risques et beaucoup plus de volatilité. On ne bâtit évidemment pas une stratégie durable et long terme avec 100 % de son patrimoine dans des cryptos-actifs.

Conseil de Matthieu

Il existe aussi pléthore de shitcoins, de cryptos douteuses, ou de projets comme Terra et son token LUNA ou encore le SHIBA INU, ayant laissé nombre de personnes sur le carreau.

9. Meilleurs ETF pour investir sur les obligations

La remontée des taux d’intérêt favorise l’investissement dans les obligations en Bourse qui ont à présent des rendements plus importants et intéressants. Les portefeuilles d’obligations ont été très affectés en 2022, entre -4 % et -30 % pour les obligations américaines à différentes maturités. Mais, elles ont retrouvé leur intérêt en 2023 après une longue période de taux très bas, voire négatifs.

Attention, il faut être conscient que certains secteurs d’entreprises, tels que l’industrie, peuvent être affectés par la hausse des coûts énergétiques. Nul besoin de prendre des risques trop importants : des obligations de bonne qualité « investment grade » offrent aujourd’hui des rendements intéressants.

Les actifs obligataires devraient donc devenir plus attractifs et offrir de nouveaux avantages de diversification dans les portefeuilles des investisseurs plus diversifiés.

Pour vous exposer au marché obligataire, je vous invite à lire mon article sur les meilleurs ETF obligations.

ETF pour investir en l’immobilier

Toujours dans cette optique d’inflation, les sociétés d’investissement Immobilier Cotées, les REITs* en anglais, pourraient profiter de cette situation.

Ces entreprises investissent dans l’immobilier, touchent des loyers, et le cas échéant, vendent avec plus-value. Les investisseurs peuvent en profiter, car ces entreprises doivent reverser au moins 90 % de leurs revenus aux investisseurs.

*REITs : Real Estate Investment Trusts = Sociétés d’investissement immobilier cotées en Bourse

Sur ce graphique, on peut voir la différence de performance entre les REITs et le S&P 500 entre 1972 et 2020 en fonction des différentes périodes d’inflation. Lorsque l’inflation est faible (à gauche sur le graphique), l’indice S&P 500 se comporte mieux, mais pendant les périodes d’inflation modérées et élevées, les REITs ont historiquement surperformé le S&P 500.

En effet, les sociétés d’investissement immobilier offrent une protection assez naturelle contre l’inflation, puisque les loyers et les prix de l’immobilier ont tendance à augmenter en même temps que l’inflation, les investisseurs se réfugiant dans des actifs tangibles.

Pour s’exposer rapidement au secteur de l’immobilier en Bourse, le mieux est de se diversifier sur plusieurs sociétés en optant pour un ETF.

Un des meilleurs ETF 2025 bonus serait donc le Amundi Index FTSE EPRA NAREIT Global qui a bien progressé en 2021 avec +35 % de performance sur l’année.

AMUNDI INDEX FTSE EPRA NAREIT GLOBAL UCITS ETF DR (C) | |

ISIN | LU1437018838

|

Indice de référence | FTSE EPRA/NAREIT Developed Index Net TRI EUR |

Type de réplication | Physique |

Politique de distribution | Capitalisant |

Éligibilité | Compte-titres, Assurance-vie |

Frais de gestion | 0,24 % |

Performance depuis le début de l'année | - 0, 45 % |

Encours sous gestion | 852,86 M EUR |

Prix | 59,68 € |

Date de lancement | 29/06/2016 |

Devise | EUR |

* Les données de ce tableau sont en date du 18 janvier 2024 et sont susceptibles d’évoluer au fil du temps.

Un seul ETF immobilier existe pour le PEA : le Lyxor PEA Immobilier Europe qui n’investit que sur des sociétés européennes. La diversification est donc moins importante qu’avec l’ETF de chez Amundi. Il est aussi capitalisant, a un encours un peu faible de seulement 17 millions d’euros et des frais de 0,4 %.

ETF pour investir sur l’eau

L’eau est une ressource stratégique à enjeu planétaire qui est appelée à manquer dans les prochaines décennies, avec une demande qui progresse constamment vu la progression démographique globale. L’eau est d’ailleurs appelée l’or bleu et nécessite toute une organisation, une infrastructure, un réseau de distribution et de traitement de l’eau.

Pour miser sur l’eau, Lyxor a sorti un ETF nommé Amundi PEA Eau qui permet d’investir dans 40 entreprises réalisant au moins 40 % de leur chiffre d’affaires dans l’eau.

AMUNDI PEA EAUUCITS ETF - CAPI | |

ISIN | FR0011882364

|

Indice de référence | MSCI ACWI IMI Water Custom Index

|

Type de réplication | Indirecte |

Politique de distribution | Capitalisant |

Éligibilité | Compte-titres, PEA, Assurance-vie |

Frais de gestion | 0,60 % |

Performance depuis le début de l'année | - 1, 35 % |

Encours sous gestion | 86,25 M EUR |

Prix | 26,83 € |

Date de lancement | 13/05/2014 |

Devise | EUR |

* Les données de ce tableau sont en date du 18 janvier 2024 et sont susceptibles d’évoluer au fil du temps.

Vous trouverez aussi la version distribuant avec cette fois-ci 1,3 milliard d’euros d’encours sous gestion.

Du point de vue investissement, c’est une méga-tendance de fond à laquelle il faudra prêter attention. Je vous renvoie à mon article sur les Megatrends qui vont façonner le futur en Bourse.

Bonus : les critères à regarder pour bien choisir ses ETF

Je viens de vous dévoiler la liste des meilleurs ETF selon moi, mais afin de vous rendre totalement autonome dans vos décisions, vous devez savoir quels critères regarder avant de choisir vos ETF pour investir en Bourse.

1. Les classes d’actifs

Les portefeuilles d’investissement diversifiés et équilibrés sont normalement exposés à différentes classes d’actifs, afin de réduire les risques sans renoncer aux rendements financiers.

Pour choisir ses ETF, il faut regarder à quel groupe il se rapporte. Ils sont rassemblés en 3 catégories :

- les actions ;

- les obligations ;

- les Multi-actifs.

Les 1ers offrent une exposition aux actions, les deuxièmes suivent la performance des obligations, et les derniers permettent un investissement dans plusieurs classes d’actifs en une seule solution.

Les ETF actions

Les ETF actions peuvent être regroupés, par exemple, dans les catégories suivantes :

- géographiques qui offrent une exposition à différents pays ou régions spécifiques du monde ;

- immobilier qui permettent d’investir dans le secteur de l’immobilier ;

- les matières premières dont les ETF répliquent la performance de sociétés impliquées dans l’extraction et la transformation de matières premières ;

- les thématiques qui se sont beaucoup développés ces dernières années et suivent des tendances ou des thèmes d’investissement particuliers.

Les ETF obligataires

Concernant les ETF obligataires, ceux-ci appartiennent aux 3 groupes suivants :

- les obligations d’entreprises qui investissent dans des obligations émises par des entreprises, avec un choix de différentes notations et donc de niveaux de risque ;

- les obligations d’États qui investissent dans des obligations émises par des États souverains ;

- les obligations émergentes qui suivent les obligations des marchés émergents, qui offrent normalement des rendements plus élevés, mais aussi des risques plus importants.

Les ETF multi-actifs

Les ETF multi-actifs investissent simultanément dans différentes classes d’actifs, représentant ainsi un guichet unique pour les portefeuilles d’investissement diversifiés.

En Europe, la valeur du secteur des ETF s’élève actuellement à un peu plus de 1 200 milliards de dollars [1], dont la majorité sont des ETF d’actions. Ils sont suivis par les obligations et ceux axés sur les matières premières.

[1] Donnée provenant de Bloomberg Intelligence.

2. Le TER (Total Expense Ratio) des trackers

Avec l’expression « TER », nous faisons référence au « total expense ratio », c’est-à-dire au coût annuel auquel un investisseur doit faire face lorsqu’il investit dans un ETF en Bourse.

Ce chiffre est versé à l’émetteur de l’ETF et sert de rémunération pour l’exploitation du fonds. Le TER doit donc être considéré comme la part de l’investissement qui est déduite chaque année sous forme de frais. Il est important de noter que ce pourcentage n’est pas calculé sur l’investissement initial, mais sur sa valeur dans le temps.

Normalement, en moyenne, les coûts varient d’environ 15-20 points de base pour les ETF les moins chers à 70-80 pour les plus chers [2]. Outre le TER, les investisseurs doivent se renseigner sur l’ampleur des frais supplémentaires, tels que ceux imposés par les courtiers pour l’exécution des ordres d’achat.

[2] Moyenne approximative basée sur des données de Bloomberg Intelligence.

3. La politique de distribution des ETF

Un autre élément auquel il faut prêter attention pour choisir ses ETF est la politique de distribution. Les trackers sont définis comme distribuant ou accumulant selon que des dividendes sont versés aux investisseurs ou non.

Les investisseurs qui recherchent un revenu régulier grâce aux dividendes peuvent opter pour le premier cas afin de recevoir des versements réguliers. Dans le 2d cas, ils sont automatiquement réinvestis et permettent aux investisseurs de recevoir de nouvelles actions sans nouveau décaissement.

4. La méthode de réplication de l’ETF

Un élément souvent négligé, qui peut avoir des conséquences importantes, est la méthode de réplication de l’ETF en Bourse. Un tracker peut être répliqué physiquement ou synthétiquement, selon que les titres sous-jacents sont directement détenus ou non.

Dans le 1er cas, avec une réplication physique complète, le fonds possède effectivement tous les titres contenus dans l’indice sous-jacent qu’il suit.

Tandis que dans le 2d cas, lorsqu’un ETF est répliqué synthétiquement, il peut suivre la valeur des actions sous-jacentes en utilisant généralement des swaps financiers. La réplication synthétique ne représente qu’un des risques des ETF.

5. La taille et l’ancienneté du fonds

Bien que cela ne soit pas extrêmement pertinent pour choisir ses ETF, il peut néanmoins être utile d’analyser la taille du fonds en termes d’actifs sous gestion ainsi que sa durée d’activité.

Ces 2 indicateurs peuvent, en effet, fournir des informations intéressantes pour comprendre le degré de réussite de la stratégie d’investissement du fonds et aider pour choisir ses ETF.

Actuellement, les plus grands ETF, qui reproduisent souvent les indices les plus populaires ou de larges segments du marché boursier mondial, ont des actifs sous gestion qui dépassent largement les 100 milliards de dollars [3].

[3] À titre d’exemple, il existe plusieurs ETF qui suivent l’indice S&P 500 et dont les actifs sous gestion dépassent 100 milliards de dollars.

6. La classification SFDR

Ces derniers temps, de plus en plus d’investisseurs, prêtent attention au niveau de durabilité de leurs investissements. Le récent règlement européen relatif à la divulgation d’informations sur le financement durable (SFDR) [4] oblige les gestionnaires de fonds et autres acteurs du marché financier à publier des données ESG (Environnement, Société et Gouvernance) détaillées sur les stratégies d’investissement qu’ils proposent.

Pour choisir ses ETF, sachez qu’il existe 3 classifications SFDR possibles pour les trackers en fonction de leur niveau de durabilité et d’intégration des filtres ESG :

- article 6 : Fonds sans politique ou objectif en termes de durabilité ;

- article 8 : Fonds qui promeuvent des caractéristiques environnementales ou sociales ;

- article 9 : Fonds ayant un objectif explicite d’investissements durables.

[4] Le SFDR est entré en vigueur en 2021 et oblige plusieurs acteurs du marché à clarifier le niveau de durabilité de leurs stratégies d’investissement. L’objectif est donc de parvenir à la transparence et de fournir aux investisseurs tous les outils nécessaires pour prendre des décisions éclairées.

Il est donc clair que les investisseurs pour qui le profil ESG de leur investissement joue un rôle important peuvent s’orienter principalement vers les fonds de l’article 8 ou 9.

Le graphique suivant montre l’évolution de la valeur des actifs alloués aux ETF qui intègrent des objectifs écologiquesdans leurs stratégies d’investissement, selon les données de Statista.

En bref, sachez que l’univers des ETF est extrêmement vaste : il existe aujourd’hui près de 10 000 ETF dans le monde, dont plus de 2 600 accessibles pour un investisseur européen, et notamment :

- des ETF sectoriels, comme le Xtrackers MSCI Europe Health Care ESG qui investit dans des entreprises liées au monde de la santé, en filtrant par des critères liés à l’environnement, le social et la gouvernance d’entreprise ;

- mais aussi des ETF sur l’intelligence artificielle, comme le Xtrackers Artificial Intelligence & Big Data qui investit dans des entreprises liées aux secteurs de l’IA, du Big Data et de la Cyber-Sécurité.

- des ETF sur le luxe, comme l’ETF de chez Amundi qui réplique le cours du S&P Global Luxury, indice composé de 80 des plus grandes entreprises du secteur du luxe ;

- des ETF immobiliers permettant d’investir sur des foncières cotées, comme le iShares European Property Yield ;

- des ETF à dividendes ;

- et même des ETF actifs, donc gérés activement par des gestionnaires de fonds.

Pour savoir sur quel ETF investir en 2025, je vous invite à télécharger gratuitement la liste des meilleurs ETF avec les frais, les encours, les liens vers les fiches des ETF, l’éligibilité au PEA, etc., en cliquant sur le bouton ci-dessous.

12 réponses

Merci pour tous vos conseils ! J’ai vraiment du mal à faire de bon investissements par moi-même et à générer des bénéfices.

?

Bonjour vous indiquez que l’etf FTSE EPRA/NAREIT Developed Index Net TRI EUR dans sa version capitalisante est éligible à un contrat assurance vie. Cependant je ne trouve pas d’assurance vie permettant une exposition à cet etf.

Il y a bien l’assurance vie de Lucya cardif qui propose une exposition à l’etf, mais uniquement dans sa version distribuante.

Pouvez-vous m’indiquer si je me trompe ?

Cordialement

Bonjour, non vous avez totalement raison. Cet ETF est disponible uniquement sur CTO en version capitalisante. Et depuis peu en version distribuante sur l’AV Lucya. L’aspect distribuant aurait été problématique sur CTO car enveloppe non capitalisante (taxation des dividendes). Mais sur AV, c’est capitalisant donc aucun frottement fiscal dû aux dividendes.

Bonjour, toujours dans la catégorie Etf sp 500, il y a donc le « ESE » …mais aussi le « PSP5 » de chez amundi, pouvez vous svp développer votre choix pour celui de chez bnp paribas?

Bonjour, bien sûr :

– Tracking error : Victoire pour l’ESE qui est excellent, prouvant la qualité de gestion de l’émetteur de l’ETF.

– Encours : Victoire pour l’ESE qui a un encours 5 fois supérieur au PSP5, permettant d’avoir une liquidité excellente en cas de revente.

– Frais : Victoire pour l’ESE qui a 0,03% de frais en moins par rapport au PSP5, même si ce critère n’est pas le plus important

Les différences ne sont pas énormes et ces 2 ETFs restent tout de même pertinents.

Cet article est une très bonne base, merci Matthieu

Bonjour Mathieu

Sauf erreur de ma part j’ai l’impression que l’ETF ACWE est disponible sur PEA en tout cas sur fortuneo.

Il apparaît d’ailleurs éligible sir just etf.

Si tel est le cas est plus pertinent que le world de Ishare (wpea)?

Merci

Bonjour, il est plus diversifié oui. Mais malheureusement il n’est pas disponible sur PEA.

Merci pour vos explications claires et complètes

Bonjour,

Il y a un élément que je n’ai vu dans l’article et qui m’aurait intéressé, mais j’ai peut-être lu un peu trop vite ou en diagonal. Les ETF sont un ensemble d’action dans un même portefeuille. Auriez-vous un exemple d’ETF risqué et un ETF un peu plus lissé en comparaison, si on tient compte uniquement du nombre d’actions contenu dans le portefeuille, et si on tient compte du % de l’ETF qui est composé par uniquement les 10 plus grosses actions qu’il comporte ?

Bonjour, vous pouvez prendre l’ETF Nasdaq 100 avec seulement 100 entreprises vs l’ETF MSCI ACWI IMI avec 8 379 entreprises ;).