Investir dans un ETF MSCI World est certainement une très bonne piste pour commencer à investir en Bourse à long terme et diversifier rapidement son portefeuille. Mais savez-vous comment fonctionne un ETF Monde ? Dans quoi investissons-nous réellement ? L’indice MSCI World est-il si planétaire que cela ?

Dans cet article, je vous explique tout ce que vous devez savoir sur le MSCI World et je donne également la liste des meilleurs ETF monde à mettre dans votre PEA, votre compte-titres, votre assurance-vie ou encore votre PER.

Cet article existe aussi en format vidéo ci-dessous :

ETF MSCI World : ce qu’il faut savoir

Un ETF MSCI World est tout simplement un ETF qui réplique l’indice MSCI World créé par le fournisseur d’indice MSCI. Avant de vous donner la liste des meilleurs ETF monde, il me semble important de vous rappeler ce qu’est l’indice MSCI World.

La performance historique d’un ETF Monde

Entre 1979 et 2022, la performance annualisée d’un ETF MSCI World dividendes réinvestis a été de 11,02 %. 10 000 € investis seraient devenus environ 1 000 000 € sur cette période, brut d’inflation. Bref, cet ETF a été un remarquable vecteur d’investissement pour exploiter la puissance des intérêts composés.

Cet indice reprend en fait plus de 1 500 sociétés. Un ETF monde vous permettra donc d’investir dans ces plus de 1 500 sociétés en une seule transaction. Au lieu d’investir à la main dans chaque action, un ETF vous permet de toutes les regrouper dans un panier et ensuite d’investir dessus très facilement.

En plus de cela, comme la plupart des ETF indiciels, le MSCI World écarte les entreprises en difficulté de l’indice pour en faire rentrer de nouvelles plus performantes, et ceci 2 fois par an. C’est la fonction autonettoyante des ETF qui augmente vos performances. Les ETF font tout pour vous et vous permettent d’investir passivement.

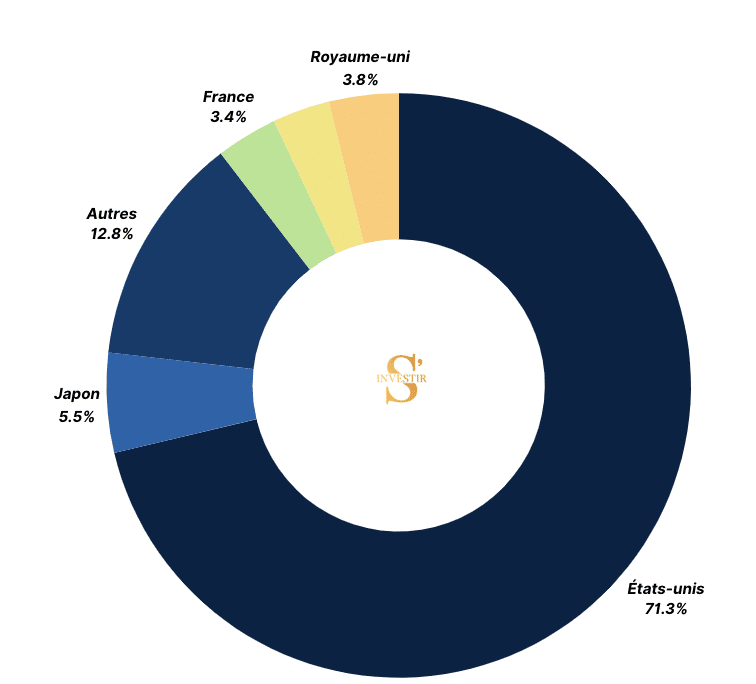

La diversification géographique du MSCI World

Les 1 500 entreprises qui composent l’indice MSCI World proviennent de 23 pays développés. Comme vous pouvez le remarquer sur le diagramme ci-dessous, les États-Unis représentent 66 %.

L’entreprise MSCI fait en sorte que l’indice MSCI World et ses actions représentent 85 % de la capitalisation boursière ajustée du flottant de chacun de ces 23 pays développés. En achetant un ETF MSCI World, vous possédez 85 % de la capitalisation boursière des États-Unis, 85 % de la capitalisation du Japon, 85 % de la capitalisation de la France, etc.

La capitalisation boursière est égale au nombre d’actions en circulation multipliée par le cours de l’action. Par exemple, si une entreprise est divisée en 100 actions à un cours de 1 000 €, alors sa capitalisation boursière est de 100 000 €.

Définition

Cependant, au sein de l’indice MSCI World, on retrouve une forte domination des États-Unis et de leurs grandes entreprises technologiques, notamment les fameuses GAFAM.

En effet, la Bourse américaine pèse énormément en termes de capitalisation : l’indice phare américain, le S&P 500 (qui regroupe les 500 plus grandes sociétés cotées américaines), pèse autant que la moitié du marché mondial.

Même si les États-Unis donnent le LA du marché et restent le marché de référence, le MSCI World se retrouve avec un déséquilibre important. Le MSCI World n’est d’ailleurs pas si mondial que cela : il représente le marché de 23 pays dits développés. Nous reparlerons d’un autre indice qui peut être très complémentaire : le MSCI Emerging Markets.

Les principales positions d’un ETF Monde

Les 10 principales positions du MSCI World ne pèsent que 16,12 % de l’indice, ce qui en fait un indice bien diversifié en termes de pondération d’entreprise.

À titre de comparaison, les 10 principales positions de l’indice phare français, le CAC 40, pèsent 58,76 % de l’indice CAC 40, ce qui en fait un indice bien moins diversifié, et donc bien plus risqué.

Si on compare d’ailleurs le MSCI World au MSCI France (qui est grossièrement le CAC 40, mais avec 65 actions au lieu de 40), le MSCI World a rapporté sur les 10 dernières années 10,05 % annualisées contre 7,17 % pour le MSCI France, avec une volatilité et une perte maximale bien inférieures pour le MSCI World. C’est la puissance de la diversification.

MSCI World | MSCI France | |

Performance annuelle (sur 10 ans) | 10,05 % | 7,17 % |

Volatilités annualisée (sur 10 ans) | 13,81 % | 17,60 % |

Perte maximale

(sur les 10 dernières années) | 34,20 % | 44,16 % |

Sharpe Ratio

(sur 10 ans) | 0,71 | 0,44 |

La diversification sectorielle du MSCI World

Le MSCI World regroupe les 11 secteurs d’activités, au sens du GICS (Global Industry Classification Standard) avec une pondération plus importante pour les entreprises technologiques : autour de 20 % notamment à cause des big techs comme Apple et Microsoft.

Autrement, l’indice est bien diversifié : santé, finance, biens de consommation cyclique, industries, etc. Ce qui est très efficace pour éviter les crises de secteur.

Imaginez que demain, les entreprises de la santé subissent une forte baisse, alors les autres secteurs compenseront cette perte. Votre portefeuille, s’il est bien diversifié, ne va accuser qu’une perte mineure par rapport aux entreprises du secteur de la santé.

Le MSCI World est donc un support fiable d’investissement.

Les dividendes dans un ETF Monde

En tant qu’investisseur dans un ETF Monde, vous percevrez les dividendes des entreprises de l’indice. Sachant qu’environ 50 % des entreprises cotées versent des dividendes, vous toucherez en moyenne des dividendes de 750 entreprises par an. En sachant qu’en plus un dividende peut être versé en plusieurs fois, vous toucherez plusieurs dividendes par jour. Il existe tellement de dividendes que malheureusement, on ne trouvera pas de calendrier détaillé de tous les dividendes perçus.

Par rapport à la distribution de ces dividendes, 2 choix s’offrent à vous : opter pour un ETF capitalisant ou opter pour un ETF distribuant.

- Un ETF distribuant vous distribuera périodiquement l’ensemble des dividendes précédemment perçus, en général trimestriellement ou semestriellement.

- Un ETF capitalisant va réinvestir pour vous directement et automatiquement les dividendes dans l’ETF, ce qui fera augmenter son prix, votre potentielle plus-value et exploitera mieux la puissance des intérêts composés.

Capitalisant est le type d’ETF le plus adapté à ceux qui sont en phase de capitalisation et de développement de patrimoine. C’est aussi le type d’ETF le plus adapté pour ceux qui sont imposés sur les dividendes, car les ETF capitalisant sont fiscalement efficients.

Conseil de Matthieu

Mais alors, quel ETF MSCI World choisir sur compte-titres, sur PEA, sur assurance-vie ou PER ?

Sélection des meilleurs ETF Monde

ETF Monde sur CTO

Tous les ETF MSCI World sont éligibles au CTO, qui est l’enveloppe fiscale par défaut pour investir en Bourse.

Voici une sélection de 3 meilleurs ETF Monde optimisés pour compte-titres :

iShares Core MSCI World | Xtrackers MSCI World UCITS | Lyxor Core MSCI World | |

ISIN | IE00B4L5Y983 |

IE00BJ0KDQ92

| LU1781541179

|

Politique de distribution | Capitalisant | Capitalisant | Capitalisant |

Frais de gestion | 0,20 % | 0,19% | 0,12 % |

Prix | 97 $ | 98 € | 18 $ |

Encours | 39 000 M€ | 7 000 M€ | 2 000 M€ |

Les frais de gestion sont faibles pour ces 3 ETF : 0,2 %, 0,19 % et 0,12 %. Pour rappel, les frais des ETF sont prélevés directement sur la performance de l’ETF. Vous ne les payez pas directement.

Au niveau de la politique des dividendes, ce sont tous des ETF capitalisant. Sur compte-titres, pour un Français fiscalisé sur les dividendes, utiliser des ETF distribuant en phase de capitalisation est une terrible erreur. Si vous souhaitez tout de même un ETF distribuant, vous trouverez le HSBC MSCI World UCITS ETF.

L’encours sous gestion de ces ETF est très élevé : 39 milliards d’euros pour celui d’iShares, 7,5 milliards pour celui d’Xtrackers et 2 milliards pour celui de Lyxor.

Au niveau du prix d’une part, on est sur des ETF accessibles pour de petits investissements tous les mois : autour de 70 € pour celui d’iShares, 80 € pour celui d’Xtrackers et surtout 10 € pour celui de Lyxor.

Meilleur ETF MSCI World PEA

Je vous recommande seulement 4 ETF MSCI World sur PEA :

- AMUNDI ETF MSCI WORLD (C) dont le prix de la part s’élève à 477 € ;

- l’AMUNDI ETF MSCI WORLD (D) (arrivé sur le marché le 15 mars 2024 en remplacement de l’ETF Lyxor PEA Monde) ;

- iShares MSCI World Swap PEA arrivé sur le marché le 3 avril 2024.

- Amundi PEA Monde UCITS ETF arrivé sur le marché le 11 mars 2025 avec une valeur de la part à 5 € (pour le lancement).

Pour en savoir plus sur le dernier ETF Monde d’Amundi sur PEA, je vous invite à lire mon article.

Ces ETF ont un bon tracking. Le 1er est accessible autour des 490 €, et le 2e 28 € et les 2 derniers pour seulement 5 €.

Au passage, le prix d’un ETF dépend du prix initial de la part qui est assez arbitraire et fixé par la société de gestion. Du point de vue de l’investisseur, le prix de la part ne doit pas être un critère de sélection, sauf si un prix trop élevé rend vos investissements récurrents difficiles.

AMUNDI MSCI WORLD UCITS ETF - EUR (C) | Amundi MSCI World (D) (ex Lyxor PEA Monde) | iShares MSCI World Swap PEA UCITS ETF EUR (Acc) | Amundi PEA Monde (MSCI World) UCITS ETF | |

ISIN | LU1681043599 | LU2655993207 | IE0002XZSHO1 | FR001400U5Q4 |

Politique de distribution | Capitalisant | Distribuant | Capitalisant | Capitalisant |

Frais de gestion | 0,38 % | 0,38 % | 0,25 % | 0,20 % |

Encours sous gestion | 3 208,5 M EUR | 3 208,5 M EUR | 3 208,5 M EUR | 97,29 M EUR |

Prix | 477,66 EUR | 28 € | 5 € | 5 € |

Date de lancement | 17/04/2018 | 15/03/2024 | 03/04/2024 | 11/03/25 |

Devise | EUR | EUR | EUR | EUR |

Meilleur ETF Monde pour Assurance-vie et PER

Investir au sein d’une assurance-vie sur un ETF MSCI World peut être une très bonne idée. Attention, il faudra bien choisir son contrat d’assurance-vie, car tous les contrats ne proposent pas la possibilité d’investir en ETF.

Pour ceux qui le proposent, on retrouve généralement un ETF MSCI World Amundi. C’est un ETF avec un encours important : plus de 4 milliards chacun.

Il est aussi possible d’investir dans un ETF MSCI World sur un PER.

AMUNDI MSCI WORLD II UCITS ETF DIST | Amundi INDEX MSCI World UE DR EUR | |

ISIN | FR0010315770

| LU1781541179

|

Politique de distribution | Distribuant | Capitalisant |

Frais de gestion | 0,30 % | 0,18 % |

Prix | 312 € | 103 € |

Encours | 4 800 M€ | 4 400 M€ |

Exemple de portefeuille avec du MSCI World

Un portefeuille contenant uniquement un ETF MSCI World est déjà un excellent portefeuille pour débuter en Bourse. C’est un ETF qui va vous exposer aux marchés boursiers de 23 pays et vous positionner sur plus de 1 500 boîtes. Autant dire que sans ETF, il va être très compliqué de diversifier autant en nombre d’entreprises et de suivre le marché soi-même sans fonction autonettoyante.

Pour les investisseurs souhaitant mieux diversifier leurs investissements qu’un MSCI World, il existe des alternatives. Forcément, ce sera plus difficile à gérer qu’un simple ETF Monde. Mais, vous pouvez composer votre allocation vous-même en vous créant un portefeuille d’ETF.

Voici quelques ETF qui peuvent être intéressants à étudier pour composer son portefeuille d’ETF (attention, certains indices sont déjà compris dans le MSCI World) :

- un ETF S&P 500 pour investir sur 500 entreprises du continent américain (déjà présentes dans le MSCI World) ;

- un ETF Nasdaq-100 pour investir sur 100 entreprises du Nasdaq, essentiellement des Tech américains (déjà présentes dans le MSCI World) ;

- un ETF MSCI Europe pour investir sur le continent européen avec 420 entreprises (déjà présentes dans le MSCI World) ;

- un ETF Topix pour investir sur près de 1700 entreprises japonaises ;

- un ETF MSCI Emerging Asia sur environ 1100 entreprises de 8 pays émergents asiatiques ;

- un ETF MSCI Emerging Markets que nous allons étudier en détail tout de suite.

Au passage, pour les investisseurs qui font du stock-picking, avoir un cœur de portefeuille en ETF MSCI World, peut-être une très bonne idée pour assurer une bonne partie de notre portefeuille et limiter les risques.

Naturellement, une fois investi sur un ETF MSCI World qui nous expose aux marchés boursiers des pays développés, un ETF qui peut venir en complément est un ETF MSCI Emerging Markets.

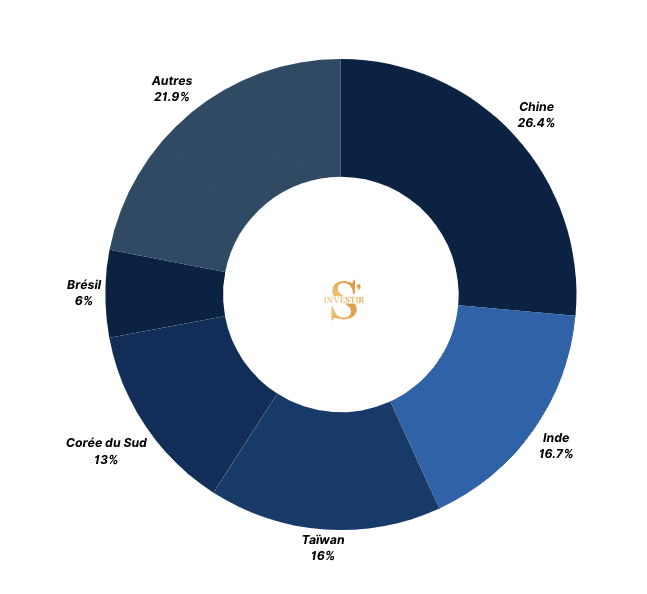

Le MSCI Emerging Markets nous expose à 24 pays émergents dont :

- la Chine à 26,4 % ;

- Taiwan à 16 % ;

- l’Inde à 16,7 % ;

- la Corée du Sud à 13 % ;

- le Brésil à 6 % ;

- et 19 autres pays à 21,9 %.

L’indice est aussi bien diversifié sectoriellement avec cette fois-ci comme 1er secteur de la finance et non la technologie. L’indice est également bien diversifié en termes d’entreprises avec environ 1 400 sociétés présentes et un top 10 qui ne représente que 23 % de l’indice.

Allier MSCI World et MSCI Emerging Markets semblent donc très naturel. MSCI a d’ailleurs créé un indice englobant le World et le Emerging Markets : c’est le MSCI ACWI pour All Country World Index. Cet indice permet d’investir dans des moyennes et grandes capitalisations boursières de 23 pays développés et 24 pays émergents. Le World représente autour de 87 de l’indice, et l’Emerging Markets autour de 13 %. L’indice regroupe donc près de 2 900 actions, ce qui permet une diversification encore plus importante.

La véritable diversification de son portefeuille

Aujourd’hui, l’ensemble des marchés actions est très corrélé. En fait, le plus important dans la construction d’une stratégie d’investissement est l’adéquation avec vos objectifs et votre situation. En termes de diversification, un ETF Monde est déjà bien diversifié sur le marché actions.

Ensuite, la vraie diversification sera celle en termes de classes d’actifs. Voici quelques idées :

- ETF Standards comme un ETF MSCI World ;

- ETF Smart Beta ;

- Private Equity ;

- Immobilier ;

- ETF Obligataires ;

- Crypto ;

- Or, métaux.

En bref, vous avez maintenant toutes les clés en main pour commencer à investir en Bourse dans le monde entier. Pour rappel mon top 6 des meilleurs ETF World est le suivant :

- iShares Core MSCI World

- Xtrackers MSCI World UCITS

- Lyxor Core MSCI World (DR) UCITS ETF

- AMUNDI ETF MSCI WORLD (C)

- AMUNDI ETF MSCI WORLD

- iShares MSCI World Swap PEA

Si vous souhaitez aller plus loin et découvrir comment vous constituer un portefeuille performant, pensez à suivre ma formation offerte en cliquant sur l’onglet ci-dessous.

4 réponses

Bonjour,

je ne comprends pas pourquoi si un ETF est dans les meilleurs en CTO il n’est pas dans les meilleurs en PEA, et vice versa (quand les 2 sont dispos en PEA)

Les 3 listes CTO PEA AV sont différentes alors que certains sont dispos dans les 3 supports (au moins 2 des 3)

Bonjour, car il y a d’autres ETF qui passent devant sur PEA, CTO, AV 😉

bonjour,je suis débutante je m’intéresse depuis peu à la bourse,quel ETF choisir pour un débutant vu que le MCSI WORLd coûte quand même plus de 400euros,j’ ai dejà le cac 40,le stoox 50 merci

Bonjour, on ne peut pas donner comme ça des ETF pour vous sachant qu’on ne connait rien de votre situation. Ca serait même inquiétant de recommander comme ça 😉