Jack Bogle, aussi appelé John Bogle, est un monument de la finance, une des personnalités les plus influentes en matière d’investissement pour les investisseurs particuliers comme vous et moi. Si vous voulez gagner en Bourse, vous devez impérativement connaître ses grandes leçons. Warren Buffett le dit lui-même :

« Il y a encore une personne que je souhaiterais présenter, c'est Jack Bogle, dont j'ai parlé dans le rapport annuel. Jack Bogle a probablement fait plus pour l'investisseur américain que n'importe quel homme dans le pays. »

Warren Buffett

« J'estime que Jack a, au minimum, sauvé des milliards de dollars dans les poches des investisseurs. Il a mis des dizaines et des dizaines et des dizaines de milliards dans leurs poches et ces chiffres vont atteindre des centaines et des centaines de milliards au fil du temps. »

Warren Buffett

John Bogle est un homme qui a apporté une révolution pour les investisseurs particuliers. Il est le fondateur de Vanguard, le deuxième plus grand gestionnaire d’actifs au monde et est l’homme qui a créé les fonds indiciels à l’origine des ETF, dont on va reparler ensuite.

John Bogle a véhiculé toute sa vie une vraie philosophie d’investissement qui a pour but de maximiser vos gains en Bourse, minimiser vos coûts, et protéger vos intérêts et non ceux des gestionnaires de Wall Street. D’ailleurs, un des forums les plus actifs en matière d’investissement est le forum Bogleheads, nommé en l’honneur du célèbre investisseur.

Donc, si vous comptez investir en Bourse ou si vous avez déjà commencé, vous devez vous intéresser aux 7 leçons d’investissement de John Bogle, lesquels ont révolutionné l’approche des investisseurs particuliers.

De nombreux témoignages de personnes ayant suivi ses conseils sont partis à la retraite en étant millionnaires.

Dans cet article, je vais vous expliquer les 7 leçons les plus importantes de John Bogle à connaître pour se constituer un très beau capital grâce à la Bourse et pour adopter une solide stratégie d’investissement qui pourrait changer le cours des choses pour votre avenir financier.

Vous trouverez la version vidéo de cet article juste ici :

1. Investir à long terme comme Jack Bogle

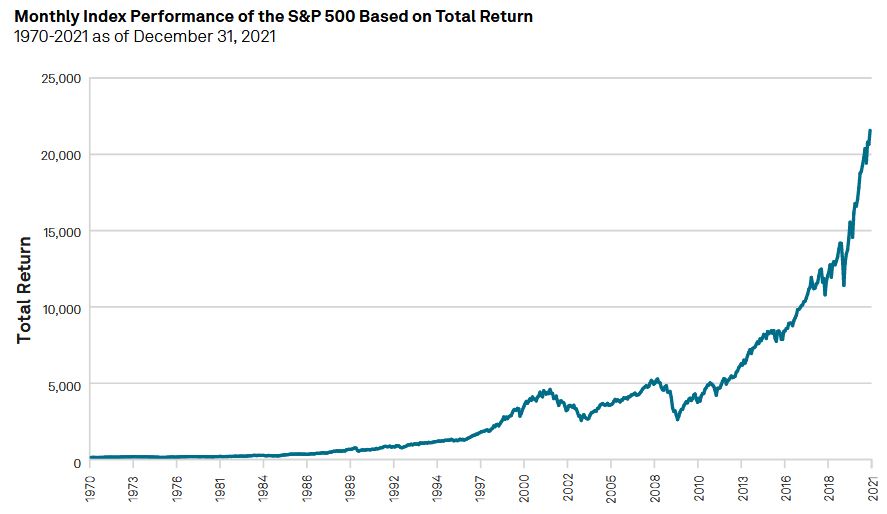

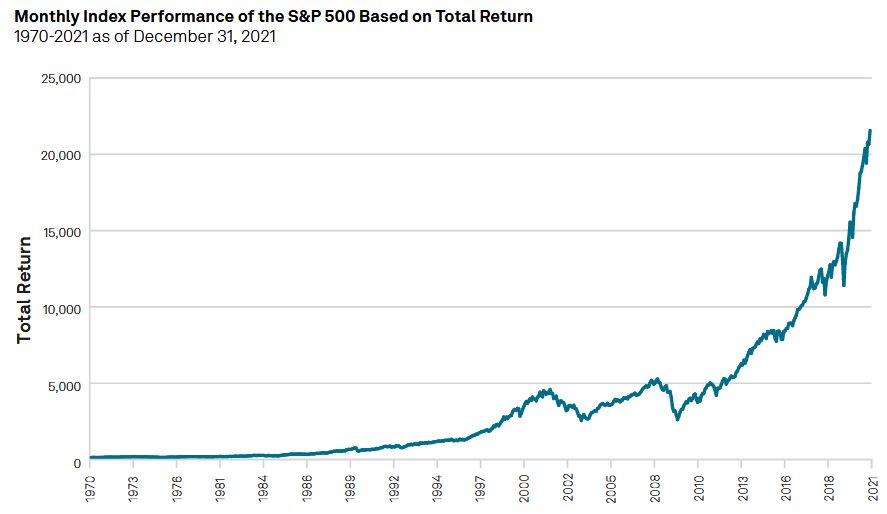

La Bourse est un jeu gagnant sur le long terme, car avec le temps, les marchés sont haussiers. Vous devez ainsi exploiter ce jeu gagnant. Une des pires décisions serait de passer à côté et de ne rien faire pour son épargne en laissant votre argent être grignoté jour après jour par l’inflation.

« Investir entraîne du risque. Mais ne pas investir nous condamne à l’échec financier. »

Jack Bogle

Pour autant, il ne s’agit pas de souscrire au 1er fonds d’investissement proposé par votre banquier ou votre assurance-vie.

Ces derniers sont généralement très chargés en frais, ce qui va venir dégrader votre performance et anéantir une grande partie de vos gains.

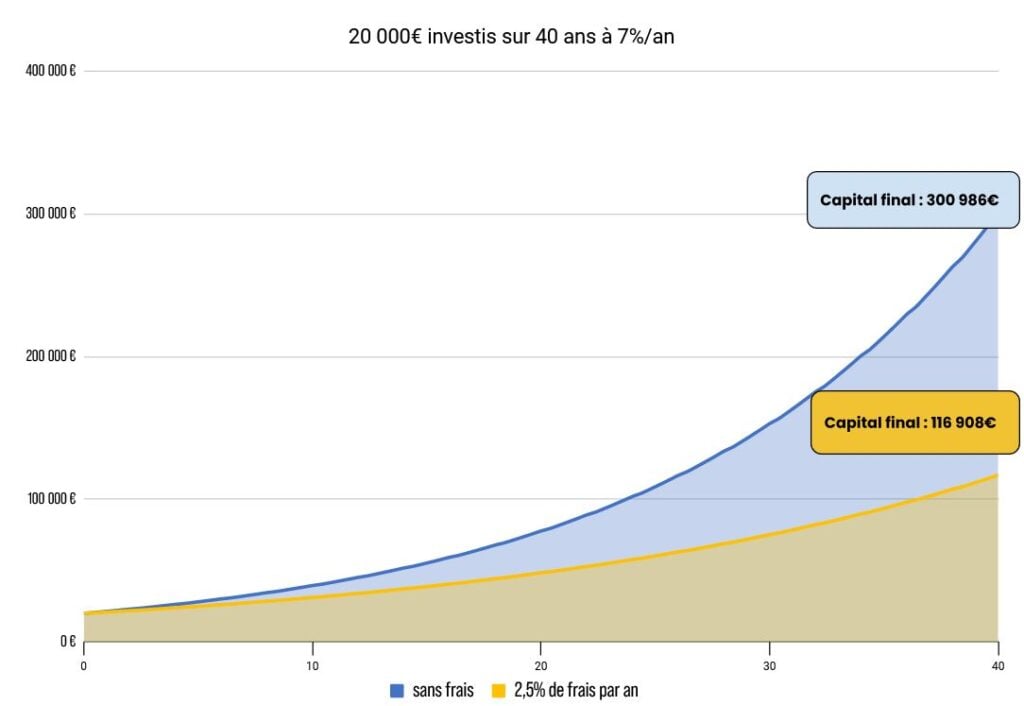

Imaginez-vous investir 20 000 € à 7 % par an sur 40 ans. Sans frais, votre capital final aura atteint un peu plus de 300 000 €. Avec 2,5 % de frais par an qui sont des frais moyens pratiqués par les fonds proposés par les banques et les assurances-vie, vous n’atteindrez que 116 900 €, soit des gains divisés par deux et demi, soit 61 % de gains en moins !

C’est là tout l’objet de la philosophie de Jack Bogle : minimiser ses frais pour ne pas transformer un jeu gagnant en jeu perdant, ou presque. C’est mathématique : plus les gestionnaires vous facturent cher, moins vous gagnez.

2. Utiliser des fonds indiciels à bas coût en Bourse (ETF)

Pour minimiser vos frais et maximiser vos performances, Jack Bogle a créé le 31 décembre 1975 le premier fonds indiciel. Ceci est tout simplement un portefeuille investissant et suivant la performance d’un indice. L’indice mondial le plus connu est le S&P 500 qui reflète la performance de 500 des plus grandes sociétés américaines, dont Apple qui représente 6,86 % de l’indice, Microsoft 6,09 %, Alphabet, la maison mère de Google avec 4,12 %, Amazon 3,01 %, etc.

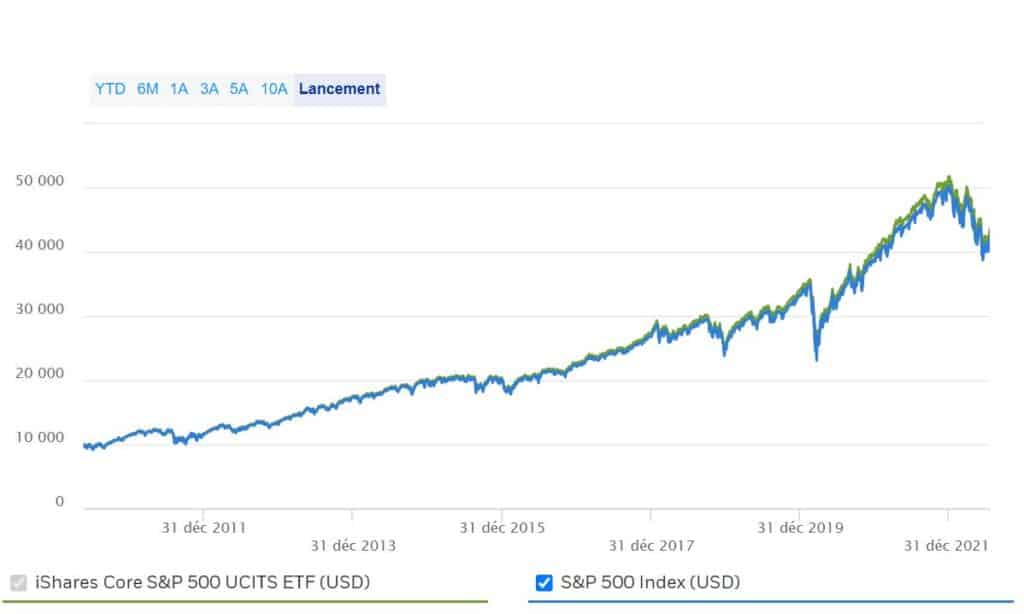

Vous pouvez donc facilement investir sur un fonds indiciel, ou plutôt un ETF indiciel, qui suit la performance du S&P 500, et cela à moindres frais. Nous sommes loin des 2 ou 3 % de frais annuels que pourrait vous facturer votre banquier. Un ETF S&P 500 se trouve facilement à 0,15 % de frais annuels.

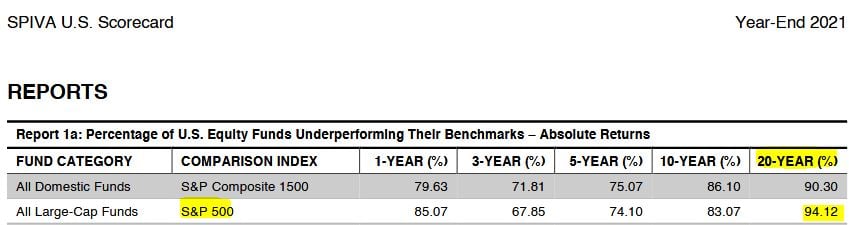

Les ETF sont devenus très populaires auprès des investisseurs, notamment parce qu’ils ne demandent que très peu de temps de gestion. Ils permettent aussi de bien diversifier son portefeuille. Ils sont accessibles dès une dizaine d’euros et ils demeurent très performants. Sur 20 ans, 94 % des gérants professionnels sont battus par un simple ETF.

3. Connaître la règle du retour à la moyenne en Bourse

Une des règles éternelles de Jack Bogle est le retour à la moyenne qui est comme la loi de la gravité : ce qui a trop augmenté en Bourse finira par chuter. En Bourse, ne choisissiez pas une action ou un fonds d’investissementsimplement parce qu’ils ont bien augmenté et pris en valeur récemment. Ne choisissez pas vos investissements simplement sur la base des performances passées.

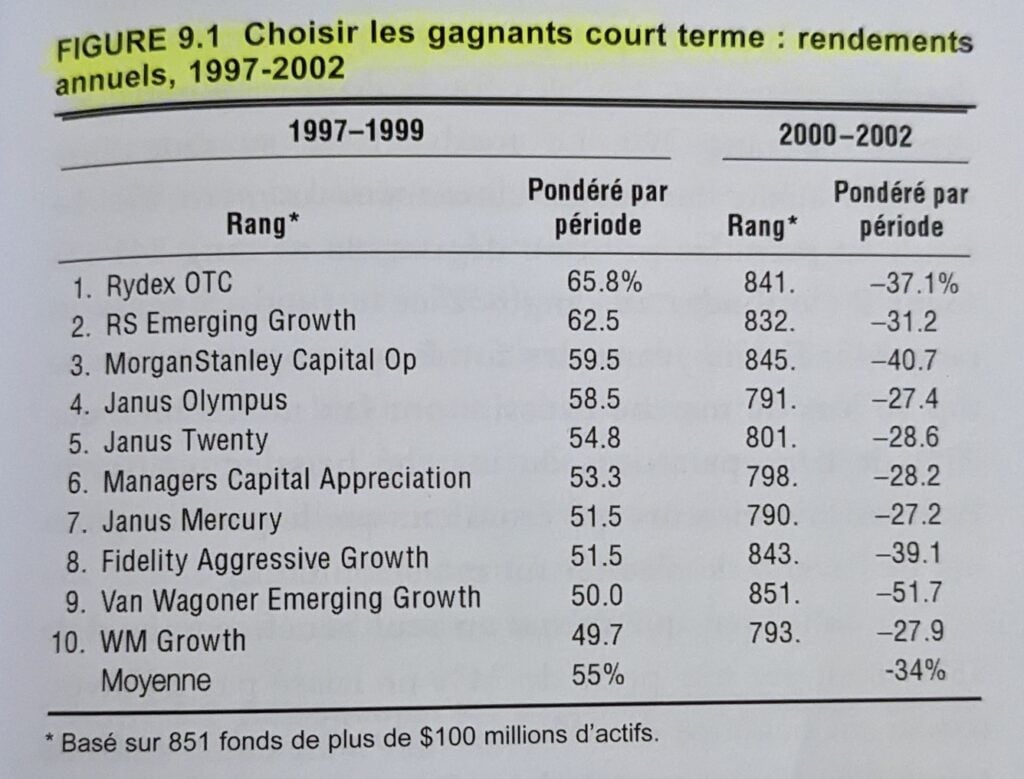

Malheureusement, la plupart des gens mettent leur argent sur les grands derniers gagnants qui sont souvent déjà trop hauts. Les grands gagnants du passé ne seront probablement pas ceux du futur.

C’est ce que montre John Bogle dans une étude où les meilleurs fonds de placement dans les années 1997 à 1999 sont devenus les pires dans les années 2000 à 2002. Par exemple, le fonds Van Wagoner Emerging Growth, classé 9e sur 851 entre les années 1997 et 1999, est devenu le pire fonds de cette liste, classé 851 sur 851, entre les années 2000 et 2002, faisant perdre 88,7 % des capitaux des investisseurs sur ces 3 années.

4. Appliquer la stratégie gagnante en Bourse

Trop d’investisseurs pensent que pour avoir de bons rendements en Bourse, il faut acheter au bon moment, puis revendre au bon moment, et maximiser comme cela ses prises de profit. Pour Jack Bogle et tous les disciples de lastratégie passive en Bourse, l’argent dans l’investissement sera gagné non pas en achetant et vendant, mais en possédant et gardant des titres, car prévoir précisément les variations des émotions des investisseurs, et donc lecours des actions, est impossible.

« Dans l’investissement, la stratégie gagnante pour recueillir les récompenses du capitalisme dépend de la possession des entreprises et non pas de la négociation des actions. »

Jack Bogle

Par conséquent, ne spéculez pas et faites le moins d’aller-retour possible. Warren Buffett le dit très bien :

« Dans l’investissement, la stratégie gagnante pour recueillir les récompenses du capitalisme dépend de la possession des entreprises et non pas de la négociation des actions. »

Warren Buffett

Et vous devez être conscient du conflit d’intérêts profond qui existe entre ceux qui travaillent dans la finance et vous. Les courtiers et les places d’échange doivent vous convaincre de ne pas rester immobile, de faire quelque chose, d’acheter et de vendre, puisqu’ils se rémunèrent sur chaque transaction que vous allez effectuer avec les frais de courtage. Alors que vous, pour prospérer, vous devez faire le contraire : investir et tenir sur le long terme en minimisant vos allers-retours.

« Sortez de la spéculation court terme, entrez dans l’investissement long terme. »

Jack Bogle

5. Ne pas essayer de battre le marché boursier en sélectionnant des actions

Lorsqu’on commence à investir en Bourse, on est très vite tenté de sélectionner ses propres actions dans le but de faire mieux que les autres. Cependant, il faut bien comprendre que chaque rendement supplémentaire qu’un investisseur gagne implique qu’un autre subit un manque à gagner de cette même somme. Sélectionner ses propresactions dans l’espoir de faire mieux que des ETF est un jeu à somme nulle. Pire, après déduction des frais et des impôts, battre les autres investisseurs par du stock-picking est un jeu perdant.

« Notre bon sens nous dit l’évidence : alors que détenir le marché sur le long terme est un jeu gagnant, sélectionner ses actions est un jeu perdant.»

Jack Bogle

Bien sélectionner ses actions est un jeu auquel même les professionnels de la finance n’arrivent pas à y parvenir, même pour Warren Buffett.

« En investissant régulièrement dans une fonds indiciel, l’investisseur amateur peut battre la plupart des professionnels de l’investissement. Les fonds indiciels à très bas coûts sont faits pour l’investisseur par définition et ils représentent le meilleur choix pour tous ceux qui souhaitent posséder des actions. »

Warren Buffett

6. Faire abstraction du bruit des marchés financiers

Pour Jack Bogle, le marché boursier est une distraction géante. Les fluctuations quotidiennes des cours ne devraient pas être considérées et ne devraient jamais nous détourner de notre objectif long terme. Les commentaires des médias sur les événements à court terme sont d’autant plus à bannir.

Daniel Kahneman, prix Nobel de l’économie en 2022, économiste, psychologue, professeur, écrivain et chercheur en finance comportementale, a expliqué toute sa vie que les investisseurs ont tendance à avoir trop confiance en eux et ont très souvent l’illusion de pouvoir prédire l’avenir grâce à des événements à court terme.

« Je n’essaie pas d’être plus intelligent que les autres. L’idée que je pourrais voir ce que personne d’autre ne peut voir est une illusion »

Daniel Kahneman

Par conséquent, il n’essaie pas d’anticiper le marché ou de sélectionner des actions individuelles. Il se coupe du bruit et s’en tient aux ETF.

Si vous voulez voir du contenu non court terme, et que la Bourse vous intéresse, je vous invite à vous abonner à la chaîne YouTube S’investir, c’est gratuit et vous ne raterez pas mes prochaines vidéos sur le sujet !

7. Diversifier son portefeuille boursier

Sélectionner ses actions est un jeu perdant. Pour Jack Bogle, vous ne devez pas tenter de dénicher la perle rare parmi toutes les actions des sociétés qui existent. Vous avez simplement à diversifier largement votre portefeuillepour être sûr de détenir ces perles rares.

« Ne cherchez pas l’aiguille dans la botte de foin, achetez tout simplement la botte de foin. »

Jack Bogle

« La meilleure protection des investisseurs individuels contre les risques inhérents dans les actions individuelles est une diversification large grâce aux fonds indiciels. »

Jack Bogle

Les fonds indiciels comme les ETF indiciels larges éliminent le risque des valeurs individuelles (c’est-à-dire vous tromper lourdement sur votre sélection d’actions et perdre beaucoup pendant que les autres gagnent), le risque des secteurs du marché (sélectionner le mauvais secteur de marché), et le risque de sélection des gestionnaires (miser sur le mauvais fonds).

En bref, Jack Bogle était un investisseur très sensé. Pour lui, il valait mieux un bon plan qui fonctionne, que le rêve d’un plan parfait qui mènerait à l’échec financier.

« Si je ne peux pas vous convaincre que l’investissement indiciel est la meilleure stratégie jamais conçue, votre bon sens devrait vous prouver qu’il existe un nombre infini de stratégies qui sont pires. »

Jack Bogle

« Il ne nous reste plus qu’à gagner notre part des rendements que nos généreuses entreprises nous offriront ces prochaines années. C’est, selon moi, la définition de l’investissement réussi. Les fonds indiciels sont le seul vecteur d’investissement qui garantit d’atteindre ce but. »

Jack Bogle

Créateur du premier fonds indiciel, la confiance dans cette philosophie d’investissement est maintenant partagée par les investisseurs les plus expérimentés et les plus couronnés de succès, comme Warren Buffett, Charlie Munger, des prix Nobel comme Paul Samuelson, William Sharpe, Daniel Kahneman, des gérants de fonds comme Burton Malkiel, David Swensen, Andrew Lo, Peter Lynch. Jack Bogle a tout simplement révolutionné l’approche de la Bourse pour tous les investisseurs, particuliers comme professionnels. Toute sa vie, Jack Bogle a reçu de nombreux témoignages de personnes ayant suivi ses conseils et ayant investi dans des fonds indiciels de Vanguard. On trouve un exemple de témoignage dans son livre Investir avec bon sens :

« J’ai 85 ans et je n’ai jamais gagné plus de 25 000 $ par an. J’ai commencé à investir en 1974 avec 500 $. Je n’ai fait qu'acheter, jamais vendu. Je me souviens lorsque tout allait mal, votre conseil était “tenez bon”. En 2004, cette personne avait un patrimoine de 1 400 000 $ . »

Jack Bogle

Gardez en tête qu’investir est risqué, mais ne pas investir nous condamne à l’échec financier. Il faut donc commencer à investir le plus tôt possible et continuer à mettre de l’argent de côté régulièrement.

Les fonds indiciels et les ETF représentent un des meilleurs vecteurs d’investissement pour investir en action en Bourse. C’est également le meilleur moyen de posséder des obligations.

Lisez cet article : Ray Dalio : Ses 3 conseils clés pour Réussir en Bourse

Lisez aussi : Comparatif Assurance-Vie 2023 : Quel Contrat Choisir ?

APPRENEZ À INVESTIR POUR VOTRE AVENIR FINANCIER

(même en partant de zéro).

- Générez des revenus passifs grâce à votre épargne

- Obtenez 217 839€ en investissant 300€/mois

- Lancez-vous en Bourse en toute confiance

- J'investis 1000€ avec vous sur mon écran