Ray Dalio est un homme d’affaires américain, fondateur tout simplement du plus grand Hedge-fund de la planète : BridgeWater, avec lequel il gère à peu près 150 milliards de dollars. Il est aussi l’inventeur du portefeuille All Weather dont on va reparler dans cet article. C’est un génie de l’investissement, un ovni dans le monde de la finance, qui a amené des révolutions pour la gestion de portefeuille en bourse et pour l’allocation d’actifs.

Il a largement influencé le monde de la finance et on a une chance énorme de pouvoir apprendre de son expérience grâce à ses publications régulières, grâce aux interviews qu’il donne ou grâce à ses livres.

C’est un homme d’influence mondiale, il fait partie du Top 100 des hommes les plus riches de la planète. Il est aussi le mentor et coach personnel de personnalités comme le rappeur Puff Daddy pour la petite histoire.

Dans cet article, on va voir quels sont les 3 enseignements majeurs de Ray Dalio pour vos investissements.

>>> Lire aussi : Les 5 meilleurs ETF 2022 à ajouter dans son portefeuille

Cet article existe aussi au format vidéo ci-dessous :

1. Construire un portefeuille 4 saisons comme Ray Dalio

Le Constat de Ray Dalio

Pour Ray Dalio, la majorité des investisseurs n’ont pas du tout un portefeuille équilibré, mais plutôt beaucoup trop concentré en actions. Quand l’économie se comporte bien, leurs portefeuilles se comportent bien. Mais quand l’économie ou les perspectives économiques ralentissent, leurs portefeuilles souffrent énormément. Finalement, le portefeuille de la majorité des investisseurs est trop concentré dans des actions similaires qui vont souffrir en même temps.

Son conseil numéro 1 est donc que chaque investisseur devrait construire un portefeuille d’investissementstratégique qui n’a rien à voir avec un jeu ou un pari.

L’enjeu de l’investissement en Bourse est votre avenir financier, votre retraite, vos projets de vie, etc. Vous ne pouvez pas reposer votre avenir financier sur un jeu de casino.

Pour cela, 3 choses sont à faire :

- Diversifier votre portefeuille.

- Équilibrer au niveau des risques votre portefeuille.

- Construire un portefeuille se comportant bien dans tous les régimes économiques.

La Construction de portefeuille boursier et portefeuille All Weather

Pour ce qui est de la construction de portefeuille, Ray Dalio utilise une notion du risque novatrice qui s’appelle le « Risk Parity“*. Pour lui, chaque actif de votre portefeuille doit apporter la même quantité de risque.

À partir de tout ça, Ray Dalio a créé un portefeuille idéal qui s’appelle le portefeuille All Weather, en français le portefeuille 4 saisons, qui est censé très bien se comporter dans tous les régimes économiques, et pas seulement quand les actions et l’économie se portent bien.

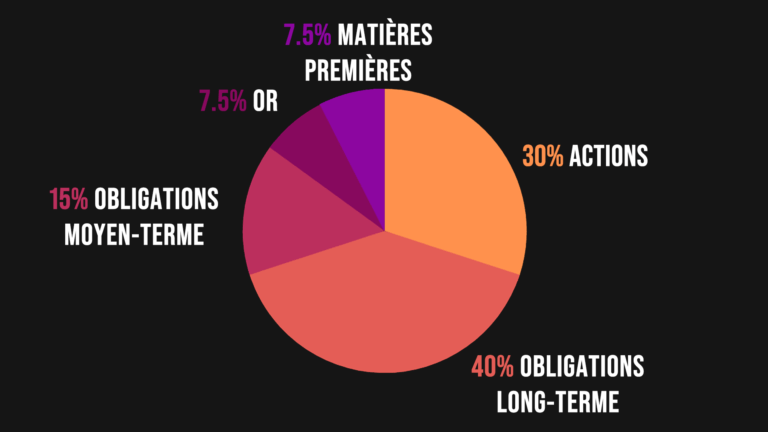

Si on regarde la composition de ce portefeuille 4 saisons, on peut voir :

- 30 % d’actions ;

- 40 % d’obligations long terme ;

- 15 % d’obligations moyen terme.

Ce qui signifie que le portefeuille à 55 % investit en obligations, 7,5 % sur l’or, et 7,5 % sur des matières premières.

*Risk Parity : Construction de portefeuille utilisant le risque pour déterminer l’allocation

Tous ces actifs se comportent différemment et peu importe ce qu’il arrive à l’économie, le portefeuille aura cet effet d’équilibre et aura le potentiel de bien performer, qu’importe la saison.

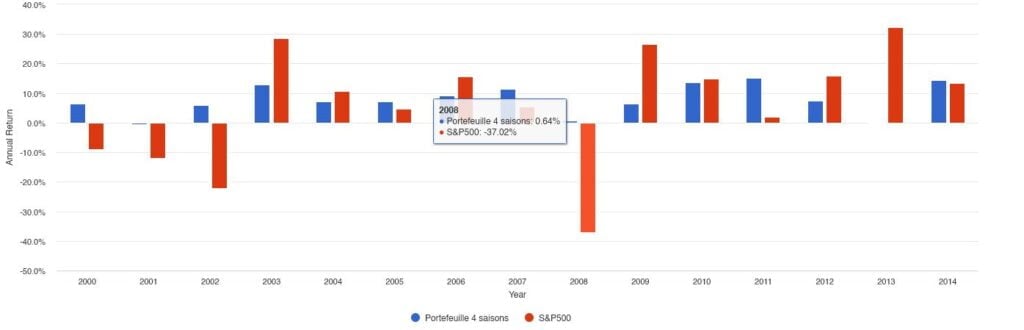

C’est d’ailleurs ce qu’on a vu lors des crises de 2000 et 2008 où le portefeuille 4 saisons s’est bien mieux comporté que le S&P 500 avec même des performances positives entre 2000 et 2002 et même en 2008, pendant que le S&P 500 était en pleine chute libre.

2. Fuir le cash

Surtout dans un contexte d’inflation élevé, Ray Dalio a cette fameuse maxime : « Cash is Trash » : avoir trop de liquidités est nocif pour votre patrimoine, car on peut être sûr et certain d’une chose : les actifs auront une bien meilleure performance que le cash en moyenne sur le long terme.

"La chose dont vous pouvez être le plus sûr est que les classes d'actifs vont en moyenne surperformer les liquidités. C'est pour ça que vous avez besoin d’une allocation stratégique d’actifs comme le portefeuille 4 saisons."

Ray Dalio

Pourtant, une erreur que je vois beaucoup chez les débutants ou ceux qui investissent uniquement en actions, c’est qu’ils ont une grande partie de leur patrimoine en cash.

Ils pensent qu’ils investissent en Bourse et que leur patrimoine va croître, mais si on regarde leur patrimoine au global, ils sont souvent investis qu’à seulement 20-30-40 % de leur patrimoine financier. Le reste est en cash, ce qui ne rapporte rien sur compte courant, ou sur livret A, avec l’inflation qui mange année après année le pouvoir d’achat de cet argent.

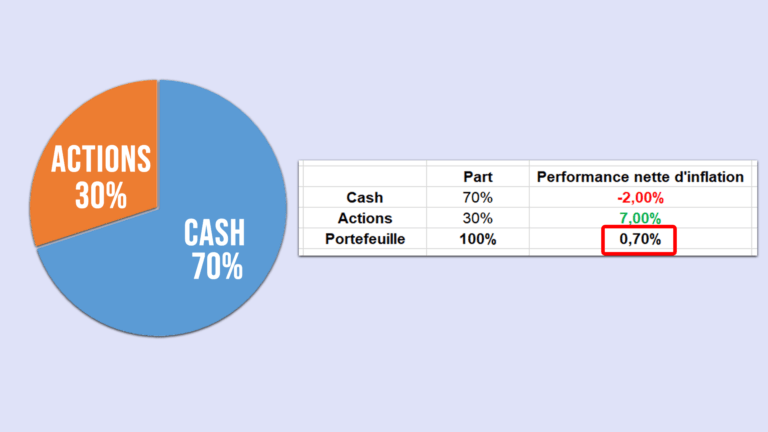

C’est une grande erreur : si on prend un portefeuille de 30 % d’actions, 70 % cash, qu’on imagine une performance de 7 % net d’inflation sur les actions et de -2 % net d’inflation sur le cash, finalement la performance annuelle nette d’inflation n’est que 0,7 % par an.

À prendre trop de risque en Bourse, on finit par n’investir qu’un faible % de son patrimoine et à avoir une performance globale bien dégradée.

Finalement, une des choses les plus importantes pour un investisseur est d’avoir un portefeuille bien structuré, équilibré et diversifié en bâtissant une vraie stratégie, en optimisant son portefeuille et son risque. C’est bien plus pertinent plutôt que d’être super agressif en actions, chasser les meilleures performances, prendre beaucoup de risques, ne pas être serein et finalement garder énormément de cash qui se fait ronger par l’inflation.

"La plupart des gens pensent que l'argent liquide est sûr. Pourtant, le cash est le placement le moins sûr. Il n'a tout simplement pas la même volatilité. Parce que tellement de cash est produit, les liquidités ont un rendement réel négatif. C'est une taxe ! Environ de 2 % par an. Vous perdez de l'argent. Il faut donc envisager le risque différemment et diversifier au mieux. C'est la chose la plus importante, avoir un portefeuille bien diversifié."

Ray Dalio

3. Distinguer les paris du portefeuille stratégique

Pour Ray Dalio, tout investisseur doit donc avoir ce 1er pilier d’investissement équilibré dont on a parlé au conseil n° 1 : votre portefeuille solide long terme.

Mais, vous allez aussi probablement faire des paris, plutôt court terme ou moyen terme avec des prises de position sur des actions individuelles par exemple. On appelle cela le stock-picking*, d’essayer de choisir ses actions pour faire mieux que le marché. Certains penseront aussi à faire une stratégie dividende.

Le truc est que pour réussir à faire mieux, il faut réussir à être meilleur que les autres investisseurs et créer de l’alpha. L’alpha* est une mesure de la capacité d’un investisseur à créer de la valeur grâce à ses choix d’investissement et ses prises de position.

*Stock-picking : Sélection d’actions, généralement par analyse fondamentale

*Alpha : Mesure de la capacité d'un investisseur à créer de la valeur par rapport au marché.

Cependant, générer de l’alpha est très très difficile, la majorité des investisseurs n’y arrive pas, même les gérants professionnels.

Ray Dalio explique très bien que ce jeu-là est un jeu à somme nulle, c’est comme jouer au poker contre tout un tas de professionnels.

"D’un côté, vous avez l’allocation stratégique d’actifs, le portefeuille 4 saisons. Ensuite, il y a les paris. Les paris sont à somme nulle. Pour que vous me battiez au jeu, c'est comme au poker : c'est un jeu à somme nulle.”

Ray Dalio

La recherche de l’alpha est donc par nature un jeu à somme nulle. C’est pour cela que Ray Dalio appelle cela des paris, qui ressemblent bien plus au poker qu’à un investissement sérieux. Et Ray Dalio sait même qu’il ne va pas forcément gagner à ce jeu de poker :

"Nous avons 1500 personnes qui travaillent à Bridgewater, nous dépensons des centaines de millions de dollars pour la recherche et tout le reste. Nous faisons cela depuis 37 ans et nous ne savons toujours pas si nous allons gagner.”

Ray Dalio

Faites donc très attention en tentant de battre le marché, même Ray Dalio ne sait pas s’il va y arriver. Et en plus de la nature du jeu à somme nulle, vous devez prendre en compte les frais et les impôts qui rendent le jeu perdant.

“Avant les frais et impôts, essayer de battre le marché est un jeu à somme nulle. Après les frais et les impôts, c'est un jeu perdant.”

John Bogle

Dans ce jeu à somme négative, les grands gagnants sont notamment les brokers qui récoltent des frais à chaque transaction et les États qui récoltent des impôts.

Les grands perdants sont en revanche les investisseurs, et in fine, les particuliers.

On comprend bien que la majorité des particuliers qui pratiquent le stock-picking ou l’investissement actif sont perdants. Alors, ils ne perdent pas forcément de l’argent, mais ils font moins bien que le marché.

Surtout que pour faire mieux que le marché, il faudrait qu’ils réussissent à battre des gérants de hedge-fund comme Ray Dalio :

“Si vous voulez venir à la table de poker, vous allez devoir me battre et vous allez devoir battre ceux qui prennent de l'argent. Ainsi, la nature de l'investissement c’est que seul un très petit pourcentage de personnes prenne de l'argent dans cette partie de poker, au détriment d'autres personnes qui ne savent pas si lorsque les prix montent, cela signifie que c'est un bon investissement ou que c'est un investissement trop cher.”

Ray Dalio

Générer de l’alpha n’est pas donné à tout le monde, seul un petit pourcentage de personnes y arrivent, et Ray Dalio l’a très bien compris. D’ailleurs, beaucoup d’investisseurs le comprennent quand on voit la part grandissante de personnes se détournant du stock-picking pour se tourner vers l’investissement passif en ETF*.

*ETF : Exchange Traded Fund : fonds négociés en Bourse, généralement indiciels

Si vous ne comprenez pas pourquoi les ETF sont la solution à ce problème pour ne plus jouer au poker en Bourse, mais investir de manière diversifiée, équilibrée et long terme, je vous renvoie vers l’article suivant : 7 raisons de ne pas investir en ETF ou vers cette vidéo, où je répondais aux détracteurs des ETF qui vous disent de ne pas investir dessus.

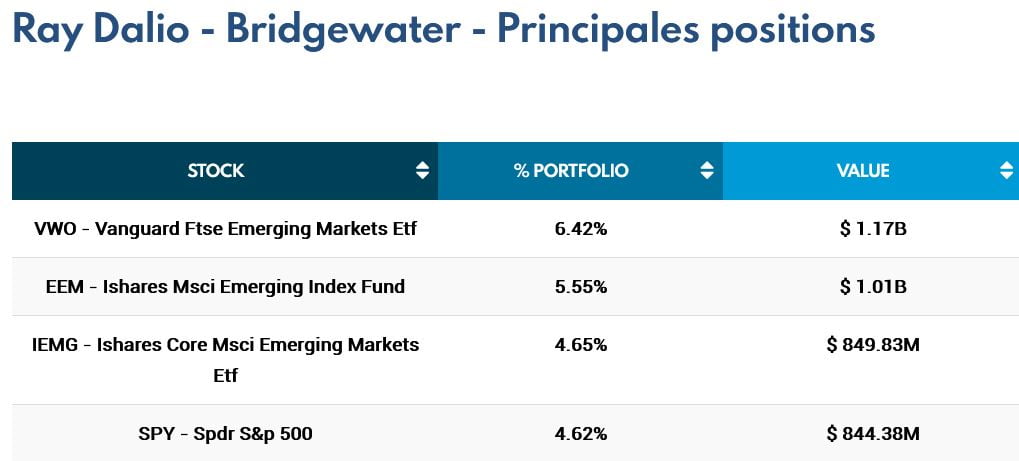

D’ailleurs, quand on regarde le portefeuille de BridgeWater Associates de Ray Dalio, on peut voir que les 4 premières positions sont des fonds indiciels ou des ETF, et non des actions individuelles, avec trois positions sur leMSCI Emerging Markets et un ETF sur le S&P 500. Il détient aussi d’autres ETF sur le S&P 500, des ETF sur l’or, des ETF obligataires, etc.

Donc faites bien attention à la quantité de paris que vous faites. Pour Ray Dalio, vos paris vont très probablement être perdants :

"Vous ne gagnerez pas en essayant de deviner quelle sera la prochaine astuce, ou en essayant de prédire ce qui va être bon et ce qui va être mauvais. Vous allez assurément perdre. Donc, ce que l'investisseur doit faire, c'est avoir un portefeuille équilibré et structuré."

Ray Dalio

En bref, si vous voulez apprendre à construire un portefeuille équilibré et solide grâce aux ETF, vous pouvez profiter de ma formation offerte en cliquant sur l'onglet ci-dessous.

APPRENEZ À INVESTIR POUR VOTRE AVENIR FINANCIER

(même en partant de zéro).

- Générez des revenus passifs grâce à votre épargne

- Obtenez 217 839€ en investissant 300€/mois

- Lancez-vous en Bourse en toute confiance

- J'investis 1000€ avec vous sur mon écran

6 commentaires

bonjour Matthieu, je suis débutant en investissement et j’aimerai me lancer dans les etf. l’idée que j’ai c’est de construire un portefeuille avec un etf msci world, un emerging markets et un stoxx europe 600. qu’en penses tu? est-ce une bonne diversification et est-ce que ce portefeuille tiens la route?

seconde question: quand je vois le tableau ci-dessus, je ne comprend pas les pourcentages. sais tu m’éclairer stp? merci d’avance pour tes bons conseils

Bonjour Frédéric, oui c’est un très bon début. Attention toutefois, le MSCI World comprend le MSCI Europe. Est-ce que le Stoxx Europe 600 en plus est pertinent ? As-tu la volonté de surpondérer l’Europe par rapport à sa pondération dans le MSCI World ?

Pour les pourcentages, de quel tableau parles-tu ?

Merci beaucoup Matthieu pour cet article ainsi que l’ensemble de ton travail (Youtube …)

A titre d’exemple, si je reprends les ETF qui constitues le portefeuille (All Weather)

Quels seraient les ETF similaires et disponibles sur la plateforme Trade Republic en fonction de cette liste ?

– 40% (TLT) : iShares 20+ Year Treasury Bond ETF

– 15% (IEF ou IEI) : iShares 7-10 Year Treasury Bond ETF

– 7,5% (GSG) : ishares commodity ou Invesco Commodity

– 7,5% (GLD) : SPDR Gold Trust

– 30 % (VTI) : Vanguard Total Stock Market ETF

Merci pour ton aide.

Bonjour Julien !

Dans l’ordre, on pourrait utiliser :

– IDTL (iShares)

– US7 (Amundi)

– CRB (Lyxor)

– GOLD (Amundi)

– 500 (Amundi) ou tout autre ETF S&P500 ou MSCI USA.

Bonjour, QUe pensez des obligations chinoises ou suisse ?

J’essaye de trouver un article parlant du marché obligataires et de comment les choisir.

Merci pour cette article

Bonjour, les obligations chinoises comme suisse ne concernent qu’un seul pays. Il est préférable d’investir sur des obligations plus diversifiées 🙂