Imaginez un investissement rapportant 11,77 % de rendement annuel en dividende. C’est-à-dire un placement qui rapporte 7 fois plus de dividendes que la moyenne des actions américaines, vous versant des dividendes réguliers tous les mois. L’ETF à dividendes avait même versé 14,08 % de dividendes annualisés en octobre dernier et 12,51 % le mois précédent, battant ainsi le marché depuis sa création.

Vous pensez peut-être que c’est trop beau pour être vrai ?Vous souhaitez savoir où se cache le risque dans cette stratégie qui semble parfaite ? Eh bien, passons au crible cet ETF aux 22 milliards de dollars d’encours. Ici, nous évoquerons ses caractéristiques, la stratégie d’investissement et comment il parvient à atteindre les 12 % de dividendes annuel.

Vous trouverez la version vidéo de cet article juste ici :

Un ETF à dividendes à 11,77 % rendement : est-ce possible ?

Récemment, je suis tombé sur une newsletter parlant de cet ETF à dividendes et vantant ses mérites. Il s’agissait de l’ETF JPMorgan Equity Premium Income (ou JEPI pour son petit nom) qui verse des dividendes mensuels à ses actionnaires. Celui-ci affiche un rendement annuel moyen de 11,77 % ! Autrement dit, sur l’année 2022, sa performance a largement dépassé les actions américaines qui se situent autour de 1,70 % de rendement. Il a également été supérieur aux REITs et aux obligations américaines à haut rendement qui offrent autour de 9 % de rendement.

Avec 51 000 € investis, vous pourriez vous verser un complément de revenu de 500 € par mois grâce à cet ETF à dividendes et ses 11,77 % de rendement. Vous auriez même obtenu une performance légèrement supérieure au marché depuis sa création mi-2020 avec 12,03 % annualisé, dividendes réinvestis contre 12,01 % pour le S&P 500. De même, avec une volatilité et une perte maximale inférieure au marché (-13 % contre -24 % pour le S&P 500), vous auriez atteint de meilleurs résultat

Tous les voyants semblent au vert pour cet ETF à dividendes mensuels émis par la fameuse banque internationale JPMorgan. Il possède un encours sous gestion très important puisqu’il avoisine les 22 milliards de dollars. Il se concentre à 80 % dans des actions à dividendes de grandes capitalisations américaines du S&P 500, issues de secteurs d’activité variés. Vous retrouvez, par exemple, AbbVie, Alphabet, Mastercard, PepsiCo, Coca-Cola ou encore Microsoft. Cependant, en plus de se focaliser sur des actions américaines, l’ETF JEPI utilise à 20 % une stratégie d’options pour générer des revenus conséquents. Je vous en dis plus sur ce point un peu plus loin.

Voilà en quelques lignes la manière dont a été présenté cet ETF à dividendes dans la newsletter évoquée. Néanmoins, comme l’affirmait Harry Markowitz, la diversification est « the only free lunch ». Eh oui, rien n’est gratuit dans le monde de la finance. Un rendement aussi élevé dissimule forcément quelque chose…

Quelle est la réalité occultée derrière l’ETF JEPI ?

Dans cette newsletter, plusieurs détails n’ont pas été précisés aux lecteurs. En effet, il existe bien « plusieurs loups » et des risques cachés avec cet ETF à dividendes.

Un ETF à gestion active

L’ETF dont il est question n’est pas un passif indiciel mais un ETF à gestion active. En conséquence, cela peut engendrer des frais de gestion plus élevés. En l’occurrence, les frais de gestion de l’ETF JEPI montent à 0,35 % par an, contre parfois moins de 0,1 % pour les ETF passifs les plus compétitifs. Mais ce n’est pas tout ! En effet, l’ETF à dividendes de JPMorgan possède un taux de rotation assez important qui frôle les 200 %. Cela signifie que les positions du portefeuille de l’ETF changent entièrement presque 2 fois dans l’année. Ce qui entraîne inévitablement des frais de transaction supplémentaires qui dégradent forcément votre performance à long terme.

L’existence d’un fonds identique à celui de l’ETF JEPI

Autre point très intéressant : l’existence d’un même fond, mais sous sa forme institutionnelle et avec plus d’antécédents puisqu’il date de fin 2018. Ces 2 fonds ont globalement une performance similaire. La forme institutionnelle offre toutefois un léger atout. Cependant, si nous comparons le fonds institutionnel avec davantage de données au S&P 500, nous nous apercevons que cette stratégie sous-performe le marché. En effet, elle représente 10,34 % par an de dividendes réinvestis face à 14,22 % pour le S&P 500 sur la même période. Il en résulte donc une forte sous-performance, mais avec moins de risques pour le fonds de JP Morgan qui affiche :

- 13 % de standard déviation, une mesure de la volatilité, contre 19,14 % pour le S&P 500 ;

- -18 % de perte maximale contre -24 % pour le S&P 500.

Par conséquent, j’ai comparé le fonds de JPMorgan à une stratégie S&P 500. Je l’ai couplé à des obligations à très court terme, assimilée à du cash, pour déterminer les performances à risques équivalents. À ce moment-là, on réussit à obtenir une meilleure performance avec un risque inférieur pour le portefeuille S&P 500 et cash. Autrement dit, la performance ajustée au risque du fonds JP Morgan Equity Premium Income a été inférieure à celle du S&P 500. On est donc sur un investissement qui n’est pas forcément optimisé et qui sous-performe le marché.

Un problème avec l’imposition

En plus de la performance, vous devez prendre en considération l’imposition. Lorsqu’un investisseur particulier se positionne sur ce genre d’ETF, il est taxé.

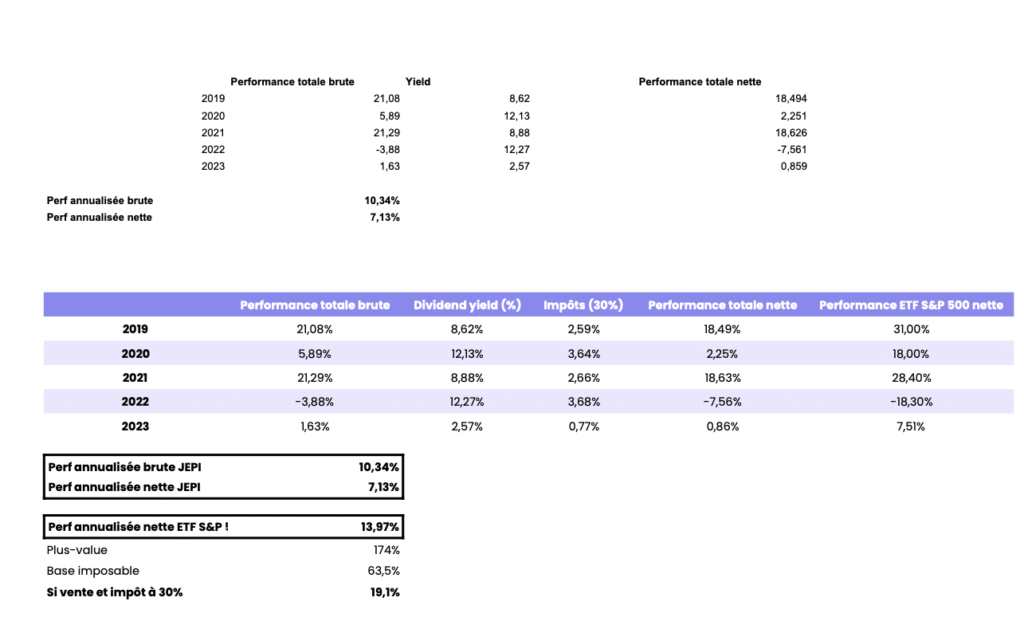

En France, cela représente 30 % de taxation sur les dividendes sur un compte-titres, cet ETF n’étant pas éligible au PEA. J’ai donc procédé au calcul pour le JEPI et en retranchant 30 % aux dividendes versés. Il en résulte que chaque année, vous perdez autour de 2 à 3,5 % de performance. Payer 30 % sur 10 % de rendement, ça nous fait bien perdre 3 % par an en moyenne. Autrement dit, en enlevant 30 % sur les dividendes, la performance annualisée nette d’impôt pour un investisseur imposable tombe à 7,13 %.

En comparaison, un ETF S&P 500 sur une période identique, capitalisant pour reporter les impôts au maximum, aurait généré 13,97 % annualisé net d’impôt. On passe donc d’une performance autour de 14 % annualisée pour le S&P 500 à un ETF JEPI qui fait seulement 7,13 % net d’impôts.

Autrement dit, la performance annualisée a été divisée par 2 ! Cela est énorme et freine considérablement les intérêts composés. Concrètement, 10 000 € à 14 % par an pendant 25 ans amène un capital final de 265 000 € contre seulement 54 000 € pour une performance de 7 % par an.

Vous perdez donc 211 000 € de gains, soit 82 % des gains à cause de cette sous-performance. Vous me direz peut-être que si on veut vivre de la Bourse, les dividendes versés par l’ETF à dividendes mensuels JEPI sont déjà fiscalisés. Vous affirmerez aussi que si on retire nos gains de l’ETF S&P 500 capitalisant, il faut encore payer des impôts. Certes, mais quand vous vendez vous ne payez des impôts que sur la plus-value et non sur la totalité de la vente. Il ne vous reste à payer que 19,1 % d’impôts sur vos retraits et non 30 %.

Malheureusement, JEPI n’est pas un ETF à dividendes PEA. De plus, pour vivre de la Bourse, les dividendes ne sont pas la solution la plus optimisée. Je l’évoquais déjà dans l’article sur la stratégie utilisée par Warren Buffett pour vivre de ses investissements. Vous devez bien comprendre que cet ETF utilise une stratégie d’options complexe qui est en partie la cause de sa sous-performance.

N’hésitez pas à consulter les calculs sur ETF à 11,77 % de rendement en dividendes.

Calculs sur ETF à 11,77 % de rendement dividendes

Quelle stratégie se cache derrière cet ETF à dividendes mensuels ?

L’ETF JEPI est composé de 80 % à 85 % de grandes entreprises américaines avec un rendement d’environ 2 %. Les 15 % à 20 % restants du portefeuille sont utilisés pour une stratégie d’options. Il s’agit plus précisément d’ELNS, des notes liées aux actions, en anglais “Equity-Linked Note”, une version plus avancée des options covered call.

En réalité, si 80 % du portefeuille ne délivre que 2 % de rendement, pour obtenir 12 % au total, les derniers 20 % du portefeuille doivent délivrer 52 % de rendement. Ce haut rendement a évidemment un prix : celui du risque des ELNs.

Une asymétrie du rendement-risque

Le 1er risque, c’est une asymétrie du rendement-risque avec un potentiel de gains limité, mais un potentiel de perte à 100 % due à la stratégie d’options utilisée. Si les prix des actions en couverture des options augmentent significativement, l’ETF pourrait être obligé de vendre ses actions à un prix inférieur au prix du marché. Cela signifie donc manquer l’opportunité de profiter pleinement de la hausse des prix.

En bull market, le potentiel de hausse de cet ETF à dividende mensuel sera limité. C’est ce qu’on voit par exemple depuis le début de l’année avec 1,63 % de performance contre 7,48 % pour le S&P 500. Au contraire, si le prix des actions en couverture baisse, le potentiel de perte est de 100 %. Cette stratégie de couverture permettant d’obtenir des primes lors de la vente des calls n’est donc évidemment pas sans contrepartie.

Les ELNs : des investissements complexes

Le 2e risque important résultent des ELNs. En effet, ils représentent des investissements complexes qui combinent une obligation et une option d’achat. Les ELNs restent des produits compliqués et risqués. Ils comportent aussi des coûts supplémentaires associés. Ces produits dérivés ne sont pas adaptés aux investisseurs particuliers.

Et puis, les primes perçues sur la vente des calls ont été spécialement élevées en 2020 et 2022. Elles demeurent bien au-dessus de leurs moyennes, grâce à la volatilité des marchés. JP Morgan s’attend plutôt entre 6 à 10 % de rendement sur son ETF à dividendes. Donc, il se peut que moins de dividendes soient versés à l’avenir.

Ne soyez pas tentés de conserver l’ensemble des dividendes provenant de cet ETF. En ne réinvestissant pas vos dividendes, mais en gardant, disons 10 % du capital investi par an pour vivre, soyez sûr que votre portefeuille va souffrir progressivement. Il finira même par être épuisé, ici au rythme de -3,7 % par an. Avec un ETF S&P 500, l’effet est un peu plus retardé : -2,22 % par an.

Le concept de retour total aux actionnaires : oublié ?

Certains investisseurs privilégient des actions ou des ETF à dividendes en raison du rendement annuel régulier offert, pouvant atteindre 5, 6, voire 7 % du prix d’achat.

Choisir des ETF à dividendes en période de crise

Psychologiquement, cette stratégie peut rassurer les investisseurs en période difficile. En revanche, celle-ci omet une chose très importante en Bourse : le concept du « retour total aux actionnaires ». Le gain total pour un actionnaire correspond bien aux dividendes et aux plus-values. C’est cela qu’il faut regarder in fine. Si sur le long terme, votre portefeuille vous rémunère à 4 % par an, mais qu’il perd de l’autre côté 4 % par an, vous ne gagnez rien ! Il n’y a pas que le dividende dans l’équation.

En plus des taxes sur les dividendes dont vous devrez vous acquitter, excepté si vous résidez à Dubaï ou dans un autre pays sans impôt, une entreprise ou un ETF qui versent des dividendes très élevés affichent très probablement une moins-value importante de l’autre côté. JEPI ne cherche pas à générer des plus-values en capital. En effet, il donnera des résultats inférieurs dans un marché haussier et des gains inférieurs sur les dividendes et les plus-values sur le long terme.

Donner la priorité à la stratégie capitalisante

Pour ma part, cet ETF ne fera pas partie de ma stratégie, d’autant plus que je suis résident fiscal français. Donc au risque de vous décevoir, l’ETF à dividendes JEPI avec ses 22 milliards de dollars d’encours est loin d’être l’ETF « miracle ». D’ailleurs, de nombreux investisseurs, surtout américains, partagent ce point de vue.

Si vous êtes en phase de capitalisation, privilégiez une stratégie capitalisante sans prendre de biais sur le rendement en dividende. Si vous approchez de la retraite et que vous êtes en quête de revenus récurrents, alors un patrimoine diversifié avec SCPI, obligations, ETF représente une option plus adaptée.

Dites-moi en commentaire si vous connaissiez le JEPI et si vous aviez déjà investi dans ce genre d’ETF à rendement très élevé, je suis très curieux d’avoir vos retours. Et puis, si vous souhaitez apprendre à investir en Bourse et construire votre portefeuille diversifié, performant et passif, je vous invite à suivre ma formation offerte en cliquant sur l’onglet ci-dessous.

Une réponse

Super le commentaire de la stratégie de Warren Buffet !