Vous avez décidé de vous lancer dans le monde des investissements grâce aux ETF, mais vous ne savez pas si vous devez choisir un ETF Capitalisant ou Distribuant les dividendes. Convaincu que les ETF offrent la meilleure perspective à long terme tout en gérant les risques, vous vous heurtez désormais à cette interrogation : quelle politique de distribution des dividendes choisir pour ses ETF ?

Alors, quelle est la différence fondamentale entre ces deux catégories d’ETF ? Dans cet article, je vais vous expliquer de manière simple les caractéristiques qui définissent un ETF accumulatif et ce qui le distingue d’un ETF distribuant.

Qu’est-ce qu’un ETF capitalisant ?

Vous savez déjà qu’investir en ETF permet de placer son argent sur un panier d’action reproduisant un indice tel que le MSCI World, le S&P 500 ou le CAC 40. Cependant, il demeure essentiel de comprendre la particularité des actions à dividendes.

Les actions à dividendes accordent des versements périodiques aux investisseurs, appelés « dividendes », qui sont soumis à l’imposition, posant ainsi un défi fiscal.

L’atout majeur d’un ETF capitalisant réside dans son approche de réinvestissement automatique des dividendes. En optant pour cette stratégie, les investisseurs évitent l’imposition directe sur les dividendes, car ils sont réinjectés automatiquement dans de nouvelles actions sans transiter par leurs comptes. L’investisseur s’économise la case impôt et la déclaration fiscale des dividendes qui peut être complexe.

Lors du réinvestissement des dividendes, un ETF capitalisant aura tout de même des impôts à payer. Mais ce n’est pas l’investisseur qui s’en occupe, c’est la société de gestion. Par des montages fiscaux, des accords entre les pays et des optimisations, la société de gestion peut obtenir une fiscalité plus allégée sur les dividendes qu’un simple particulier, ajoutant un intérêt supplémentaire aux ETF Capitalisant plutôt que Distribuant.

Conseil de Matthieu

L’investisseur s’économise également des frais de passage d’ordre. Sur le long terme, cela optimise nettement les performances.

Par conséquent, cette méthode offre plusieurs avantages :

- elle vous soustrait des obligations fiscales ;

- elle vous épargne des frais de passages d’ordre pour réinvestir vos dividendes ;

- elle stimule la croissance de votre capital sur le long terme grâce à l’effet des intérêts composés.

- elle reste totalement passive pour vous en tant qu’investisseur.

Les ETF accumulatifs se positionnent donc comme un choix idéal pour ceux qui ont un horizon de placement à long terme et qui cherchent à maximiser la croissance de leur portefeuille d’investissement.

Attention, les dividendes ne représentent pas un gain pour l’investisseur car le montant versé en dividendes est retranché du portefeuille. Ainsi, les actions à dividende ne vous créent pas de revenus, contrairement à ce qu’on lit parfois sur internet.

Conseil de Matthieu

Quelle différence avec ETF distribuant des dividendes ?

Comme je le soulignais précédemment, la distinction entre un ETF capitalisant et un ETF distribuant repose sur la politique de redistribution des dividendes. Dans le cas d’un ETF distribuant, les dividendes sont directement versés aux investisseurs détenant des parts du fonds.

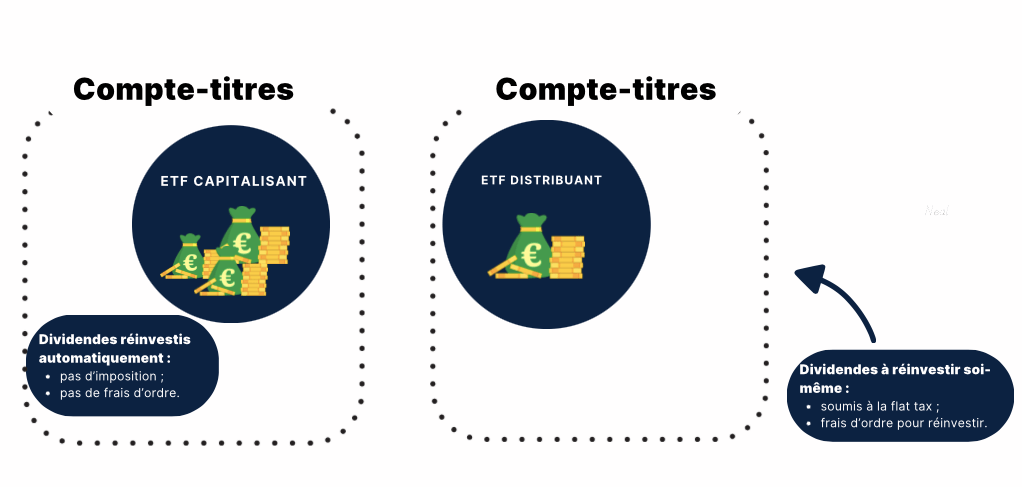

Sur un compte-titres ordinaire, les dividendes sont directement soumis à la flat tax de 30 % (ou bien sur option, aux prélèvements sociaux de 17,2 % et au barème progressif de l’imposition). L’option pour un ETF capitalisant dont les dividendes sont automatiquement réinvestis au sein du fonds et donc ne déclenchant pas l’imposition, est donc plus adaptée.

Cette différence a des impacts significatifs en termes d’imposition et fournit la possibilité de tirer profit des effets des intérêts composés. En effet, le montant des dividendes réinvestis est plus élevé dans le cas des ETF capitalisants étant donné qu’ils ont été moins grignotés par la fiscalité.

C’est pourquoi avec un ETF capitalisant, les dividendes réinvestis contribuent à augmenter la valeur du fonds au fil du temps, ce qui offre de meilleures performances et un potentiel de croissance plus important à long terme.

Si vous investissez par contre sur PEA, sur PER ou sur assurance-vie, ces enveloppes sont dites capitalisantes : vous ne serez pas directement imposé au versement d’un dividende. Vous serez imposé uniquement lors d’un retrait.

Par conséquent, dans ces enveloppes fiscales, choisir un ETF capitalisant plutôt que distribuant n’aura pas réellement de différence. La principale distinction résidera dans le fait de devoir réinvestir vous-même les dividendes, au lieu de laisser la société de gestion de l’ETF le faire pour vous.

En comprenant ces nuances, vous êtes davantage équipé pour choisir l’approche qui correspond le mieux à vos objectifs d’investissement et à votre stratégie financière.

Attention, si vous êtes dans l’optique de percevoir un revenu immédiat, opter pour des ETF distribuants n’est peut-être pas le choix le plus judicieux. En effet, il est préférable d’opter pour une stratégie plus efficiente fiscalement pour vivre de la Bourse.

Conseil de Matthieu

Comment savoir si un ETF est distribuant ou capitalisant ?

Pour dissocier un ETF capitalisant d’un ETF distribuant avant de passer un ordre en Bourse, vous devez bien lire la fiche de l’ETF concerné. Pour un ETF accumulatif, les mentions C, ACC ou capitalisation sont indiquées.

Quant à l’ETF distribuant, il est reconnu par les mentions D, Dist ou Distribution.

Attention, un ETF sur un même indice peut être capitalisant ou distribuant. C’est pour quoi vous devez bien vérifier avant de passer votre ordre que la mention C ou Acc et bien indiquée si vous souhaitez investir sur un ETF accumulatif.

Conseil de Matthieu

Les avantages et les inconvénients d’un ETF accumulatif

Avantages | Inconvénients |

Réinvestissement automatique des dividendes 💹 | Absence de revenus périodiques ❌ |

Efficacité fiscale 💵 | / |

Économie sur les frais de passation d’ordre 💸 | / |

Passivité 🏝️ | / |

Compatibilité avec le PEA 💰 | / |

En bref, la distinction entre un ETF distribuant et un ETF capitalisant repose principalement sur leur régime d’imposition.

Si vous hésitez entre un ETF capitalisant ou distribuant, sachez que chez S’investir, notre approche préconise l’investissement passif et à long terme. C’est pourquoi nous vous recommandons vivement d’orienter vos investissements vers des ETF accumulatifs.

Cette méthode vise à maximiser votre portefeuille sur la durée grâce à l’effet des intérêts composés. Comme je vous l’expliquais, les dividendes générés par un ETF capitalisant sont automatiquement réinvestis. Cette approche vous épargne non seulement l’imposition directe sur les dividendes, mais aussi les frais de passage d’ordre, optimisant ainsi vos rendements.

Quelle que soit votre stratégie, je vous encourage à approfondir vos connaissances sur la Bourse et les marchés financiers. Pour ce faire, je vous invite chaleureusement à profiter de ma formation offerte en cliquant sur l’onglet ci-dessous.

4 réponses

Bonjour Mathieu, je vous remercie sincèrement pour votre travail qui va me permettre d’y voir plus clair dans mes choix. Good job !

Bonne continuation et belle réussite à vous. Vous le méritez.

Marie

Merci beaucoup Marie, au plaisir !

Bonjour Matthieu,

Je vous remercie pour cet article bien détaillé.

Je me posais la question pour savoir quand les dividendes sont automatiquement réinvestie dans les ETF capitalisant, est-ce que cela nous augmente le nombre d’actions que nous détenons ?

En vous remerciant par avance et en vous souhaitant une bonne journée.

Cordialement,

Alexandre

Bonjour,

Dans le cas d’actions individuelles ou d’ETF distributeurs, le versement de dividendes entraîne généralement une baisse du prix de l’action ou de la part de l’ETF, car la valeur des dividendes est retirée du capital de l’entreprise ou du fonds. Le jour du détachement du dividende, l’action ou l’ETF baisse généralement d’un montant équivalent à celui du dividende.

Cependant, pour les ETF capitalisants, les dividendes sont réinvestis dans le fonds, ce qui ne diminue pas la valeur de l’ETF de manière visible. Plutôt que de recevoir le dividende en espèces (ce qui diminuerait la valeur de l’action comme tu le dis), le fonds le réinvestit automatiquement. Ce réinvestissement contribue à augmenter la valeur des parts au fil du temps, mais sans augmenter le nombre de parts que tu détiens.