Vous êtes chef d’entreprise et vous disposez d’excédents de trésorerie importants au sein de votre société ? Au lieu de les laisser dormir sur des comptes rémunérés à 1 ou 2 % ou moins, il est grand temps d’en optimiser la gestion et la valorisation. Il existe des solutions que vous pouvez mettre en place rapidement, et qui apportent une rémunération de manière passive, pour vous permettre de vous concentrer sur votre activité. Que vous recherchiez de la liquidité totale, du rendement sur le moyen terme ou de la performance sur le long cours, de nombreuses solutions de placement existent pour investir intelligemment ces excédents et placer sa trésorerie d’entreprise.

Je vous propose de passer en revue les 11 principales classes d’actifs dans lesquelles vous pouvez investir vos liquidités en fonction de vos objectifs et de votre profil de risque. Des produits les plus sûrs comme les fonds monétaires jusqu’aux plus dynamiques tels que le capital-investissement, vous disposez d’un large éventail de possibilités.

Placer sa trésorerie d’entreprise : les points de vigilance

Lorsque votre entreprise possède une trésorerie, en sommeil, il faut s’en occuper et l’investir. Ces investissements – même minimes – peuvent s’avérer de véritables leviers stratégiques pour la croissance de votre entreprise. Placer sa trésorerie d’entreprise excédentaire (faire de l’allocation de capital), c’est non seulement générer des revenus complémentaires, mais aussi optimiser la structure financière de son entreprise. Vos placements peuvent vous rapporter sur la durée plus d’argent que votre activité opérationnelle. Alors pourquoi s’en priver ?

Mais plutôt que de partir sans stratégie, au hasard, il vous faut de la méthode. Pas question de se lancer et d’investir votre excédent de trésorerie sans prendre quelques précautions. Tout d’abord, assurez-vous que votre objet social vous permet d’effectuer des placements financiers avec la trésorerie de votre société. Cette possibilité doit être précisée dans vos statuts.

Ensuite, évaluez vos besoins de trésorerie à court et moyen terme afin de conserver suffisamment de liquidités pour assurer le bon fonctionnement de votre activité courante. Il faut impérativement garder une réserve pour le besoin en fonds de roulement (BFR) et faire face aux dépenses régulières. Trop investir risque de faire vaciller vos besoins et entraîner des difficultés. Ce n’est pas le but. Anticipez une période raisonnable de couverture des dépenses, entre 12 et 24 mois selon la cyclicité de votre activité.

Prenez également en compte les projets d’investissement à venir pour votre entreprise (acquisitions, développement, etc.) qui pourraient nécessiter de conserver une partie des excédents de trésorerie disponibles. N’oubliez pas non plus la nécessité de provisionner suffisamment pour le paiement des charges sociales et fiscales récurrentes (IS, TVA, etc.), que vous soyez seul ou avec des employés.

Une fois toutes ces précautions prises, vous pourrez sereinement allouer le disponible résiduel de trésorerie dans les différents placements présentés, en fonction de vos objectifs et contraintes de liquidité, rendement et risque.

11 idées pour booster la trésorerie de votre entreprise

Voici ma liste qui regroupe 11 idées que vous pouvez explorer pour placer votre trésorerie d’entreprise. A chaque fois, je vous donne ma vision en matière de risque, d’horizon de placement, et pourquoi il s’agit à mon sens d’opportunités intéressantes. Chaque idée est développée de manière plus poussée dans la formation LBD Pro, qui est dédiée aux chefs d’entreprise.

1. Les comptes à terme

Si vous recherchez un placement sûr et liquide pour votre trésorerie court terme, le compte à terme est une solution intéressante. Accessible aux sociétés comme aux particuliers, il vous permet de placer votre argent entre 3 mois et 3 ans.

Actuellement, les taux bruts oscillent entre 2,2 % et 3,71 % par an selon la durée choisie. Attention cependant, cette fourchette évolue au gré des taux directeurs des banques centrales. Le grand avantage du compte à terme est sa sécurité puisque le capital est garanti. En termes de liquidité, vous pouvez retirer votre argent à tout moment sous 30 jours, mais vous perdrez alors le taux avantageux annoncé au départ.

Attention au contexte et aux évolutions dans le temps. Par exemple, la remontée des taux durant l’année 2023 a permis de revaloriser les rendements des placements sans risque comme les comptes à terme. Cependant, nous observons aujourd’hui (en 2024) un phénomène de courbe de taux inversée sur ces produits. En effet, les comptes à terme courts, sur 6 mois par exemple, offrent désormais des rémunérations plus élevées que sur les durées longues de 3 ans. Une situation inhabituelle qui peut s’avérer intéressante pour obtenir des rendements attrayants tout en conservant une grande disponibilité sur vos liquidités à moyen terme.

Bien que sans risque, un compte à terme ne doit pas être vu comme un placement définitif, mais plutôt comme un outil de gestion de votre trésorerie court terme.

Pour une meilleure souplesse, ouvrez plusieurs comptes à terme de durées différentes (6 mois, 1 an, etc). Ainsi, vous disposerez toujours de liquidités rapidement si besoin, tout en optimisant votre rémunération.

Conseil de Matthieu

2. Les fonds monétaires

Encore sur du court terme, les fonds monétaires (SICAV monétaires ou ETF) peuvent être une alternative intéressante aux comptes à terme. Ils vous permettent de vous exposer au marché monétaire et interbancaire, avec actuellement des rendements bruts annualisés d’environ 3,9 %. Vous pouvez notamment vous exposer à l’Ester (Euro Short-Term Rate), indice de référence calculé par la Banque centrale européenne.

Une solution qui peut être plus rémunératrice qu’un compte à terme classique. A vous de bien arbitrer entre les deux solutions en fonction des taux du moment.

Le risque est très faible puisqu’on reste sur le marché monétaire très sécurisé. Et la grande force des fonds monétaires est leur extrême liquidité : les positions peuvent être dénouées quasiment instantanément lorsque les marchés sont ouverts pour les ETF, ou sinon en quelques heures ou jours.

C’est donc un placement idéal pour optimiser vos excédents de trésorerie à très court terme en attendant de les réinvestir, tout en bénéficiant d’une petite rémunération rapide et sécurisée.

3. Les fonds obligataires

On monte d’un cran en termes de durée de placement avec les fonds obligataires, qui visent un horizon moyen terme de 1 à 5 ans.

L’avantage est d’aller chercher un rendement annuel attendu plus élevé, généralement compris entre 3 % et 7 % bruts. Ce rendement dépendra du niveau de risque que vous acceptez :

- En optant pour des obligations de très bonne qualité (investment grade), le rendement sera moindre.

- Le high yield (obligations plus risquées) offrira un rendement supérieur.

Vous pouvez investir dans ces fonds obligataires via des ETF, des fonds classiques ou des fonds obligataires datés à échéance. De multiples possibilités s’offrent à vous en fonction de votre profil de risque et votre horizon. Le risque est donc qualifié de moyen, mais variable selon la stratégie choisie. Concernant la liquidité, il faut compter quelques jours pour dénouer vos positions si besoin.

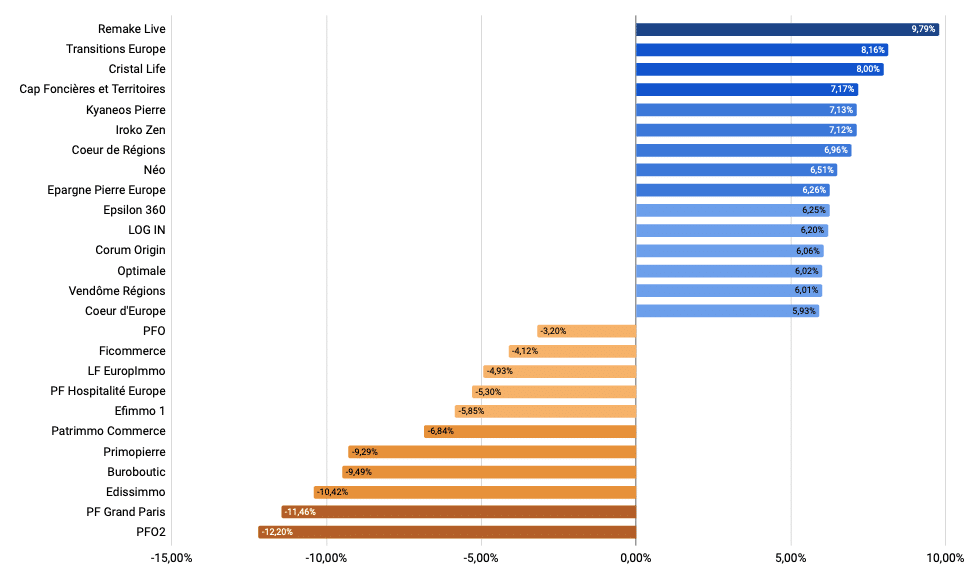

4. Les SCPI en pleine propriété

Pourquoi ne pas vous tourner vers l’immobilier ? Les Sociétés Civiles de Placement Immobilier (SCPI) constituent un excellent moyen d’investir de manière passive dans la pierre.

En souscrivant des parts de SCPI, vous devenez propriétaire d’un patrimoine immobilier (souvent professionnel), géré pour vous par des experts. Finis les soucis de gestion locative ! Vous n’aurez qu’à encaisser les revenus locatifs chaque trimestre ou chaque mois.

Les performances attendues sur le long terme sont très intéressantes : entre 4 et 7 % de rendement annuel brut sur les loyers perçus, auxquels s’ajoute la revalorisation potentielle du patrimoine immobilier au fil des ans (si le parc immobilier s’apprécie au fil du temps).

Le risque est mesuré : ces véhicules ont démontré leur forte résilience, y compris pendant la crise de 2008. L’actualité de 2023, avec certaines baisses de valeurs de reconstitution, ayant entraîné des baisses de valeurs de parts, n’est pas selon moi un chamboulement. Le seul bémol concerne la liquidité, qui peut prendre plusieurs semaines à quelques mois en cas de revente des parts.

Sauf à détenir vos SCPI dans une enveloppe d’assurance-vie qui offrirait alors une liquidité immédiate, ces placements doivent être considérés comme un investissement semi-liquide à moyen/long terme. Il est important de bien regarder les différents montages pour investir en SCPI.

La réglementation vous permet d’investir à crédit dans les SCPI pour bénéficier d’un effet de levier intéressant. Vous pouvez emprunter une partie de la valeur des parts de SCPI achetées, avec un crédit amortissable ou un prêt in fine. L’idée est de profiter du rendement – plus élevé que le taux d’emprunt – pour décupler l’investissement.

Conseil de Matthieu

5. L’usufruit temporaire de SCPI

Toujours un produit en lien avec les SCPI pour placer sa trésorerie d’entreprise, mais cette fois, avec un « montage » particulier qui consiste à acquérir non pas la pleine propriété des parts de SCPI, mais seulement l’usufruit pour une durée déterminée (de 3 à 20 ans généralement). Diviser, pour mieux gagner. Pendant cette période, vous percevrez l’intégralité des revenus locatifs, sans être propriétaire du bien. Vous pensez que c’est une erreur ?

L’immense intérêt réside dans les performances très élevées, avec des taux de rendement interne (TRI) pouvant parfois atteindre jusqu’à 15 % brut ! D’où vient cette rentabilité exceptionnelle ? Tout simplement de l’amortissement fiscal dont vous bénéficiez sur l’investissement initial car en plus des loyers perçus, vous économisez de l’impôt sur les sociétés grâce à cette acquisition. Un double effet de levier très puissant. C’est la combinaison de ces deux effets qui peut générer des rendements internes impossibles à atteindre avec la pleine propriété.

Le risque est par ailleurs réduit puisque vous n’êtes pas exposé aux variations du marché immobilier, seul le nu-propriétaire le sera. Votre seul risque porte sur le non-paiement éventuel des loyers.

En termes de liquidité en revanche, mieux vaut considérer ces usufruits comme des placements bloqués pour leur durée, sauf à réussir à les revendre sur le marché secondaire.

L’usufruit temporaire de SCPI est l’un des placements les plus optimisés fiscalement pour un chef d’entreprise. Une solution que je mets personnellement en œuvre au sein de mes propres structures.

Vous avez une entreprise et une holding ? Il est possible de réserver l’usufruit à une entreprise opérationnelle, tandis que la nue-propriété revient à une holding détenant la première entreprise. On parle alors de démembrement de parts de SCPI. Ce montage optimise la gestion patrimoniale et l’exposition aux risques.

Conseil de Matthieu

6. Les produits structurés

Nous abordons ici des produits plus complexes, composés généralement d’obligations auxquelles sont adossées des options. Ces produits structurés peuvent être conçus sur-mesure avec différents degrés de risque et différents horizons de placement, du moyen au long terme.

La rentabilité attendue est donc très variable selon la structuration choisie (de 4 à 10 % bruts). Ce risque est par conséquent lui aussi ajustable. Tout comme la liquidité, qui peut aller de quelques jours à plusieurs semaines selon le produit.

L’avantage des produits structurés est cette grande modularité qui permet de réellement les adapter à votre profil d’investisseur et vos objectifs. En contrepartie, leur complexité impose une parfaite compréhension avant tout investissement. Soyez également attentif aux frais qui peuvent s’avérer élevés, ainsi qu’aux indices sous-jacents choisis, qui ne sont pas toujours optimaux ou peuvent favoriser l’émetteur du produit. Il est important de bien comprendre qui gagne quoi lorsque l’on place sa trésorerie d’entreprise !

Un accompagnement par un professionnel est vraiment recommandé sur cette classe d’actifs. Nous abordons d’ailleurs ce sujet dans notre formation LBD Pro.

7. Les fonds actions

Avec les fonds actions, nous passons clairement sur des placements de long terme, sur un horizon minimum recommandé de 8 ans. C’est la contrepartie pour capter les hauts rendements historiques des marchés boursiers.

En effet, la performance annualisée des indices actions avoisine les 10 % bruts par an sur le très long terme. Mais les fluctuations à court terme peuvent être importantes, d’où la nécessité d’une vision long terme.

Pour investir, deux grandes familles de fonds s’offrent à vous : les fonds actions traditionnels ou les ETF (trackers d’indices). Notre préférence va clairement aux seconds, notamment pour réduire les frais qui sont souvent importants sur les fonds actions traditionnels.

Les ETF présentent en effet de nombreux avantages : frais réduits donc, réplique parfaite des indices sous-jacents, pas de risque de sous-performance du gérant. Une approche passive idéale pour capturer simplement la performance des marchés.

Le risque est qualifié d’élevé avec une forte volatilité à court terme, mais il est bien compensé sur le long cours. La liquidité est elle aussi un atout majeur des ETF, négociables quasiment instantanément.

Nous conseillons donc à nos clients entrepreneurs d’avoir une poche d’ETF actions dans leurs allocations patrimoniales.

8. Les crypto-actifs

Si vous vous intéressez aux crypto-actifs comme le Bitcoin, Ethereum ou d’autres monnaies virtuelles, ceux-ci peuvent représenter un placement spéculatif pour une partie de vos excédents.

L’horizon de placement est assez variable selon votre stratégie. Mais en règle générale, nous déconseillons le trading à court terme, que ce soit sur les crypto-monnaies ou sur les marchés actions traditionnels.

La rentabilité attendue est elle-même très difficile à estimer sur cette jeune classe d’actifs. Le risque en revanche est très élevé, avec une volatilité extrême sur ces marchés. C’est la classe d’actifs avec la volatilité la plus importante ! L’avantage est une liquidité quasi-immédiate, en quelques secondes/jours selon la plateforme d’échange utilisée. Attention aux frais sur les plateformes, qui peuvent parfois être importants.

Quelques observations s’imposent sur les crypto-monnaies. Ce sont des actifs non productifs, ne générant aucun flux réel ou bénéfice sous-jacent, contrairement aux actions par exemple. Leur valorisation est donc purement spéculative.

Il existe désormais de sérieux acteurs réglementés en France, avec l’agrément PSAN, pour vous permettre d’investir en tant que société dans cette classe d’actifs encore émergente. Vous pouvez à ce sujet lire notre classement des meilleures plateformes d’investissement crypto.

9. Le crowdfunding

Via des plateformes en ligne, vous pouvez désormais prêter directement une partie de votre trésorerie à des porteurs de projets, notamment dans l’immobilier (marchands de biens, promoteurs, etc).

L’horizon de placement est à moyen terme, généralement de 6 mois à 3 ans selon les projets. Les rendements annuels affichés se situent entre 4 et 11 % brut en moyenne.

Le principe est assez simple : vous prêtez sur 12 mois par exemple une somme à 10 %, et vous serez remboursé un an plus tard du capital, plus les intérêts.

Attention cependant, le risque peut être élevé selon le projet financé. Des retards voire des défauts de paiement sont possibles et doivent être anticipés, notamment en période de taux élevés compliquant la situation des promoteurs. Il faut bien sélectionner vos projets et choisir le bon moment pour se lancer et investir (selon le contexte du marché de l’immobilier et de celui du bâtiment). La liquidité est par définition inexistante puisque votre argent est bloqué jusqu’à l’échéance du prêt, sauf à réussir à céder vos parts sur un marché secondaire.

Outre l’immobilier classique, certaines plateformes se spécialisent sur le financement de projets dans la transition énergétique (photovoltaïque, éolien, etc). Des véhicules intéressants sur le plan financier comme environnemental. J’apprécie personnellement cette approche qui permet de donner du sens à son épargne !

Le crowdfunding permet de diversifier avantageusement son risque et son rendement. Mais une analyse approfondie des projets et une diversification raisonnée sont indispensables pour véritablement sécuriser ce placement.

Conseil de Matthieu

10. Le Private Equity

Le private equity est considéré comme une des classes d’actifs les plus performantes historiquement. C’est un placement privilégié par les investisseurs fortunés.

Il s’agit d’un investissement sur le très long terme, avec un horizon minimum recommandé de 8 ans. En termes de rentabilité annuelle attendue, elle se situe généralement entre 7 et 15 % brut. Les études montrent un TRI (taux de rentabilité interne) net historique moyen autour de 12,1 %.

Il existe différentes catégories au sein du private equity, certaines se comportant mieux que d’autres. Les meilleures catégories affichent des performances nettes annualisées autour de 14 à 15 % brut sur 10 ans, contre 10,4 % brut pour le CAC 40 sur la même période selon une étude de France Invest.

Cette surperformance permet de réellement bénéficier des intérêts composés et dynamiser son patrimoine avec cet investissement passif, en comparaison par exemple avec un investissement en Bourse simple.

Le choix des fonds et gestionnaires expérimentés avec un solide historique est primordial. Il faut sélectionner rigoureusement les acteurs français spécialisés. Cependant, le private equity reste une classe d’actifs risquée et totalement illiquide. Les frais de gestion sont également élevés, à surveiller.

Un investissement minimum de 100 000 € est généralement requis pour accéder aux meilleurs fonds de private equity. Accessible donc si vous avez beaucoup de trésorerie en attente.

11. La loi Girardin à l’impôt sur les sociétés

La loi Girardin est un dispositif fiscal qui permet d’investir dans des sociétés louant du matériel pour les collectivités d’outre-mer. Son intérêt réside dans l’avantage fiscal obtenu l’année suivante. Ce n’est pas un réel investissement donc, mais plutôt un produit de défiscalisation accessible pour les entreprises.

- C’est un avantage fiscal en déduction de l’impôt sur les sociétés, donc réservé aux sociétés soumises à l’IS.

- L’investissement n’est pas plafonné.

- Le gain est uniquement fiscal et déterminé à l’avance.

En termes de rentabilité annuelle attendue, elle peut aller de 10 à 15 % bruts, voire jusqu’à 20-25 % dans certains cas, mais avec un risque en capital plus élevé. Un risque plus mesuré doit selon moi être privilégié avec des garanties comme la G3F pour se prémunir du risque de remise en cause du montage par l’administration fiscale. Vous pouvez aussi en découvrir plus via une présentation des dispositifs sur l’AMF.

C’est un placement complètement illiquide sur la durée d’investissement. En cas de revente anticipée, avant 5 ans, l’avantage fiscal est annulé.

La loi Girardin est surtout intéressante pour la tranche d’IS à 25 %, moins pour celle à 15 %. Un accompagnement est recommandé pour bien monter ce type de dossier réglementé.

Synthèse des placements pour trésorerie d’entreprise

| Placement | Horizon de placement | Rentabilité annuelle attendue | Risque | Liquidité | Observations |

|---|---|---|---|---|---|

| Compte à terme | Entre 3 mois et 3 ans | 2,20 % à 3,71 % | Capital garanti | ~30 jours | Courbe des taux inversée / Nouveau versement = nouveau CAT / Segmenter en plusieurs CAT |

| Fonds monétaires | Court terme (moins de 1 an) | ~3,9 % | Très faible | Quelques secondes à quelques jours | Idéal pour trésorerie court terme |

| Fonds obligataires | Moyen terme (1-5 ans) | 3 à 7 % | Moyen | Quelques jours | Différents niveaux de risques possibles |

| SCPI pleine-propriété | Long terme (> 5 ans) | 4 à 7 % (loyers + revalorisations) | Moyen | ⚠️ Plusieurs semaines à plusieurs mois (hors contrat de capitalisation) | Possibilité d'investir à crédit |

| SCPI usufruit temporaire | De 3 ans à 20 ans | TRI parfois > 15% | Faible | ⚠️ Plusieurs semaines à plusieurs mois | Amortissement IS / Uniquement les loyers / Pas d'exposition aux variations du marché immobilier |

| Produits structurés | Moyen à long terme | Variable (4 à 10 %) | Variable | Quelques jours à quelques semaines | Si retrait avant, attention à la revalorisation / Produit complexe / Attention aux frais et à l'indice sous-jacent |

| Fonds actions | Long terme (> 8 ans) | 10 % (performance annualisée historique) | Élevé (forte volatilité) | Quelques secondes à quelques jours | Variations du marché / Préférer ETF aux fonds traditionnels |

| Crypto-actifs | Variable | Très variable | Très élevé (volatilité très importante) | Quelques secondes à quelques jours | Classe d'actifs très jeune |

| Crowdfunding | Moyen terme (6 mois à 3 ans) | 4 à 11 % (selon les projets) | Élevé (risque de retard & défaut) | ❌ Bloqué jusqu'à l'échéance (retards possibles) | Crowdfunding immobilier / Crowdfunding en transition énergétique |

| Private Equity | Long terme (> 8 ans) | 7 à 15% (TRI net historique 12,1%) | Élevé | ❌ | Attention aux choix de l'acteur / Frais élevés / Minium 100 k€ en général |

| Loi Girardin à l'IS | Avantage fiscal en n+1 (fin du dispositif n+5) | ~10 à 15 % | Risque de perte en capital si gain fiscal remis en cause | ❌ | Déduction d'impôt sur les sociétés / Non plafonné / Gain uniquement fiscal déterminé à l'avance / Intéressant pour part IS soumise au taux de 25 % |

Tous les placements évoqués sont des options à étudier en détail selon vos objectifs et votre profil. N’hésitez pas à vous faire accompagner par un conseiller en gestion de patrimoine ou votre expert-comptable. Méfiez-vous des frais élevés facturés par certains conseillers privés classiques qui peuvent fortement grever vos performances. Un bon conseiller doit vous expliquer clairement les tenants et les aboutissants.

Si vous n’avez pas beaucoup de trésorerie à placer, évitez la complexité excessive. Mais pour un patrimoine important, la diversification bien menée peut être judicieuse.

Pour aller plus loin, la formation LBD Pro dédiée aux chefs d’entreprise vous permettra d’apprendre étape par étape comment valoriser intelligemment votre trésorerie. Avec des cas concrets, des comparatifs chiffrés, des niches fiscales décortiquées, des conseils en matière d’optimisation de la rémunération, etc. Nous abordons en détail des sujets qui ne sont jamais expliqués aux chefs d’entreprise.

2 réponses

Bonjour Matthieu, qu’est-il possible de faire pour un entrepreneur individuel (statut juridique EI)?

Bonjour,

Les investissements sont généralement faits à titre personnel, car l’EI n’est pas une personne morale distincte. Donc identique aux placements perso 😉 A toi de bien gérer la distinction pour gérer tes liquidités de ton activité.