Vous avez réussi à avoir 50 000 euros de côté ? Vous venez de percevoir un héritage ? Vous vous demandez dans quoi investir 50 000 euros pour faire fructifier au mieux ce capital ? Dans cet article, je vous dévoile les 7 meilleurs placements pour développer votre patrimoine financier.

Avant de découvrir mes conseils, gardez bien en tête qu’en aucun cas vous ne devez mettre votre argent au même endroit. L’idée générale est d’allouer un pourcentage à chaque classe d’actifs afin de diversifier votre portefeuille et d’optimiser votre performance globale. Comme vous le verrez dans l’exemple que je vous montrerai à la fin, la répartition se fait en fonction de votre âge, de votre profil de risque et de vos objectifs.

1. Investir 50 000 euros sur des livrets bancaires

Avant d’investir 50 000 euros, vous devez vous assurer de disposer d’une épargne de précaution. Si cela n’est pas le cas, il vous faudra prélever l’équivalent de 6 à 12 mois de dépenses fixes sur ce montant. Autrement dit, si vos frais courants s’élèvent à 1 200 euros mensuels, votre épargne de sécurité se situe entre 7 200 euros et 14 400 euros. Cette somme d’argent peut être placée sur un livret A dont le taux est actuellement à 2,4 % ou, si vous êtes éligible, sur un LEP dont le taux est à 3,5 %.

Par ailleurs, sachez que 50 000 euros placés en banque sur ce genre de livret ne rapportent rien à long terme dans la mesure où ce capital est grignoté par l’inflation. L’objectif est juste de vous sécuriser à court terme et non de faire fructifier votre argent.

2. Placer 50 000 euros sur le fonds euros

Toujours dans l’optique de vous sécuriser avant de vous lancer sur des investissements plus risqués, vous pouvez investir une partie de vos 50 000 euros sur le fonds euros d’une assurance-vie. Cela vous permet de bénéficier d’une performance annuelle oscillant entre 3 % et 4 % pour les meilleures assurances-vie tout en profitant de l’imposition avantageuse de cette enveloppe fiscale.

3. Mettre 50 000 euros dans les ETF

À partir du moment où vous avez placé votre argent à court et moyen terme, vous pouvez envisager d’investir avec un horizon de temps plus important. Les ETF représentent des produits financiers très attractifs du fait de leur diversification, leurs faibles frais et leurs côtés passifs. En quelques minutes par mois seulement, vous pouvez investir sur des ETF.

En plus, grâce au PEA, vous pouvez profiter d’une fiscalité intéressante pour vos investissements sur les marchés financiers.

Le marché des ETF est vaste et acheter quelques ETF suffisent à se créer un portefeuille performant. Si vous ne savez pas sur quel ETF investir, pensez à lire mon article sur les meilleurs ETF.

Pour apprendre à investir en Bourse et créer son portefeuille d’ETF, je vous recommande ma formation offerte sur le sujet disponible ci-dessous.

4. Investir 50 000 € en SCPI

Et si vous investissiez en immobilier sans aucune gestion locative, sans travaux, sans gestion, de manière passive et résiliente et en récoltant des loyers tous les trimestres ?

C’est ce que permettent les SCPI ou Sociétés Civiles de placement immobilières, aussi appelées la pierre-papier.

Comment ça fonctionne très concrètement ?

Collecte de fonds : les SCPI collectent de l’argent auprès de nombreux investisseurs.

Achat de propriétés : avec cet argent, la société de gestion de la SCPI va acheter des propriétés telles que des bureaux, des magasins, des entrepôts, ou parfois des résidences. Tous les biens évoqués ici sont de l’immobilier professionnel qui offre une diversification intéressante même si vous avez déjà de l’immobilier physique dans votre portefeuille.

Gestion des propriétés : la société de gestion de la SCPI est responsable de l’administration quotidienne des biens immobiliers, incluant les travaux, la gestion des locataires, l’achat et la revente des propriétés, etc.

Distribution des revenus : les loyers collectés sont distribués aux investisseurs sous forme de dividendes, généralement de manière trimestrielle.

Elles permettent d’investir de manière passive dans l’immobilier tout en évitant toute charge que l’on peut voir avec l’immobilier physique, les impayés, les locataires, la gestion administrative lourde, les travaux, etc. Avec les SCPI, tout ceci est passif et vous ne vous occupez de rien.

Un autre avantage est que vous pouvez placer le montant que vous souhaitez. Les SCPI sont accessibles dès 200 €. Pas d’obligation de souscrire à un crédit, elles peuvent s’acheter comptant.

C’est un type d’investissement solide et résilient qui date des années 1970. Le taux de distribution moyen depuis 25 ans est de 5,66 % par an de loyers. C’est sans compter la revalorisation des prix puisque les parts de SCPI peuvent prendre de la valeur au fil des années. En prenant en compte cette partie de la performance, depuis 25 ans, les SCPI ont rapporté en moyenne 8,02 % par an.

Un exemple : Avec 50 000 €, vous auriez gagné 4 010 €/an en moyenne depuis l’an 2000, soit 334 €/mois, brut d’inflation et de fiscalité.

Parmi les SCPI, vous trouverez les SCPI concentrées et peu diversifiées, contraintes de continuer à investir même si le marché est trop cher. La conséquence s’en ressent lorsque le marché se retourne et que la macro-économie devient moins bonne.

Un exemple : SCPI Primopierre avec -9,29 % l’an dernier.

Elle dispose de 99 % de bureaux et uniquement en France. Les habitudes ont évolué entre le prix des bureaux dans les grandes villes qui avaient explosé et le télétravail qui est venu bouleverser les habitudes des employés.

Préférez plutôt les SCPI agiles et opportunistes, capables d’être diversifiées (géographiquement, sectoriellement…), et de saisir des biens rentables en fonction de l’évolution du marché.

Au sein de ces SCPI, vous allez retrouver Remake Live (+9,79 % en 2023), Transitions Europe qui a versé 8,16 % ou Cristal Life avec 8 % de performance l’an dernier.

Alors, où investir ? Vous pouvez choisir notamment d’investir en direct ou bien de loger vos parts de SCPI en assurance-vie. La principale différence sera la fiscalité. L’optimisation fiscale est une composante essentielle d’un bon investissement en SCPI car la fiscalité peut être très punitive si on est mal conseillé. Si le montage est bon, la fiscalité peut au contraire être clémente sur SCPI. Je vous mets en description mon guide complet de l’investissement en SCPI.

Personnellement, j’y investis autour de 15 % de mon patrimoine à long terme. Avec 50 000 €, je placerai 7 500 € en SCPI.

Tout comme pour les ETF, le marché des SCPI est vaste. Aussi, il est essentiel de savoir choisir les meilleurs SCPI du marché.

5. Injecter 50 000 euros dans le crowdfunding immobilier

Une autre option pour investir 50 000 euros dans l’immobilier est le crowdfunding, qui vous permet de financer via des obligations un porteur de projet immobilier, comme un marchand de biens, un constructeur, un promoteur immobilier.

Contrairement aux SCPI ou aux ETF, le crowdfunding immobilier vous permet d’investir à court terme. En effet, la durée moyenne de ce genre de placement est de 1 à 2 ans. Les taux d’intérêt de placement varient généralement entre 8 et 12 %.

Le financement participatif dans l’immobilier est un bon moyen de faire fructifier son capital. Bien entendu, la performance de votre investissement dépend de votre capacité à bien choisir un projet de crowdfunding immobilier.

Voici 3 plateformes françaises et ayant l’agrément PSFP (prestataire de services de financement participatif) qui pourraient vous intéresser avec des TRI historiques intéressants, qui correspondent à la performance nette de risque :

- Anaxago : 9,7 % par an

- La Première Brique : 9,87 % par an

- Clubfunding : 10 % par an

Personnellement, j’y investis autour de 10 % de mon patrimoine à long terme. Avec 50 000 €, je placerai 5 000 € en Crowdfunding Immobilier

En sélectionnant les meilleurs projets de crowdfunding, vous pouvez espérer atteindre entre 8 % et 12 % de performance brute annuelle.

6. Placer 50 000 euros en obligations

Que diriez-vous pour une fois de devenir la banque et de pouvoir prêter votre argent à un certain taux d’intérêt ? C’est ce que permettent les obligations.

Lorsque vous investissez dans cette classe d’actifs, vous devenez la banque des grandes entreprises et des États qui empruntent de l’argent pour financer leurs activités. Vous prêtez de l’argent et vous recevez des intérêts.

Cette catégorie d’investissement est généralement considérée comme plus sûre. Elles sont faites pour des profils qui souhaitent sécuriser une partie de leur capital tout en générant des rendements supplémentaires. Elles permettent aussi de se diversifier tout en réduisant le risque global du portefeuille.

Évidemment, comme tout investissement, ce n’est pas sans risque, vous faites face aux risques de défaut des émetteurs, qui pourraient ne pas rembourser tous les intérêts ou tout le capital prêté.

Les agences de notation évaluent la solvabilité des émetteurs en assignant des notations en fonction de leur capacité à respecter leurs engagements financiers. Leur rôle est de fournir aux investisseurs une estimation du risque de défaut de l’émetteur.

Les principales agences de notation, telles que Standard & Poor’s, Moody’s et Fitch, se basent sur une multitude de critères (qualité de la gestion, santé financière de l’entreprise/État, niveau d’endettement et la situation économique actuelle).

Il existe 2 classifications principales d’obligations : les investissements de qualité (Investment Grade) qui vont offrir plus de sécurité, mais moins de rendement et les obligations à haut rendement (High Yield) qui vont offrir plus de rendement, mais plus de risques.

Actuellement, les obligations européennes high yield offrent un rendement moyen de 6 % par an. Il est notamment possible d’opter pour des fonds obligataires datés qui permettent de sécuriser ce genre de rendement.

Il existe également des ETF obligataires. Un exemple : l’ETF iShares Core € Corp Bond vous permet d’investir sur 3 689 obligations libellées en euros avec des frais de gestion de 0,20 % de frais par an.

Encore une fois, formez-vous bien sur le sujet avant d’investir, notamment sur les ETF obligataires qui présentent de nombreuses particularités.

Personnellement, j’y investis autour de 10 % de mon patrimoine investi à long terme. Avec 50 000 €, je placerai donc 5 000 € en obligations.

7. Mettre 50 000 euros en cryptomonnaie

C’est la classe d’actifs la plus récente du panel, et aussi la plus risquée car la plus volatile : les crypto-monnaies. Selon votre profil de risque, l’allocation d’un petit pourcentage de votre capital aux crypto-actifs pourrait dynamiser votre portefeuille.

Vous pouvez acheter des crypto-monnaies en direct sur des plateformes d’échange comme Swissborg, Binance, ou Coinhouse. Pour plus de sécurité, vous pouvez posséder vos clefs privées en les gardant sur une clé Ledgar par exemple.

Si vous cherchez la simplicité, le courtier Trade Republic peut être une très bonne option. En plus de ses plans d’investissement gratuits sur ETF, il propose l’achat de plus de 50 crypto-monnaies, dont Bitcoin, Ethereum, et Solana. Vous pouvez même explorer des thèmes variés comme les grandes capitalisations, la finance décentralisée, ou le gaming.

Ma recommandation si vous débutez : restez simple, avec un portefeuille Bitcoin Ethereum.

Si jamais, vous ne savez pas forcément vers quelles cryptomonnaies aller, il existe aussi des ETF crypto vous permettant d’investir sur un panier de crypto-monnaies. Par exemple, l’ETF VanEck Crypto Leaders qui permet d’investir sur le top 6 des crypto en termes de capitalisations avec en contrepartie des frais de gestion de 1,5 % par an.

Personnellement, j’investis environ 5 % de mon patrimoine en crypto-monnaies. Avec un capital de 50 000€, cela représenterait un investissement de 2 500 €.

Exemple de portefeuille pour placer 50 000 euros

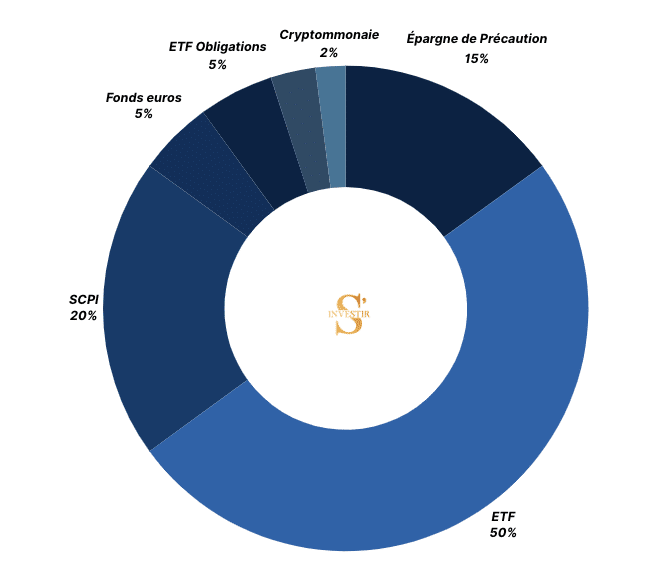

Maintenant que vous connaissez les 7 meilleurs placements pour investir 50 000 euros, je vous propose de découvrir un exemple concret.

Imaginons une jeune femme de 28 ans qui travaille depuis 5 ans et qui a réussi à mettre 50 000 euros de côté. Elle ne s’est jamais vraiment intéressée aux investissements financiers et elle n’y connaît pas grand-chose.

Avec une telle somme, elle a plafonné son livret A et elle a placé le reste sur le fonds euros d’une assurance-vie en suivant les recommandations de son conseiller bancaire. En plus de perdre de l’argent à cause de l’inflation, cette personne paie des frais élevés sur son assurance-vie qui n’est pas la plus compétitive du marché. Elle peut vraiment mieux faire !

Cette jeune épargnante qui est en phase de constitution de patrimoine a pour objectifs de faire fructifier son capital en vue d’un futur achat immobilier et de préparer sa retraite au plus tôt.

En choisissant les bonnes enveloppes fiscales, PEA et une assurance-vie chez Linxea, par exemple, elle pourrait investir de la manière suivante :

- 15 % d’épargne de précaution sur un livret A ou un LEP soit 7 500 euros ;

- 50 % sur des ETF actions, soit 25 000 euros ;

- 20 % en SCPI, soit 10 000 euros ;

- 5 % sur le fonds euros d’une assurance-vie, soit 2 500 euros ;

- 5 % en ETF obligations, soit 2 500 euros ;

- 3 % en crowdfunding immobilier, soit 1 500 euros ;

- 2 % en cryptomonnaie, soit 1 000 euros.

Attention, il s’agit d’un exemple qui convient d’être adapté selon le profil et les objectifs de chacun et non d’être simplement copié.

Conseil de Matthieu

Placement bonus : le Private Equity

C’est l’investissement dans lequel les grandes fortunes investissent le plus d’argent, c’est aussi un des plus rentables historiquement, je parle du Private Equity, qui vous permet de financer directement des entreprises non cotées en Bourse.

Voici comment le Private Equity fonctionne de manière très simple :

- Collecte de fonds : un fonds de Private Equity commence par collecter de l’argent auprès des investisseurs.

- Achat de parts d’entreprises : avec cet argent, le fonds achète des parts significatives, voire majoritaires, dans des entreprises non cotées. L’idée est de prendre le contrôle ou une influence substantielle sur la gestion de l’entreprise pour pouvoir y apporter des améliorations ou des changements stratégiques. Ça peut être des PME d’entreprises françaises, de jeunes pousses, mais aussi d’entreprises plus matures régionales qui ont pour ambition de devenir nationales.

- Développement : le fonds travaille ensuite avec l’entreprise pour améliorer sa performance, souvent par des mesures comme la réduction des coûts, l’expansion dans de nouveaux marchés, ou le développement de nouveaux produits.

- Vente des parts : après quelques années, le fonds cherche à vendre sa part dans l’entreprise à un prix plus élevé, généralement à un autre acheteur privé, à une autre entreprise, ou par une introduction en bourse (IPO). L’objectif est de réaliser un profit sur cet investissement.

Auparavant, le Private Equity était surtout réservé à des personnes capables de déposer un capital élevé, souvent plusieurs millions d’euros. Aujourd’hui, c’est un investissement accessible dès 1 000 €.

Un autre atout du Private Equity est sa performance. Selon le rapport de EY avec France Invest, sur une période de 10 années (2013-2022), le Private Equity a rapporté 14,2 % de performance annualisée sur 10 ans, loin devant le CAC 40 représentant les plus grandes actions françaises en Bourse.

Depuis 1987, le Taux de Rendement Interne du Private Equity a été de 12,1 %.

Outre l’avantage de la performance qui est très bonne, le Private Equity permet une décorrélation forte avec la Bourse car les entreprises sont non cotées. Les performances de ces investissements ne sont donc pas directement affectées par les fluctuations quotidiennes des marchés financiers.

Et dans certains cas, il est possible d’obtenir des réductions d’impôts, voire exonérations fiscales sur plus-values avec certains fonds de private.

Attention tout de même, c’est une classe d’actifs qui a beaucoup de risques, peu liquide : la revente des parts est beaucoup moins rapide qu’en Bourse par exemple.

Attention aussi aux frais tout de même et au choix des fonds. De très bons fonds peuvent exister contrairement aux idées reçues.

Personnellement, j’y investis autour de 10 % de mon patrimoine. Avec 50 000 €, je placerai 5 000 € en Private Equity.

En bref, pour investir 50 000 euros comme n’importe quelle autre somme, vous devez toujours penser à garder une épargne de sécurité et diversifier vos investissements. Dans tous les cas, vous pouvez placer votre argent sur :

- les ETF actions ;

- les ETF obligataires ;

- le fonds euros ;

- les SCPI ;

- le crowdfunding immobilier ;

- les cryptomonnaies.

Enfin, si vous craignez de vous lancer par manque de connaissances, pensez à profiter de ma formation en bourse offerte accessible gratuitement ci-dessous.

4 réponses

Bonjour

Vous donner l’exemple d’une jeune femme de 28ans.

Quid d’un retraité de 70 ans ?

Je suppose que les investissements à long terme ne sont pas envisageables ….

Bonjour,

C’est vrai que la stratégie d’investissement peut varier considérablement selon l’âge et la situation financière de chacun. Même si les investissements à long terme peuvent être plus risqués pour un retraité de 70 ans, il est toujours possible d’intégrer des éléments à long terme dans une stratégie globale, à condition de le faire avec prudence et en tenant compte des besoins immédiats et futurs. Tout est une question d’allocation. Un jeune pourra être à 90% sur du long-terme tandis qu’un retraité à 20% (ce sont des exemples).

Bonjour,

J’ai 56 ans, pourriez-vous me transmettre un portefeuille de placement pour 50 000 euros s’il vous plait.

Cordialement

Alain

Bonjour, on ne fait pas ça désolé c’est bien trop engageant.