Vous avez décidé de prendre votre avenir financier en main et vous vous demandez comment investir en Bourse ? Vous désirez faire fructifier votre épargne grâce à la puissance des investissements en Bourse ? Avant toute chose, pour débuter en Bourse, il est essentiel de maîtriser les bases et donc de savoir comment fonctionne la Bourse.

Dans ce guide, je vous explique comment investir sur les marchés financiers avec bon sens, passivement, et avec une méthode éprouvée sur le long terme. Je vous propose également un plan d’action en 10 étapes pour commencer à investir en Bourse.

Retrouvez la vidéo de ce guide :

Comment investir en Bourse : les bases à connaître ?

Comme je vous le précisais en introduction, pour savoir comment investir en Bourse, il est fondamental de comprendre comment fonctionne la Bourse. Voici donc quelques explications sur les actions, les obligations et les marchés financiers.

Investir dans des actions débutant

Les actions sont assez simples à comprendre. Une action, c’est une part d’une entreprise.

Par exemple, si vous achetez une action Apple, vous allez détenir une part de la société Apple et donc vous allez devenir copropriétaire de cette entreprise et copropriétaire d’une partie de ces bénéfices.

On découvrira après comment gagner de l’argent en Bourse, mais vous comprenez donc qu’en devenant actionnaire d’Apple, vous devenez copropriétaire d’une partie de ses bénéfices. Vous investissez dans l’économie. L’entreprise Apple qui est cotée à 184,37 $ (le prix de l’action varie un petit peu tous les jours quand la Bourse est ouverte).

En achetant une action Apple, vous devenez donc copropriétaire de 0,0006 % de cette société qui comprend 15 milliards d’actions. Alors, évidemment c’est très peu, vous n’allez pas être propriétaire de tout Apple en achetant une simple action, mais en investissant un petit peu tous les mois, vous allez pouvoir avoir des résultats qui peuvent quand même sembler assez incroyables.

Finalement, vous trouvez sur la Bourse la majorité des grosses entreprises. On a par exemple LVMH, l’action de Bernard Arnault, un des individus les plus riches de la planète, certainement la personne française la plus fortunée.

On retrouve également le Crédit Agricole, Airbus, Air Liquide, Amazon, Tesla, etc. Il existe un peu plus de 60 000 actions achetables en Bourse.

Certaines grosses sociétés refusent d’être cotées en Bourse, mais ce n’est pas le cas de la majorité des grandes entreprises. Maintenant, vous vous demandez peut-être pourquoi les prix varient ?

Comprendre les fluctuations des marchés boursiers

Pour comprendre les fluctuations des marchés boursiers, dites-vous que la Bourse, c’est un peu comme « leboncoin » des actions. Ainsi, vous pouvez venir en Bourse et vendre vos actions ou en acheter. C’est en quelque sorte une place de marché. Le prix varie en fonction de la simple loi de l’offre et la demande. De cette manière, s’il y a plus de demandes, l’action va grimper et s’il y a plus d’offres et pas assez demande, l’action va plutôt diminuer.

L’offre et la demande peuvent changer en fonction :

- du contexte économique ;

- des résultats de l’entreprise ;

- des prédictions des prévisions futures de l’économie ;

- de la santé financière d’une boîte ;

- etc.

Rassurez-vous, vous n’avez pas forcément besoin d’analyser toutes ces données pour investir en Bourse.

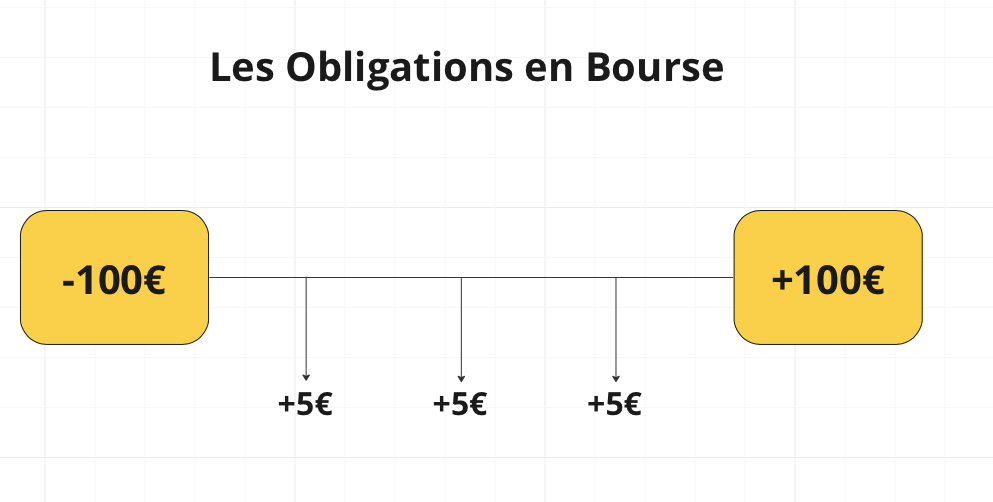

Investir dans des obligations débutant

Une obligation, c’est exactement comme lorsque vous réclamez un prêt à la banque pour acheter un bien immobilier, par exemple.

Imaginons que vous demandiez 200 000 € et que votre banquier accepte contre 5 %. Vous allez recevoir ces 200 000 € et vous allez devoir payer 5 % d’intérêt sur le capital restant emprunté par an. Une obligation, c’est la même chose. C’est une entreprise, un État ou une collectivité qui a besoin d’argent, qui va émettre des obligations sur les marchés financiers. Vous, en tant qu’investisseur, vous allez jouer le rôle de la Banque.

Imaginons que vous achetiez une obligation qui coûte 100 €, cette obligation vous donne un taux de 5 %. Vous allez percevoir tous les ans 5 €. S’il s’agit d’une obligation qui dure 3 ans, vous allez toucher 5 €, 5 €, 5 € et au bout de ces 3 ans, l’entreprise va rembourser l’obligation (si tout se passe bien évidemment, car une entreprise peut entre-temps faire faillite, faire défaut, ne pas payer ses intérêts, etc.)

Finalement, comme je le disais, la Bourse, c’est « leboncoin » des actions et des obligations. C’est une place de marché, mais au lieu d’acheter des tomates et de la salade, vous achetez des actions, des obligations, des produits financiers, des produits dérivés, etc. Vous pouvez aussi en vendre.

Comment passer un ordre pour acheter des actions ?

Si vous vous demandez comment investir en Bourse, vous souhaitez sûrement savoir aussi comment faire pour passer un ordre de Bourse.

Aujourd’hui, c’est très facile d’acheter des actions et des obligations, plus besoin de vous rendre au Palais Brongniart à Paris. Avec Internet, vous allez simplement ouvrir un compte d’investissement et cliquer sur l’un des 2 grands boutons : acheter, vendre.

Vous choisissez votre produit financier, votre action, l’action Apple, Crédit Agricole, ce que vous voulez. Vous indiquez la quantité que vous désirez, le montant, etc., et vous achetez comme ça en ligne. L’opération est quasiment instantanée si les marchés financiers sont ouverts.

D’ailleurs, la Bourse de Paris est ouverte du lundi au vendredi de 9 h à 17 h 30 et vous pouvez aussi placer des ordres en bourse même si la Bourse est fermée.

Pour aller plus loin, pensez à lire mon article complet sur la passation d’ordre de Bourse dans lequel je vous montre un exemple concret.

Pourquoi investir en Bourse ?

Pourquoi s’intéresser à la Bourse ? Pourquoi cet investissement et pas un autre ? Tout simplement parce que la Bourse est un des investissements les plus performants historiquement. C’est aussi un des plus passifs, c’est-à-dire qu’il ne va pas vous demander beaucoup de temps de gestion.

Observez la courbe ci-dessous.

Vous voyez ici, c’est la performance de plusieurs placements en rentabilité cumulée sur 50 ans, de 1968 à 2018. Et vous constatez que :

- les actions ont fait plus de 7 517 % ;

- l’immobilier plus de 4 353 % ;

- l’assurance-vie plus de 3 445 % ;

- les SICAV plus de 1 838 % ;

- l’inflation plus de 729 %

- le livret A plus de 620 %.

En plus d’être historiquement un investissement très performant, la Bourse est accessible à tous. En effet, vous pouvez investir en Bourse avec un petit budget sans problème.

Vous n’avez pas besoin d’apport, comme en immobilier pour investir. Vous pouvez investir 10 €, ce n’est pas comme un investissement immobilier où là, il faut vraiment s’engager avec un crédit, avec des mensualités à payer. On va peut-être acheter un bien à 100 000 €, 150 000 €, 200 000 €, 300 000 €, etc. Vous pouvez commencer à investir en Bourse avec des montants faibles en investissant une petite partie de votre épargne tous les mois.

Par ailleurs, la Bourse est une classe d’actif sur laquelle on dispose de nombreuses données. On détient des chiffres depuis 1801, donc depuis plus de 200 ans. Vous comprendrez peu à peu que le marché américain en Bourse, c’est le marché de référence avec des actions évidemment qui sont parmi les plus grosses capitalisations : Apple, Microsoft, Amazon, Tesla, etc. Et depuis 1801, les actions ont rapporté 6,9 % de performance annuelle nette d’inflation.

Votre épargne serait appréciée de 6,9 %, inflation prise en compte, donc ça, c’est quand même assez intéressant. Et vous voyez ici que 1 $ en 1801 est devenu 2 millions de dollars en 2021 avec la Bourse :

- les bonds, qui correspondent aux obligations ;

- les bills qui sont des produits monétaires ;

- le gold qui équivaut à l’or ;

- le dollar américain.

En observant cette courbe, vous comprenez que net d’inflation, le dollar lui, s’est très largement déprécié. L’inflation, c’est quoi ? C’est l’augmentation générale sur la durée des biens et des services qu’on achète et, bien évidemment, que sur 200 ans, les prix ont augmenté, et avec 1 $ en 1801, on ne peut plus du tout acheter la même chose qu’en 2021.

Ainsi, vous voyez la grande différence de performance entre garder simplement de l’argent sur son compte courant, argent donc qui va se déprécier nettement en termes de pouvoir d’achat, et bien investir. Beaucoup de gens qui commencent à investir en Bourse comprennent peu à peu qu’en fait garder de l’argent qui dort, c’est garder de l’argent qui meurt peu à peu.

Pour ce qui est du livret A net d’inflation depuis 1900, on voit qu’il y a eu de grandes phases d’inflation, qui ont conduit à des performances négatives, nettes d’inflation. Ces dernières années aussi, on a connu une inflation assez forte qui a été plus élevée que la rémunération du livret A. Ce qui fait que depuis 1900, la performance nette du livret A est de – 3,95 % par an. Là où vous pensez épargner pour votre retraite, ou encore pour vos enfants plus tard, en réalité, vous perdez du pouvoir d’achat.

Il faut un petit peu renverser la croyance que mettre de l’argent de côté sur compte courant ou sur livret A n’est pas risqué. Non, en réalité, ça l’est sur le long terme, en tout cas d’y placer trop d’argent. Il faut en avoir évidemment pour le court terme, pour les aléas de la vie et une certaine épargne de précaution. Cependant, sur le long terme, on comprend que ne rien faire non plus, c’est risqué.

Ça, c’est très important à entendre et quand on commence à tout savoir sur l’investissement en Bourse, on mesure rapidement la nécessité de se lancer.

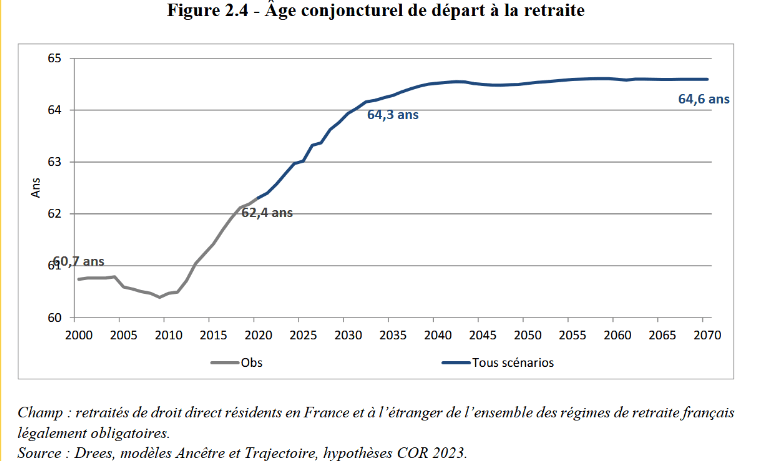

Il y a une autre chose qui impose d’investir en Bourse en 2024 : le contexte de la retraite, un système aujourd’hui en France déficitaire, avec un âge de départ à la retraite qui augmente peu à peu.

Auparavant, on était à 62 ans, on va passer à 64 ans avec des pensions aussi qui, nettes d’inflation, ne s’améliorent pas vraiment. Autrement dit, on travaille de plus en plus pour gagner pas forcément plus.

C’est pourquoi il est primordial de préparer sa retraite soi-même. Et cela passe par l’investissement notamment en Bourse. Alors, on a vu que la Bourse, c’était en moyenne historiquement 6,9 % par an, net d’inflation, mais pour bien comprendre la puissance de la Bourse, il faut saisir le principe des intérêts composés.

Qu’est-ce que le mécanisme des intérêts composés ?

Si la Bourse est aussi puissante, c’est grâce au mécanisme des intérêts composés. Vous ne pouvez pas comprendre comment investir en Bourse sans vous saisir de ça.

Imaginons que la 1re année vous ayez 1 000 € à investir à 10 %. La 1re année, vous gagnez 100 €, soit 10 % de 1 000 €. La 2e année, c’est 100 €, vous allez pouvoir les réinvestir. Donc, vous avez 1 100 € à investir que vous allez encore placer à 10 %, et donc en fait, vous allez toucher 110 € d’intérêts. La 3e année, ça se répète, vous empochez de plus en plus d’intérêts : 100, 110, 121, 133, etc. La 10e année, vous touchez 236 € d’intérêts, vous avez déjà plus que doublé les gains annuels, et c’est ça véritablement la puissance des intérêts composés.

Vous gagnez un petit peu au début et de plus en plus, et c’est là qu’on obtient en fait une courbe qui va être exponentielle, une courbe de capitalisation.

La puissance des intérêts composés provient du fait qu’en réinvestissant vos gains peu à peu, ils vont générer à leur tour des gains, donc ça va faire un effet boule de neige qui va permettre à votre épargne, à votre capital de croître de manière exponentielle au lieu de croître de manière linéaire comme ça serait le cas avec des intérêts simples.

Les intérêts simples c’est quand vous placez 1 000 €, vous percevez 10 % de 1000 €, 100 €, et l’année 2, vous ne réinvestissez pas ces gains, vous touchez encore donc 10 %, tous les ans vous touchez 100 € en fait, et donc là vous aurez un capital qui va croître de manière linéaire. À l’inverse, en réinvestissant grâce aux intérêts composés, vous avez quelque chose d’exponentiel, et c’est ça qui va faire toute la différence à la fin, le capital final sera drastiquement différent.

Et un paramètre déterminant concernant les intérêts composés, c’est le rendement annuel. Gagner 10 % par an au lieu de gagner 9 %, ça fait une différence colossale sur le long terme. C’est pour ça que c’est très important en Bourse d’optimiser et ne serait-ce que de gagner 1 % en plus est énorme sur le long terme. Ça peut représenter 50 000 € voire 100 000 €, 1 % en plus chaque année et bien, c’est vraiment énorme.

En ce sens, méfiez-vous de votre banquier qui va vous facturer en général 1 %, 2 %, 3 % de frais par an. En payant 3 % de frais par an, vous passez de la courbe orange ci-dessous à la courbe verte et vous voyez donc le gain final est drastiquement différent.

Et vous voyez ici, ça ne représente même plus que 50 % soit – 50 % à cause de ces 3 % de frais par exemple. C’est pourquoi il est très important d’optimiser en Bourse chaque petit pourcentage.

Vous vous demandez peut-être ce que donnent les 6,9 % historiques de la Bourse sur le long terme ? Alors, en mettant 6,9 % par an sur ma calculatrice des intérêts composés, si vous versez environ 300 € par mois pendant 35 ans, ça fait un capital final de 502 000 €, net d’inflation.

Bien entendu, il y aura des impôts dont je vous reparlerai un peu plus loin, mais vous verrez que fiscalement en Bourse vous êtes beaucoup moins imposé que sur vos revenus provenant du travail.

Il est important de commencer à investir le plus tôt possible. Une simulation montre qu’une personne investissant 300 € par mois à 10 % dès ses 35 ans se retrouve avec 720 000 € à 65 ans, tandis que celle qui attend et démarre seulement 10 ans plus tard, à 45 ans, elle se retrouve avec seulement 253 000 €.

C’est pourquoi il est essentiel d’enclencher le mécanisme des intérêts composés dès que possible pour obtenir des résultats significatifs sur le long terme.

D’où vient l’argent gagné en Bourse ?

Si on récapitule, vous avez compris qu’en investissant en Bourse, vous devenez copropriétaire d’une partie des bénéfices de l’entreprise concernée.

Cependant, il y a quelque chose que je n’ai pas encore dit, c’est que l’entreprise peut verser des dividendes.

Les dividendes, c’est quoi ? C’est simplement une partie des bénéfices.

Imaginons que l’entreprise a généré, je ne sais pas moi, 500 000 € de bénéfices, eh bien elle peut choisir de reverser une partie ou tout à ses actionnaires. Donc, si elle reverse 400 000 € à ses actionnaires, imaginons qu’il y en ait 400, cela fait 1 000 € par actionnaire. À ce moment-là, l’entreprise va verser sur le compte courant ou sur le compte d’investissement de l’actionnaire, sur un compte espèce, 1 000 €. Voilà, ce que sont les dividendes.

Sauf qu’il y a énormément de mythes, de choses qui sont dites et qui sont parfois assez fausses sur les dividendes. Parce que les dividendes, c’est sexy. On a l’impression de toucher de l’argent, par exemple, un salaire de 1000 €. Néanmoins, les dividendes posent plusieurs problèmes.

Vous avez compris que quand vous étiez actionnaire, vous étiez déjà copropriétaire de l’entreprise et lorsqu’elle a généré des bénéfices, vous en êtes également copropriétaire. Autrement dit, lorsqu’elle vous verse de l’argent, c’est de l’argent qui vous appartenait déjà.

Et un dividende, on se rend compte que finalement, c’est « poche gauche, poche droite ». C’est un petit peu comme lorsque vous allez au distributeur de billets, vous avez 1 000 € sur votre compte bancaire, vous retirez ces 1 000 €, vous n’êtes pas plus riche après, vous aviez 1 000 € avant, maintenant vous avez 1 000 € en cash, tout simplement.

Un dividende, c’est la même chose, c’est comme une part de pizza. Vous avez une action, par exemple, qui coûte 100 €. Si l’entreprise décide de verser 5 € de dividende par action, pour chaque action, si vous en avez 1 000 actions, vous touchez 5 000 €, par exemple. Donc ce qui va se passer, c’est qu’une action, c’est comme une pizza, elle vaut 100 € avant, lorsque le dividende est versé, elle va valoir 95 € et donc avant vous aviez 100 €, mais sous forme d’action et après, vous avez 95 € sous forme d’action plus 5 € sous forme de cash, soit 100 €. Vous n’êtes pas plus riche avant le versement qu’après.

Attention aux idées reçues, aux personnes sur internet ou autres qui vont vous dire que les dividendes vont vous générer une forme de salaire, des revenus. Non, le dividende n’est pas un gain pour l’actionnaire.

Conseil de Matthieu

Imaginons que vous ayez 1 000 actions de Total Énergie, chaque action coûte 30 €. Vous avez en fait 30 000 € en portefeuille. On suppose que vous avez 0 € de cash dans ce portefeuille, donc vous avez 30 000 € en tout. Après le versement du dividende, vous avez toujours 1 000 actions, mais les actions valent 27 €, vous avez 27 000 € sous forme d’action, donc en portefeuille, et vous avez 3 000 € en cash, soit 27 000 + 3000 = 30 000 €. Vous n’êtes pas plus riche avant qu’après.

En pratique, comment ça se passe ? Eh bien, le prix d’une action va chuter le jour du versement du montant du dividende. Donc imaginons que l’action coûte 30 €, lorsqu’elle va verser un dividende de 3 €, le cours va diminuer ici de 3 €.

Par exemple, l’action Lagardère a versé un dividende de 7,30 € le 6 mai, et vous voyez sur la courbe ci-dessous la chute du prix tout simplement. Vous n’êtes donc pas plus riche avant un dividende qu’après.

En plus de ça, les dividendes posent un petit problème, c’est qu’en France notamment, sur compte-titres ordinaire, vous serez taxé en général de 30 % sur le montant du dividende. Ça fait un peu mal parce que comme ce n’est pas un revenu, vous êtes un petit peu taxé sur quelque chose que vous n’avez pas vraiment gagné. Cela peut donc faire assez mal puisque vous allez passer par la case impôt à chaque fois qu’un dividende est versé.

Heureusement, il existe des stratégies qui sont plus optimisées que d’aller chercher les dividendes pour les dividendes.

Comment bien investir en Bourse ?

Bien que la stratégie en Bourse soit un sujet complexe, il est important de comprendre qu’il existe 2 grandes approches. D’une part, il y a l’école du court terme, souvent associée au trading, qui se rapproche davantage de la spéculation que de l’investissement. D’autre part, il y a l’école du long terme, qui privilégie l’investissement sur une période prolongée.

Je déconseille fortement le trading pour plusieurs raisons. Une étude de l’Autorité des marchés financiers (AMF) a montré que la majorité des particuliers qui s’adonnent au trading, que ce soit sur les CFD (contract for difference) ou le Forex, sont généralement perdants.

En effet, sur une durée de 4 ans, une étude portant sur 14 799 clients a révélé un taux de clients perdants dépassant les 89 %, avec une perte totale de 161 millions d’euros. Cette approche, basée sur la spéculation des fluctuations des cours, est souvent comparée à un jeu de hasard et n’est pas recommandée.

Le stock-picking

Le stock-picking implique de choisir individuellement les actions dans lesquelles investir. Cela nécessite une analyse approfondie des entreprises, de leur contexte économique et financier, ainsi que des rapports trimestriels. Cette approche peut être chronophage, mais vise généralement à surpasser les investisseurs passifs. Cela exige également d’acheter lorsque les cours sont bas pour revendre lorsque les prix sont au plus haut. Cependant, en raison de la nature imprévisible des marchés financiers, cette stratégie se révèle souvent être infructueuse.

De plus, les frais de transaction et les impôts peuvent aussi réduire les bénéfices potentiels. Il est essentiel de se méfier des promesses de richesse rapide faites par certains adeptes du trading.

En revanche, l’investissement passif consiste à acheter un panier d’actions représentatif du marché dans son ensemble, sans sélectionner individuellement les titres. Cette approche ne nécessite pas d’analyse approfondie des entreprises et est donc moins exigeante en termes de temps et de ressources. Elle présente également l’avantage de réduire les frais et les risques liés à une sélection individuelle d’actions.

Cette stratégie, souvent qualifiée d’investissement « bon père de famille », vise à faire fructifier son épargne sur plusieurs années, sans prendre de risques inutiles.

Bien que le stock-picking puisse sembler attrayant pour certains, il est important de comprendre qu’il s’agit davantage d’une spéculation risquée que d’un véritable investissement. Pour la plupart des investisseurs, une approche prudente et réfléchie, axée sur le long terme, est plus appropriée pour atteindre leurs objectifs financiers.

La stratégie passive et les ETF

Les ETF sont des fonds d’investissement négociés en Bourse qui investissent dans des paniers d’actions, ce qui vous permet d’avoir une diversification instantanée sans avoir à constituer un portefeuille d’actions individuelles.

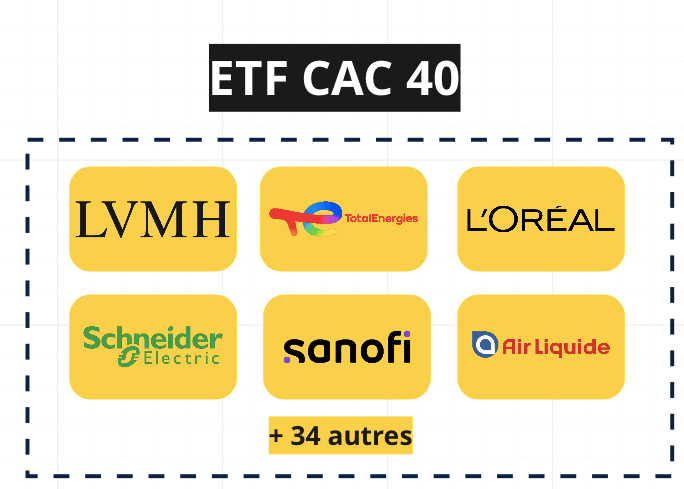

Pour illustrer cela, prenons l’exemple du CAC 40, l’indice phare français composé des 40 plus grandes entreprises cotées en Bourse. Un ETF CAC 40 investira dans ces 40 entreprises, offrant ainsi une exposition diversifiée au marché français.

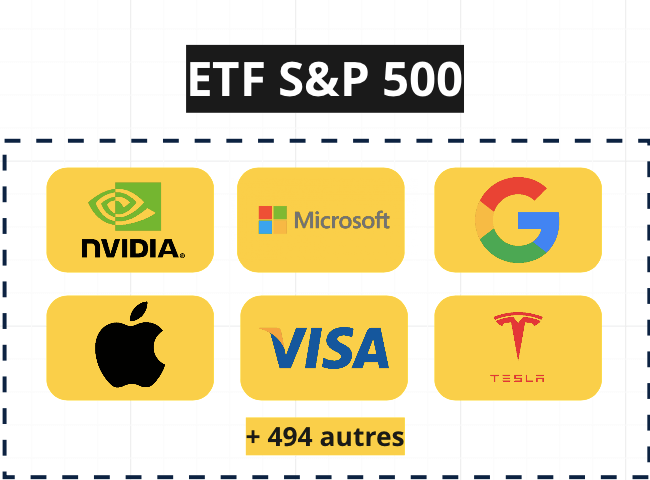

De même, vous pouvez trouver des ETF sur d’autres indices, tels que le S&P 500, composé des 500 plus grandes entreprises américaines. En achetant un ETF S&P 500, vous reproduisez la performance de cet indice.

Les ETF offrent plusieurs avantages.

Premièrement, ils sont performants. La plupart des professionnels en Bourse ne parviennent pas à battre les indices sur le long terme. En effet, des études montrent que sur 20 ans, plus de 94 % des fonds professionnels sous-performent leur indice de référence.

Deuxièmement, les ETF ont des frais très faibles, en moyenne autour de 0,2 à 0,3 % par an, ce qui les rend très attrayants par rapport aux fonds d’investissement traditionnels, dont les frais peuvent être jusqu’à dix fois plus élevés.

Troisièmement, les ETF sont des investissements passifs. Ils effectuent automatiquement les rééquilibrages nécessaires pour suivre l’évolution du marché. Vous n’avez donc pas besoin de consacrer beaucoup de temps à votre portefeuille.

Enfin, les ETF bénéficient de l’effet des intérêts composés, qui peuvent générer des rendements significatifs sur le long terme comme je vous l’expliquais précédemment.

Les ETF sont une stratégie d’investissement performante, peu coûteuse et peu exigeante en temps. En optant pour cette approche, vous pouvez obtenir des résultats supérieurs à ceux des professionnels en Bourse et bénéficier de la croissance à long terme des marchés financiers.

Quelle est la fiscalité en Bourse ?

Il est crucial de comprendre l’aspect fiscal de l’investissement en Bourse, car une fiscalité excessive peut impacter vos gains tout comme les frais. En Bourse, les impôts peuvent également influencer votre courbe de gains, tout comme les frais peuvent le faire avec les intérêts composés.

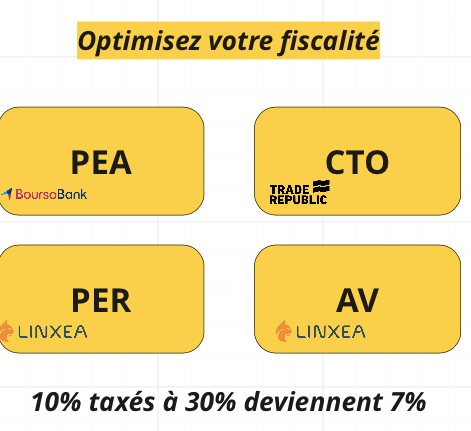

En France, la fiscalité liée à la Bourse est généralement avantageuse. Vous disposez de plusieurs enveloppes fiscales qui vous permettent d’être moins taxé tant que vous investissez. Par exemple, si vous détenez un PEA (Plan d’Épargne en Actions) depuis au moins 5 ans, vous ne paierez que 17,2 % d’impôts au lieu de 30 % sur les gains réalisés.

Le compte-titres ordinaire est soumis à la fiscalité par défaut, généralement autour de 30 %. Cependant, il existe d’autres options fiscales comme le PER (Plan Épargne Retraite), qui permet de déduire une partie de vos versements de votre impôt sur le revenu. Cela peut être avantageux si vous êtes dans une tranche d’imposition élevée.

L’assurance-vie est également intéressante, non seulement pour la transmission de patrimoine, mais aussi pour sa fiscalité. Avec des abattements et une taxation à 17,2 %, elle peut être un outil efficace pour optimiser votre fiscalité et maximiser vos gains sur le long terme.

Par ailleurs, certains investissements, comme les dividendes sur un compte-titres, peuvent être fiscalement inefficaces en raison de la taxation. Il est donc essentiel d’optimiser votre stratégie fiscale et de choisir les enveloppes les plus adaptées à votre situation pour maximiser vos gains nets.

Quels sont les risques en Bourse ?

Si on reprend un peu les risques en Bourse, il y en existe plusieurs.

Le risque spécifique

Premièrement, il est important de rappeler que les performances passées ne préjugent en rien des performances futures. Une stratégie basée uniquement sur le passé peut être risquée, car une action qui a bien performé historiquement peut ne pas maintenir cette performance à l’avenir.

Des entreprises qui ont été florissantes par le passé peuvent finir par décliner ou même faire faillite. Il faut garder à l’esprit que la durée de vie moyenne d’une entreprise dans le S&P 500 est d’environ 20 ans. Cela signifie que les choses peuvent changer rapidement.

C’est pourquoi il est crucial de diversifier son portefeuille pour se prémunir contre le risque spécifique lié à une entreprise ou à un secteur particulier. Investir dans une seule action expose à un risque élevé, car si cette entreprise connaît des difficultés, cela peut avoir un impact considérable sur votre portefeuille. La diversification, en investissant dans plusieurs secteurs, pays et entreprises, permet de réduire ce risque.

Le risque de marché ou le risque systémique

Le 2e risque majeur en Bourse est le risque de marché ou le risque systémique.

Même avec un portefeuille diversifié, les marchés dans leur ensemble peuvent connaître des baisses significatives, comme lors de la crise des subprimes. Cependant, l’histoire montre que les marchés se redressent généralement avec le temps. C’est pourquoi il est essentiel d’avoir un horizon d’investissement à long terme et de ne pas céder à la panique lors de périodes de volatilité.

La volatilité du marché

En parlant de volatilité, c’est le 3e risque à considérer. Les fluctuations quotidiennes des cours peuvent inciter les investisseurs à prendre des décisions impulsives. Il est important de rester discipliné et de ne pas laisser ses émotions influencer ses choix d’investissement. Adopter une approche rationnelle et basée sur des stratégies éprouvées peut aider à atténuer ce risque.

En résumé, pour minimiser les risques en Bourse, il est essentiel de diversifier son portefeuille, d’avoir un horizon d’investissement à long terme et de rester discipliné face à la volatilité des marchés en appliquant la stratégie du DCA.

Qu’est-ce que le DCA ?

Le DCA signifie Dollar Cost Averaging, ce qui suppose que nous agissons comme un petit robot qui investit tous les mois une somme fixe. Cette stratégie permet de lisser le cours d’entrée, achetant à la fois quand c’est haut et quand c’est bas, mais en moyenne, elle s’inscrit dans la performance à long terme du marché, réalisant ainsi de meilleures performances que la plupart des gens.

Il existe 2 avantages majeurs à cela :

- un avantage financier clair ;

- un gain de temps et de charge mentale.

Pas besoin d’analyser le contexte ou de savoir si c’est le bon moment d’investir. Le DCA, c’est investir une petite partie de son épargne tous les mois en Bourse sans chercher à comprendre, et cela vous rendra meilleur que la très grande majorité des investisseurs qui essaient de « timer » le marché, mais qui n’y arrivent pas.

Maintenant, parlons un peu de la psychologie de l’investisseur. Voici ce qui se passe en 12 étapes dans la tête d’un investisseur débutant :

- Les marchés commencent à monter, la personne se dit : « Tiens, ça monte, il faut suivre. »

- Les marchés continuent de monter, elle décide d’acheter.

- Les marchés continuent de monter, elle se dit qu’elle sait comment devenir riche.

- Elle continue d’acheter, elle est dans un optimisme euphorique.

- Quand les marchés commencent à baisser, elle temporise.

- Elle pense que ça ne peut pas descendre plus bas, mais ça descend.

- Elle décide alors d’alléger ses positions et réalise une perte.

- Les marchés continuent de baisser, elle décide de tout vendre.

- Elle se dit qu’elle a bien fait de quitter, mais les marchés remontent.

- Elle dit aux autres de ne pas acheter, car c’est une anomalie de marché.

- Elle se dit qu’après tout, c’est moins cher qu’au début, peut-être qu’elle devrait racheter.

- Finalement, elle décide d’acheter à nouveau, alors que les marchés pourraient encore baisser.

C’est ainsi que la psychologie de l’investisseur peut le piéger. Il est important de comprendre qu’il ne faut pas essayer d’interpréter les marchés. Ils ont toujours raison sur vous. Investir en DCA, sans essayer de prédire, vous rendra meilleur que la plupart des gens.

Comment commencer à investir en Bourse en 10 étapes ?

Maintenant que tout cela est clair, vous voulez sûrement savoir comment jouer en Bourse concrètement. Alors, découvrez sans plus attendre mes 10 conseils pour investir en Bourse avec un plan d’action bien établi.

1. Se former en Bourse

Le 1er point, le plus important, c’est de vous former. Cet article a essayé d’être le plus complet possible, mais il vous faudra plus d’informations pour vraiment investir en Bourse. Vous pouvez suivre ma formation 100 % offerte sur le sujet pour comprendre en profondeur ma stratégie d’investissement.

2. Avoir une épargne de précaution

Le 2e point, avant d’investir, assurez-vous d’avoir une épargne de précaution. C’est important d’avoir un matelas de sécurité pour faire face à d’éventuels aléas financiers sans toucher à vos investissements en Bourse.

3. Élaborer une stratégie d’investissement

Ensuite, élaborez votre stratégie d’investissement. Sur quoi allez-vous investir et comment ? Avoir un plan d’attaque est essentiel.

4. Choisir les bonnes enveloppes fiscales

Choisissez les bonnes enveloppes fiscales. L’imposition est un point crucial, donc assurez-vous d’utiliser les véhicules d’investissement les plus avantageux sur le plan fiscal, comme le PER par exemple.

5. Limiter les frais en choisissant de bons courtiers

Veillez à avoir le minimum de frais. Les frais peuvent vraiment impacter vos résultats, donc soyez attentifs aux frais que vous payez.

6. Avoir la psychologie de l’investisseur

Appliquez la bonne psychologie d’investisseur. Rappelez-vous que vous n’êtes pas un bon investisseur de base, donc adoptez une approche robotique en Bourse pour éviter les pièges psychologiques.

7. Commencer le plus tôt possible

Commencez le plus tôt possible. Même une petite somme investie tôt peut faire toute la différence grâce aux intérêts composés.

8. Automatiser ses investissements

Automatisez vos investissements. Vous pouvez automatiser beaucoup de choses en bourse, comme les investissements réguliers via des ETF ou des comptes de réinvestissement.

9. Adopter la stratégie DCA

Investissez régulièrement en utilisant le Dollar Cost Averaging. C’est une stratégie très importante pour lisser vos achats dans le temps.

10. Ne plus toucher à ses investissements

Enfin, une fois que tout est en place, ne touchez plus à rien et profitez de la vie. Vous avez sécurisé votre avenir avec vos investissements en Bourse, donc profitez-en et ne vous inquiétez pas trop.

En bref, lire des articles de blog est une 1re étape pour savoir comment investir en Bourse, mais elle doit être complétée par une formation afin d’approfondir vos connaissances. Ce n’est que de cette façon que vous pourrez vous lancer sereinement avec une stratégie gagnante. Alors, n’hésitez pas à suivre ma formation offerte en cliquant sur l’onglet ci-dessous.

Si vous souhaitez aller plus loin sur ce sujet, n’hésitez pas à suivre ma formation offerte en cliquant sur l’onglet ci-dessous.

8 réponses

Très bon conseils pour commencer à investir en actions en Bourse ! Merci !

Super article ! Je découvre davantage sur l’entreprenariat et l’investissement en Bourse, j’aime beaucoup. Pour me lancer, j’ai lu votre article qui m’a beaucoup aidé !

J’aime beaucoup le passage sur les ETF

Bonjour Matthieu,

Merci pour cet espace assez riche !

Dans la partie fiscalité en Bourse, j’ai compris les montages PEA, PER et AV pour réduire les impôts mais j’ai pas compris la présence de CTO / Trade republic sur le schéma.

pour moi, sur un CTO l’impôt est clair : dividendes ou plus value : 30%

Est ce que vous pouvez m’éclairer ?

Merci

Bonjour,

En effet pour le CTO c’est flat-tax sauf si on coche la case « Barème progressif de l’impôt sur le revenu » où à ce moment c’est Prélèvements Sociaux + TMI donc si TMI = 0 ou 11% alors imposition = 17.2% (PS) + 0 = 17.2% à payer pour les plus-values sur CTO. Donc le CTO peut être intéressant niveau fiscalité.

Je suis un novice et j’aimerais savoir comment ça marche l’investissement en bourse. « C’est un application à télécharger ? Si oui, laquelle » « c’est sur un site ? Si oui lequel ? » merci d’avance

Bonjour, c’est sur un site Internet oui. Voici le lien : https://sinvestir.fr/presentation/formation-offerte-s-investir/formation-offerte/?op3_vid=27873&source=banniere_art_fo

Vos conseils sont très utiles 👏