De nombreuses fintechs offrant des placements financiers ont vu le jour depuis peu. Que ce soient les assurances-vie gérées par des robo-advisors ou des plateformes de crowdfunding, par exemple, l’offre française de services financiers se développe et se démocratise pour l’épargne des Français.

Ramify propose de prendre soin, en gestion pilotée, de votre épargne. J’ai testé la plateforme pour voir comment elle fonctionne et combien elle coûte. Je vous présente mon expérience avec l’une des dernières fintechs françaises arrivées sur le marché.

Qui est Ramify ?

il s'agit d'une Fintech française lancée en 2021 par Olivier Herbout et Samy Ouardini, tous 2 issus du monde de la finance, l’un venant de Goldman Sachs et l’autre d’Oliver Wyman.

Leur objectif est le même que celui des plateformes concurrentes telles que Yomoni et Nalo. Ces plateformes cherchent à donner l’accès aux Français au meilleur de ce qu’a à offrir la gestion privée, souvent ressentie comme étant réservée aux nantis.

L’approche de Ramify se différencie tout de même grâce à 2 points majeurs : l’introduction de SCPI dans les portefeuilles et la possibilité d’investir en Private Equity. À noter que le robo-advisor Artur propose aussi d’investir dans des SCPI.

Le principe de ce robo-advisor

C'est avant tout, un robo-advisor, qui propose de gérer l’épargne en offrant conseil et gestion à travers des algorithmes de conseils en investissement et de gestion d’actifs. Il va élaborer pour vous une stratégie d’investissement en fonction de votre profil et de vos objectifs.

La plateforme vous offre de prendre en charge la gestion de votre argent placé dans 2 types d’enveloppes : l’assurance-vie et le PER Ramify (Plan Épargne Retraite).

L’optimisation fiscale

La plateforme met donc à disposition les 2 enveloppes fiscales que sont l’assurance-vie et le PER, chacune ayant ses spécificités fiscales.

- L’assurance-vie va permettre de bénéficier d’une réduction d’impôts sur les plus-values, les intérêts et les dividendes, puisqu’à partir de 8 années de détention, la fiscalité est avantageuse sur tout retrait effectué.

- Sur un PER, chaque année, il est possible de défiscaliser 10 % de vos revenus grâce aux versements effectués. La contrepartie est qu’il n’est pas possible d’effectuer des retraits de son PER avant sa retraite (sauf sous 6 conditions spécifiques).

Étant souvent difficile de discerner quelle solution est la meilleure pour chaque investisseur, ce robo-advisor se propose de faire l’analyse fiscale du patrimoine de ses clients pour leur offrir une solution fiscale optimisée. Pour cela, il est possible de choisir « l’optimisation Ramify » : une répartition des investissements entre assurances-vie et PER pour optimiser la fiscalité de chacun.

C’est un de ses points forts, car la fintech est, actuellement, la seule à offrir ce service d’optimisation fiscale.

À noter que même si le PER et l’assurance-vie sont 2 enveloppes avantageuses fiscalement, elles ont aussi des inconvénients. Cela concerne notamment des frais de gestion annuels à payer qui viennent dégrader les performances de l’épargnant. Nous reparlerons des frais un peu plus loin dans l'article.

Comment fonctionne ce robo-advisor ?

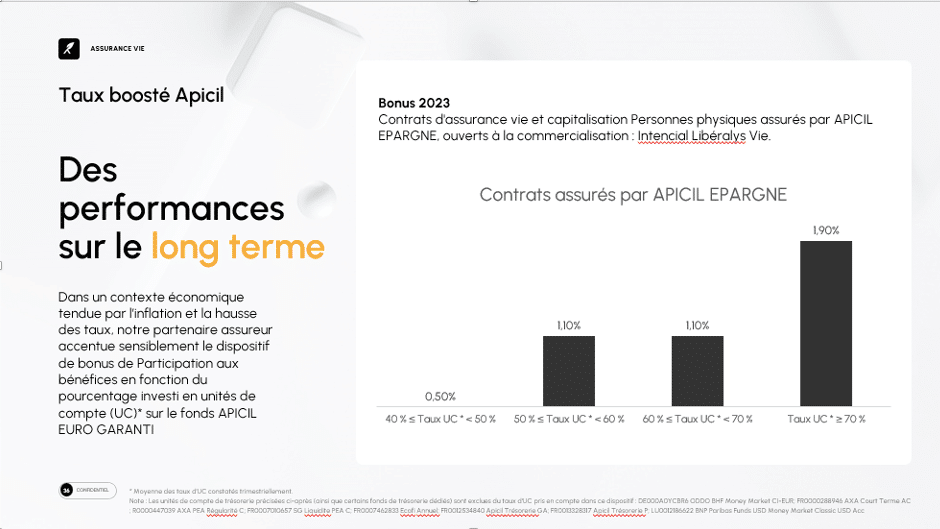

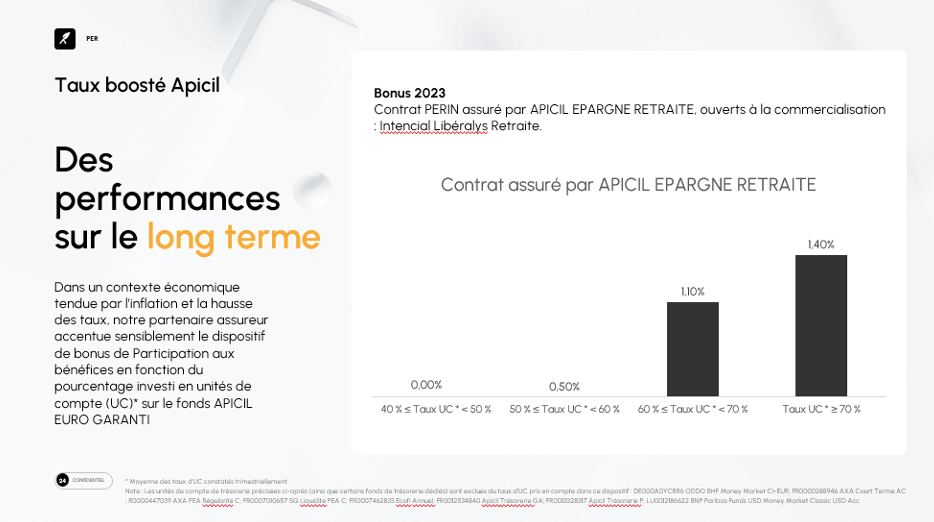

Ramify est donc le mandataire qui va gérer votre épargne à travers une assurance-vie ou un PER en gestion pilotée. Pour cela, Ramify s’appuie sur l’assureur Apicil, grand groupe français mutualiste. Celui-ci possède un fonds euro dont la performance en 2023 est de 2,7 % pour le PER et 3,2 % pour l'assurance-vie.

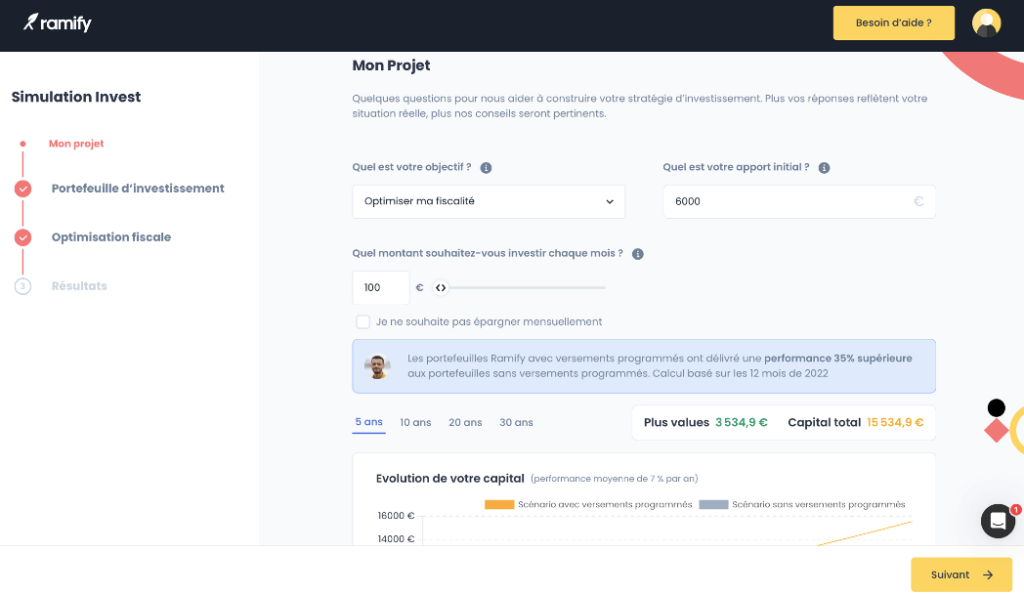

Le ticket d’entrée est de 1 000 €. Ensuite, vous pouvez décider de faire des versements mensuels programmés d’un minimum de 100 €, sans frais, ou de faire des versements occasionnels.

Les modes de gestion

Vous disposez de 3 modes de gestion pilotée.

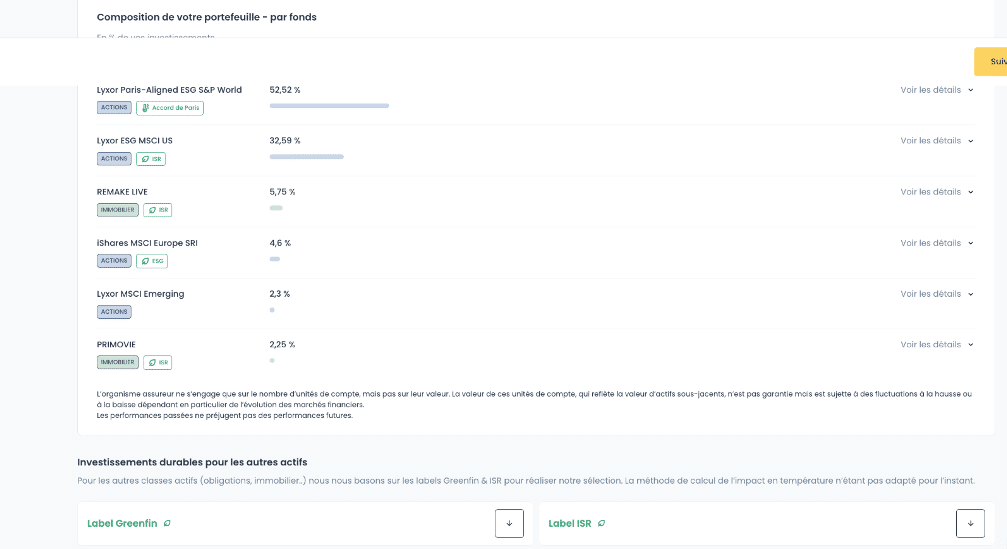

- La gestion Essential est investie totalement en ETF — Exchange Traded Funds (des fonds cotés en Bourse, généralement indiciels). Étant des paniers d’actifs, les ETF peuvent permettre une large diversification sur plusieurs zones géographiques et classes d’actifs (actions américaines, actions de pays émergents, actions de sociétés tournées vers l’environnement, obligations européennes, fonds euros Apicil, etc.).

- La gestion Flagship inclut, quant à elle, des parts d’ETF, le fonds euro Apicil et des parts de SCPI. Cela apporte une diversification complémentaire au patrimoine en alliant Bourse et immobilier. Les SCPI sont des investissements long terme connus sous le nom de « pierre papier » qui offrent une stabilité de performance et une résilience élevée.

- L’offre Ramify Black: une offre premium de gestion disponible à partir de 100 000 € d’investissement avec des conseils personnalisés, un bilan patrimonial et un accompagnement plus poussé.

Le fonds euros de ce robo-advisor

Ramify utilise des ETF obligataires et le fonds euros Apicil. La présence de fonds euro permet en effet de garantir le capital placé et de réduire la volatilité du portefeuille.

Les taux du fonds euro sont boostés selon les conditions suivantes :

Le Private Equity et les SCPI en direct

Sur cette plateforme, il est aussi possible d’investir en Private Equity (des actions non cotées en Bourse) et en SCPI en direct, c’est-à-dire sans avoir à les placer dans une assurance-vie ou autre enveloppe fiscale. D’ailleurs, si n’avez pas encore ouvert d’AV, pensez à lire mon comparatif sur les assurances-vie.

Quels sont les frais de Ramify ?

Généralement, les frais sur les assurances-vie sont très élevés chez les courtiers et les banques traditionnelles. C’est habituellement un mille-feuille de frais qui attend l’épargnant : frais de gestion, frais d’arbitrage, frais d’entrée, frais de sortie…

Comme la plupart des robo-advisors, celui-ci met en avant des frais réduits :

- pas de frais d’entrée (exception faite pour les SCPI) ;

- pas de frais d’arbitrage (vente d’un actif pour aussitôt en acheter un autre à l’intérieur du même portefeuille pour ajuster la gestion) ;

- frais de gestion à 1,3 % par an dont 0,65 % de frais d’enveloppe (rémunération de l’assureur Apicil qui sécurise l’épargne) et 0,65 % de frais de gestion (rémunération de Ramify en tant que conseiller en investissement) ;

- frais de gestion pilotée de 0,3 % pour rémunérer Ramify ;

- frais inhérents à chaque support inclus dans le portefeuille (frais de gestion des ETF, des SCPI…).

Pour les frais inhérents aux supports, il faut noter que les ETF ne supportent que très peu de frais, autour de 0,2 %. On obtient pour ce robo-advisor un total de 1 % de frais annuels, ce qui en fait un des robo-advisors les moins chers du marché.

Quel est le niveau de sécurité de ce robo-advisor ?

APICIL est l’organisme qui centralise les fonds investis à travers la plateforme de gestion Ramify. Il est bon de rappeler qu’APICIL existe depuis 1938 et est un organisme mutualiste dont l’épargne, les services financiers et la retraite sont des spécialités. Les fonds versés par les clients de vont directement chez l’assureur qui se charge de les investir.

Ce robo-advisor possède un agrément en Conseiller en Investissements Financiers — CIF — et est enregistrée comme courtier en assurance de l’ORIAS — Organisme pour le Registre des Intermédiaires en Assurance.

Les régulations de l’Autorité des Marchés Financiers — AMF — et l’ACPR — Autorité de Contrôle Prudentiel et de Résolution — encadrent l’activité de la fintech.

Comment ouvrir un compte chez Ramify ?

Comme tous les robo-advisor, l’ouverture de compte est 100 % digitalisée et est très rapide. Tout commence avec quelques questions pour définir votre profil de risque et vos connaissances en finance.

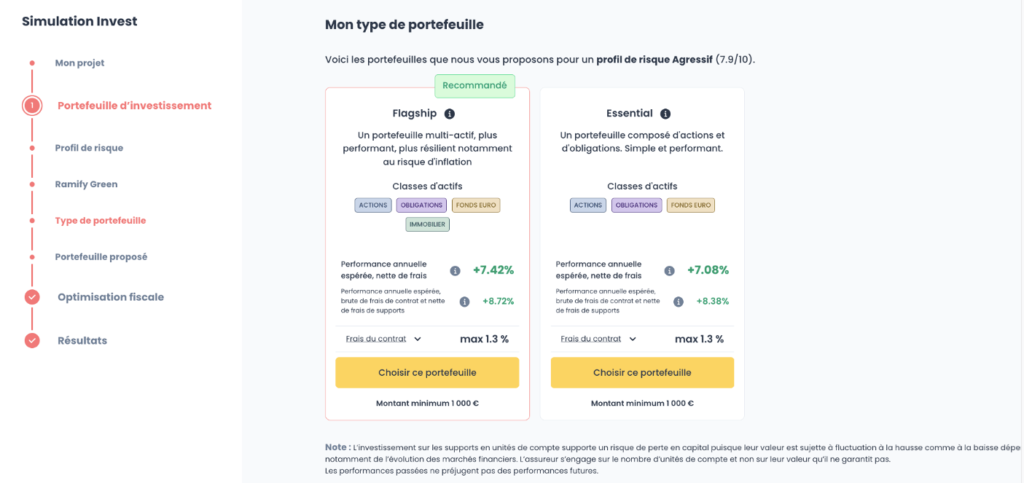

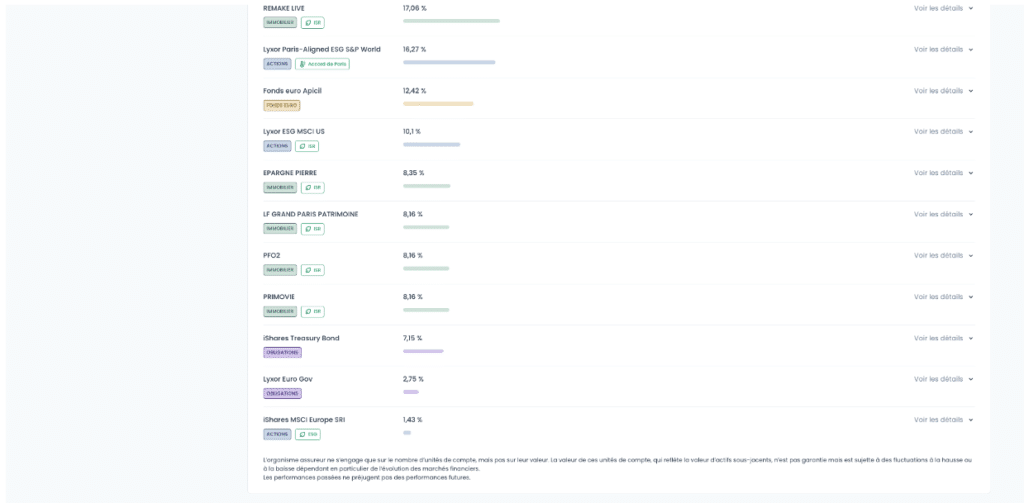

Selon les 2 options de gestion pilotée proposées, 2 portefeuilles sont présentés : un portefeuille Essential et un portefeuille Flagship. Vous voyez immédiatement le taux annuel de rendement de chacun.

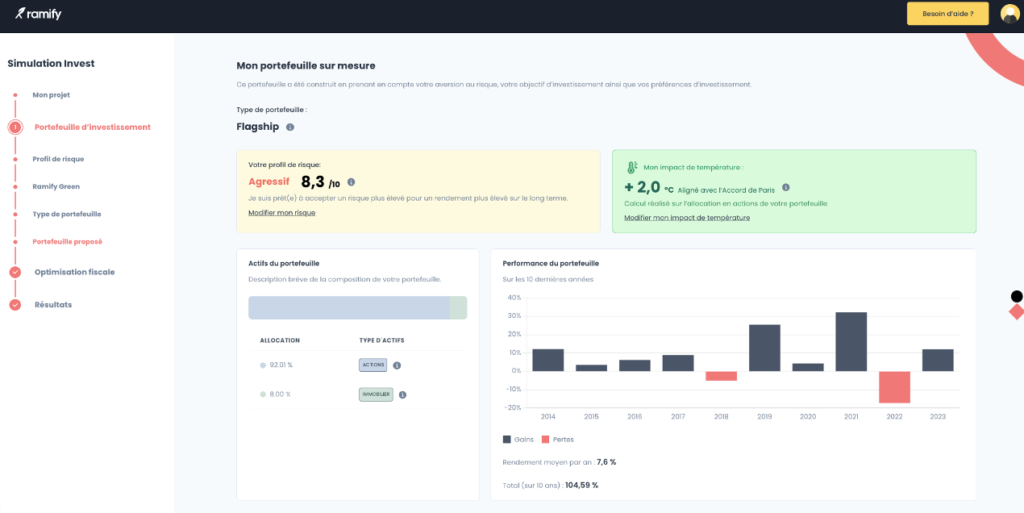

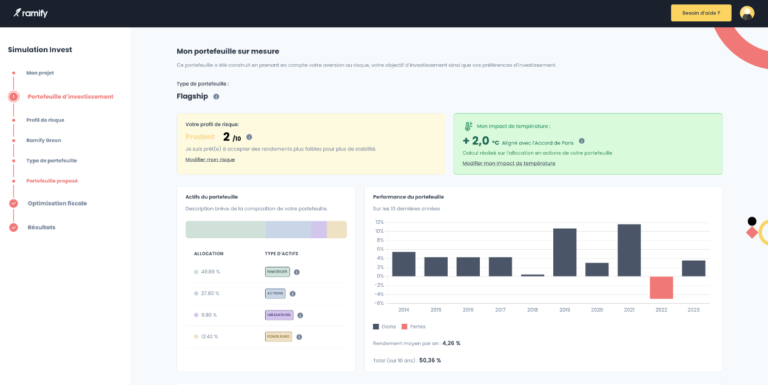

Il est aussi possible de connaître la composition exacte du portefeuille, ainsi que son rendement passé (qui ne préjuge pas de son rendement futur).

Si le profil choisi ne répond pas à vos attentes, il est possible de le changer et cela modifiera l’allocation et la composition du portefeuille.

Exemple 1 : Profil « Agressif » — rendement historique moyen annuel de 8,28 %

Exemple 2 : Profil « Prudent » – rendement historique moyen annuel de 5,89%

Quelle est la prise en charge du client chez ce robot-advisor ?

La plateforme du robo-advisor

Comme vous avez pu le voir ci-dessus, la plateforme est plutôt facile d’utilisation et permet de se projeter dans divers scénarios avant de passer à l’ouverture de compte. Le type de projet, le profil risque et le choix de l’enveloppe peuvent être modifiés à tout moment de façon claire, avant de passer à la partie administrative d’ouverture de compte. Bien entendu, il ne s’agit que de simulations, mais qui donnent déjà une bonne idée de ce que pourrait être votre investissement.

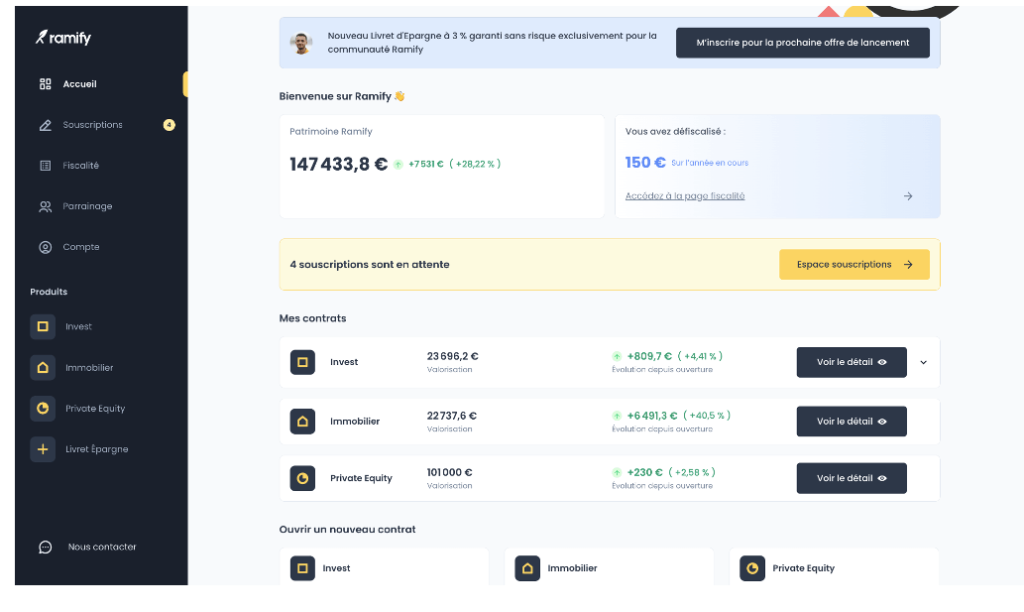

L’espace client du robo-advisor

Là aussi, la clarté et la simplicité de l’espace client sont appréciables. Dès la connexion, vous avez le montant total de vos investissements, avec le montant de défiscalisation lié, si vous avez opté pour un PER. En cliquant sur « Voir le détail », vous aurez accès aux :

- dashboard où la performance de votre investissement est reprise en bref ;

- investissements, avec le détail du portefeuille (voir ci-dessous) ;

- contrats où, en un coup d’œil, vous pouvez avoir une vue d’ensemble sur les contrats que vous avez choisie (assurance-vie, PER, ou une combinaison des 2) ;

- versements qui permettent de gérer le montant de vos versements, ou leur arrêt.

Le service client de ce robo-advisor

Le service client offre plusieurs options pour être contacté :

- Vous pouvez prendre rendez-vous avec un gestionnaire depuis la plateforme avant d’ouvrir un compte.

- Vous pouvez prendre rendez-vous depuis votre espace client, une fois votre compte ouvert.

- Vous avez la possibilité d’utiliser le chatbot pour faire vos demandes.

En bref, ce robo-advisor peut donc gérer votre épargne en optimisant votre fiscalité et en vous offrant un éventail d’ETF, mais aussi l’accès à des parts de SCPI ou encore à du Private Equity. La philosophie du robo-advisor intègre gestion passive, diversification, frais minimisés et approche scientifique.

Pour finir cet avis Ramify, j'ajouterai que ce robo-advisor me semble être une très bonne option de placement pour tous ceux qui, grâce à la gestion pilotée, ne souhaitent pas s’occuper eux-mêmes de leurs investissements. À noter que cela peut tout de même être préjudiciable sur le long terme, comme on en discutait dans cet article avis sur les robo-advisor.

Si cela vous intéresse, vous pouvez profiter de 3 mois de gestion offerts et jusqu’à 500 € de frais de gestion offerts avec le code SINVESTIR, ou en cliquant directement sur le bouton ci-dessous.

APPRENEZ À INVESTIR POUR VOTRE AVENIR FINANCIER

(même en partant de zéro).

- Générez des revenus passifs grâce à votre épargne

- Obtenez 217 839€ en investissant 300€/mois

- Lancez-vous en Bourse en toute confiance

- J'investis 1000€ avec vous sur mon écran