Trade Republic vient d’annoncer 2 nouveautés majeures applicables dès le 1er octobre 2023 ! Le courtier allemand rend accessible l’investissement en obligations Trade Republic pour tous les particuliers. D’ici quelques jours, vous pourrez acheter des obligations fractionnées à 6 % dès 1 €. Il s’agit d’une 1re en Europe !

Mais, ce n’est pas tout ! La rémunération des liquidités passe elle aussi à 4 %.

Alors, concrètement, qu’est-ce qui attend les investisseurs non professionnels avec ces nouveautés ? Est-ce vraiment une bonne nouvelle ? Voici de plus amples explications.

Retrouvez cet article au format vidéo :

Nouveauté 1 : les obligations Trade Republic

L’impact des taux d’intérêt chez le particulier

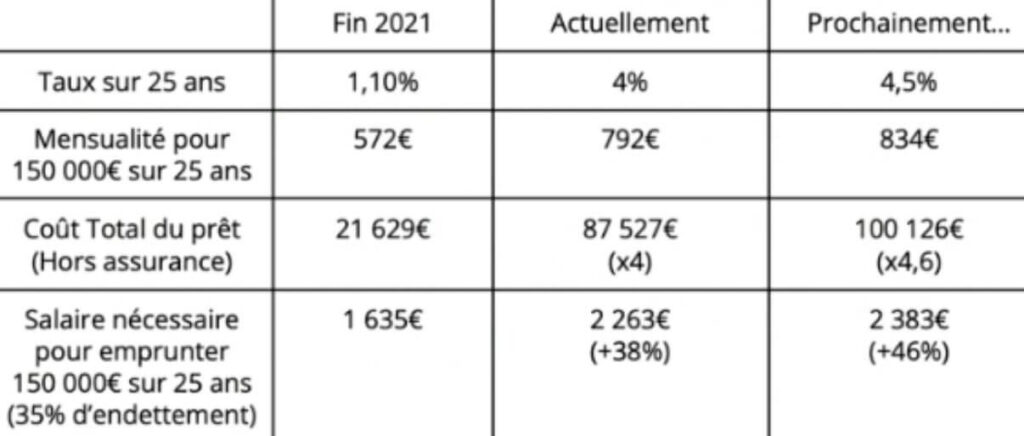

En tant que particulier, on a souvent tendance à percevoir le côté négatif des taux d’intérêt. Cela se comprend tout à fait, car quand on est emprunteur et que l’on souhaite réaliser un crédit immobilier, les taux ont une réelle incidence sur notre enveloppe de financement. Je l’évoquais dans mon article sur la crise immobilière et les SCPI, pour emprunter 150 000 € avec les taux actuels, il faut gagner 2 263 € net par mois. Fin 2021, il suffit de percevoir 1 635 € net.

Néanmoins, si vous inversez les rôles et que vous devenez prêteur et non emprunteur, vous y gagnez. Comment y parvenir ? La solution reste assez simple en réalité : il vous suffit d’investir dans des fractions d’obligations d’états. Jusqu’à présent, une obligation était vendue à l’unité 100 000 €. Autant dire que cela était réservé à une élite et qu’il était impossible pour un particulier d’en acheter sans passer par des fonds ou des ETF.

Le marché obligataire et les obligations d’entreprises et d’États

Avant d’aller plus loin sur les obligations Trade Republic, je tenais à vous faire un petit rappel sur ce qu’est le marché obligataire.

Concrètement, au lieu d’investir sur une action et d’être copropriétaire d’une entreprise, vous investissez dans de la dette, dans du crédit. Autrement dit, vous jouez le rôle de la Banque auprès d’entreprises ou auprès d’États.

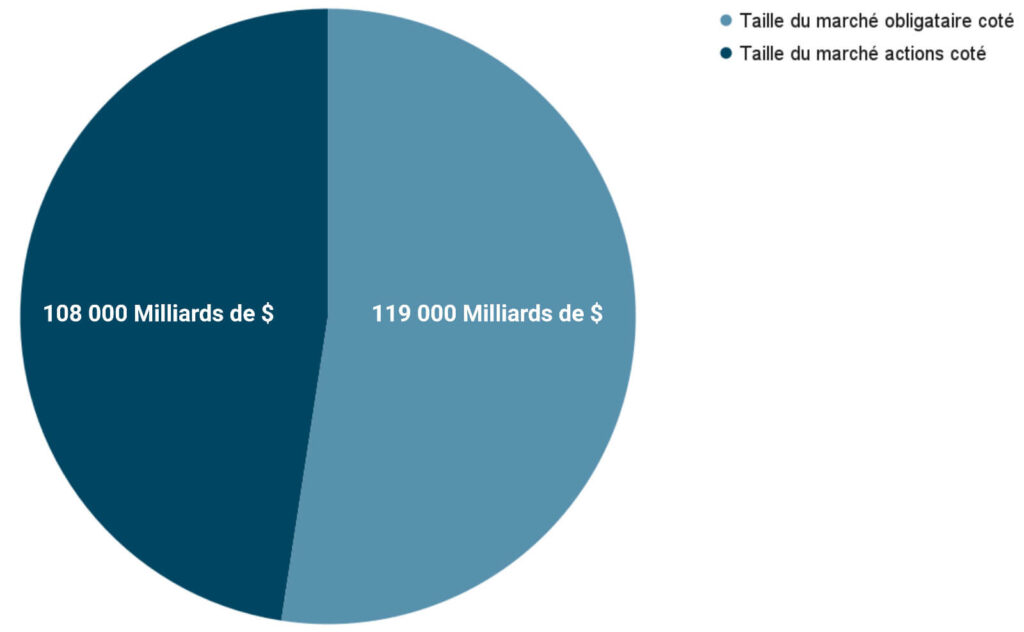

Il faut savoir que le marché obligataire est bien plus vaste que celui des actions cotées. En effet, il représente autour de 119 000 milliards de dollars à l’échelle mondiale contre 108 000 milliards de dollars pour le marché actions. Il y a 4 ou 5 ans, le marché obligataire dominait beaucoup plus largement.

Il s’agit donc d’un très gros marché, qui demeure davantage professionnel. C’est un marché où il y a très peu de particuliers et où il existe de nombreux échanges au gré à gré, en OTC, etc. Cela est moins démocratisé que le marché actions. C’est donc un marché qui reste peu accessible avec de nombreuses obligations qui s’échangent à minimum 100 000 €.

Le marché obligataire s’est fait un peu oublier ces dernières années, car il était très peu rémunérateur avec des taux très faibles. Les taux de la Banque centrale européenne étaient même négatifs sur plusieurs années.

Actuellement, avec l’augmentation des taux que ce soit en Europe comme aux États-Unis, il en résulte un changement de paradigme. Par conséquent, les obligations reviennent sur le devant de la scène.

L’accès aux obligations fractionnées

Avec l’accès à des obligations Trade Republic à 1 €, la donne change !

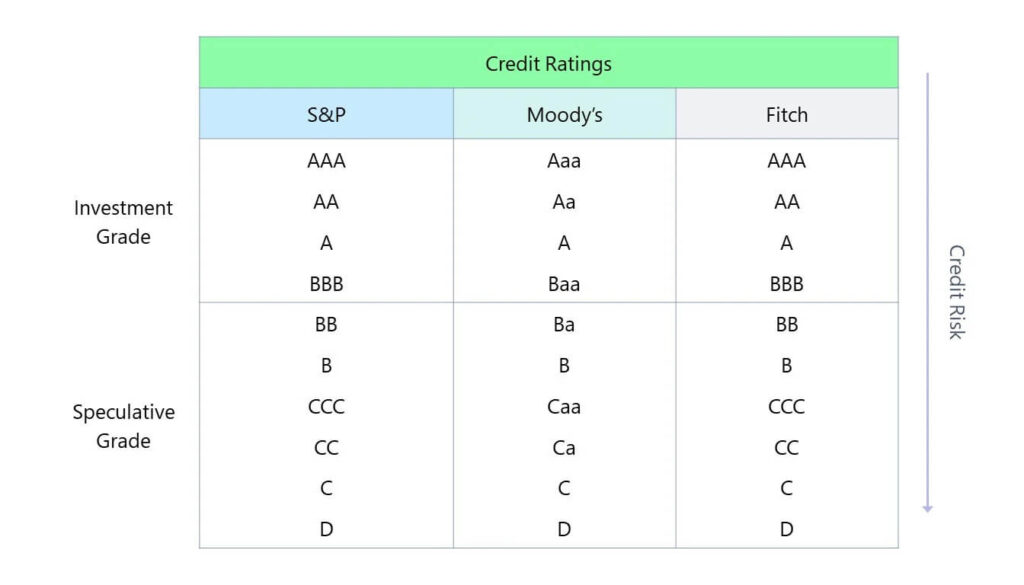

D’ailleurs, ce sont 500 obligations d’états et d'entreprises qui sont mises à disposition. C’est relativement peu dans la mesure où ce marché est bien plus vaste, mais Trade Republic a sélectionné un panel avec des obligations qui sont au moins notées B.

Ainsi, vous ne trouverez aucune obligation ultra-spéculative. Les obligations Trade Republic sont donc de qualité.

Trade Republic vous offrent donc la possibilité de sélectionner des obligations de qualité et d'investir sur des placements rémunérant autour de 4 à 6% par an si tenus jusqu'à maturité. Attention, même avec des obligations “Investment grade”, le risque de défaut persiste.

Au niveau des frais, Trade Republic prélève 1 € de frais à l’achat. Attention donc si vous achetez des obligations Trade Republic à 1 €, vous devrez vous acquitter de 100 % de frais à l’achat. Cela n’en vaut pas la peine !

Par conséquent, sachez qu’avec ces 1 € de frais il faut au moins investir 200 € pour qu’ils représentent moins de 0,5 %.

Vous avez également les frais à la revente, si vous revendez avant vos obligations. Quant au spread, il reste aligné avec le marché de référence obligataire. En réalité, le fonctionnement demeure identique qu’avec des fractions d’actions.

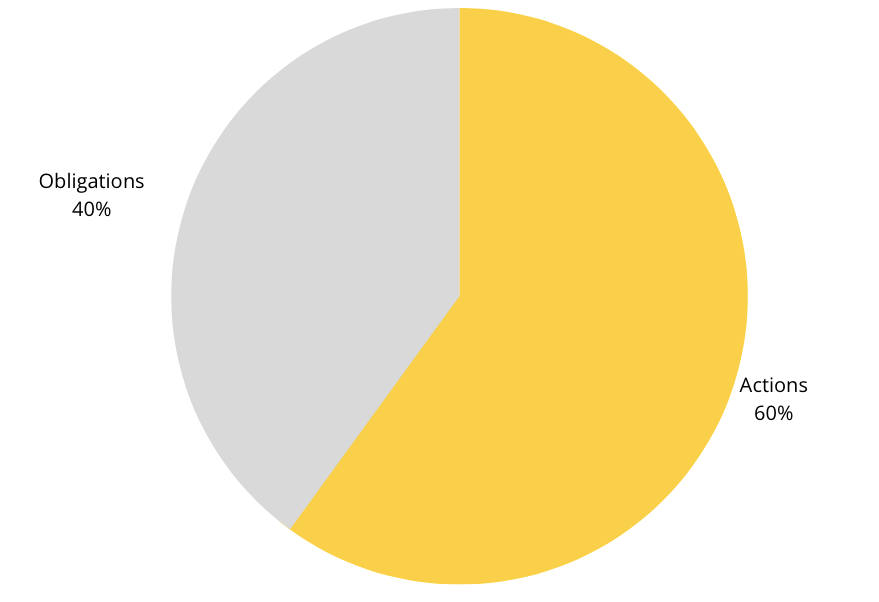

La conséquence de tout cela, c’est que le portefeuille 60 % en actions et 40 % en obligations va être remis à l’honneur. En effet, l’idée sur Trade Republic, c’est plutôt de prôner l’investisseur long terme en tenant les obligations jusqu’à maturité

Finalement, cette nouveauté va surtout intéresser les profils défensifs pour placer du cash à long terme. Elle s’adresse également à tous les profils d’investisseurs qui se trouvent dans une optique de diversification.

Le rendement des obligations Trade Republic

Le rendement prend en compte les coupons que vous allez toucher, mais aussi le fait qu’en tenant vos obligations jusqu’à échéance, vous serez remboursé de 100 % du prix d’émission (si tout se passe bien). Vous avez donc un rendement qui se trouve supérieur au coupon étant donné qu’on gagne un petit peu en plus-value.

D’autre part, ce qu’il faut bien comprendre en investissant sur des obligations sur le compte titres Trade Republic, c’est que vous allez être taxé à 30 % avec la flat tax, sauf si vous optez pour le barème progressif. Cela se passe un peu comme lorsqu’on touche des dividendes sur ton titre, vous avez 30 % des coupons qui partent aux impôts.

Autrement dit, quand on nous annonce du 5 % brut, cela revient à 3,5 % net. Vous devez donc bien comprendre que le rendement brut affiché ne sera pas le rendement net que vous percevrez.

D’autre part, sachez que l’IFU est fourni chez Trade Republic, ce qui est très pratique.

Les inconvénients d’investir dans les obligations fractionnées

Au niveau des inconvénients, j’attire de nouveau votre attention sur le fait qu’il n’existe pas de plan d’investissement programmé sur les obligations.

Par ailleurs, en investissant une petite somme, vous détiendrez des fractions d’obligation. Par conséquent, si vous n’avez qu’une fraction, vous n’êtes pas 100 % propriétaire de l’obligation. Il existe donc un risque intermédiaire derrière, dans la mesure où ce n’est pas vous qui êtes directement propriétaire de l’obligation.

Par conséquent, si un jour vous souhaitez transférer votre compte titre Trade Republic ailleurs, vous ne pourrez pas le faire sur des fractions d’obligation. Vous devrez soit acheter une part entière, soit les revendre.

Nouveauté 2 : la rémunération des liquidités à 4 %

Pour toutes les liquidités, le taux d’intérêt est transféré aux clients, ce qui représente 4 % de cash. Petite précision : ce n’est pas Trade Republic qui rémunère puisque ce n’est pas une banque, mais la banque partenaire du courtier allemand.

D’ailleurs, comprenez que votre argent reste protégé par la garantie des dépôts européenne qui s’applique et qui couvre 100 000 euros par investisseur et par établissement. Sachez que vos dépôts sont conservés sur Solaris, JP Morgan ou Citybank qui sont les banques partenaires de Trade Republic.

Concrètement, après le retrait de la flat tax, cela correspond à 2,8 % net et 3,3 % pour ceux qui bénéficient d’une TMI à 0 % en optant pour l'imposition au barème progressif.

Aujourd’hui, si vous disposez de liquidités à court terme à placer, cela peut être une option envisageable. En effet, vous restez dans une rémunération qui avoisine celle du livret A et les liquidités peuvent être retirées à tout moment. Dans ce cas, vous êtes payés au prorata du temps resté.

Attention, cette fonctionnalité n’est pas activée automatiquement. Vous êtes initialement à 2 % de taux annuels de rémunération sur le cash. En sélectionnant l’onglet ci-dessous, vous activez la rémunération du cash à 4 % jusqu’à 50 000 €.

En bref, les 2 grandes nouveautés de Trade Republic sont :

- l’accès à des obligations Trade Republic à 6 % dès 1 € ;

- la rémunération des liquidités à 4 %.

Ces changements offrent d’autres perspectives aux investisseurs qui bénéficient d’une nouvelle opportunité :

- pour placer leurs liquidités à court terme ;

- placer du cash à moyen terme pour les profils défensifs ;

- profiter d’une option pour diversifier son portefeuille pour tous les types de profil.

Personnellement je trouve que Trade Republic amène des choses pour les investisseurs en essayant toujours de démocratiser l’investissement plutôt long terme, ce qui pour moi est un bon signal. Je pense donc que cela reste une bonne nouvelle, même si effectivement il y a des risques sur le marché des obligations qui est complexe et que la fiscalité impacte le rendement.

Si vous ne possédez pas encore de compte chez ce courtier allemand, n’hésitez pas à lire mon avis sur Trade Republic.

Top#1 compte-titres S’investir. Ouvrez votre compte en 5 min.

- Compte titres avec IFU

- 1 € l’ordre et 0 autres frais

- Plans d’investissement gratuits

- +8 500 actions et +40 cryptos

- +1 500 ETF et +400 obligations

- 4 % d’intérêts sur le cash

12 commentaires

Salut Matthieu,

Merci pour cet article, peux tu expliquer qu’est ce que ça change concrètement d’acheter une fraction d’obligation par rapport à un etf obligataire ? Car dans les 2 cas on a bien une fraction d’une obligation (ou une fraction d’un mélange d’obligations pour un etf mais obligations assez semblable finalement)?

En fait je pose la question car je trouve que le risque avec un etf c’est que sa valeur baisse en fonction de l’évolution des taux à venir. Dans le cas d’une fraction d’obligation, est ce que c’est un titre qu’on garde jusqu’à l’échéance (donc moins liquide mais avec un rendement connu à l’avance et en profitant d’un taux intéressant sans risque de voir la valeur du titre baisser)?

Merci

Bonjour Gregoire, oui la grande différence est que la fraction d’obligation sur Trade Republic peut être détenue à maturité, contrairement aux ETF indiciel obligataires ne gardant pas les oblig à maturité. Avec des fractions d’obligations, on peut créer sa propre stratégie d’investissement obligataire. Par contre, les coupons seront taxés sur CTO…

bonjour,

Juste pour une précision , si j’ai bien compris Trade Republic nous versera un coupon tous les ans et on sera imposé à la flat tax dessus , comment se passe l’imposition sur le capital investit?

Exemple: si on investit 10 000€ sur une obligation à 6% d’une durée de 5 ans

– on recevra 600€ tous les ans imposé à 30% donc on recevra 420€

– à la fin de la cinquième année on nous remboursera le capital de 10000€+ le dernier coupon Comment se passera l’imposition la dernière année? juste 30% du coupon et on récupère la somme sur le compte-titre?

Oui, juste 30% du coupon et on récupère la somme investie sur le compte espèce du compte-titres sans imposition sur cela puisqu’aucune plus-value a été faite sur cette partie.

Bonjour Matthieu,

Sauf que si l’on achète une obligation sous le pair, et qu’on la garde jusqu’à maturité, on effectue bien une PV sur le capital, est-ce exact ? Si oui, cette PV doit donc également être taxée à 30%.

Bonne soirée

Exactement.

En achetant une obligation au-dessus du pair, on effectue une moins-value qui peut être déduite des plus-values.

Bonjour Mathieu,

Merci pour cet article.

Je viens de regarder les obligations proposées par Trade Republic mais j’ai l’impression que le rendement annoncé sur leur site pour une obligation est plus bas que ce que l’on devrait toucher.

Exemple: obligation Roumanie 6 ans avec un coupon de 6,63% qui a un cours de 103,62%. Pour 100€ je touche 6,63€ * 6ans ce qui me fait 39,78€ d’intérêt. Au global j’aurais gagné 39,78€ pour 103,62€ investit soit 38,4%. Ramené à 1an ça fait du 6,4% de rendement. Hors Trade Republic annonce un rendement annuel de 5,89€.

Est ce qu’ils prennent des frais supplémentaires via les rendements? Ou mon calcul n’est pas bon?

Merci d’avance

Bonjour Pierre,

Le calcul du rendement des obligations est le suivant :

– 6,63% sur 100 et non sur 103,62%

– Remboursement de 100 à maturité et non de 103,62%.

Par conséquent, il est normal de voir le rendement à échéance inférieur aux coupons.

Trade Republic ne prend pas de frais supplémentaires.

J’espère que c’est plus clair, n’hésite pas si besoin !

Bonjour,

Savez vous comment est calculé le rendement sur TradeRepublic pour les obligations ?

La valeur étant différente du coupon, et je ne trouve pas de rapport avec le cours.

Il y a aussi le % d’achat différent du % du cours et du % de vente.

Merci

Hello Cedric !

Rendement de l’obligation = rendement total à terme (coupon + différentiel entre prix d’achat (le cours qui varie) et montant remboursé (100))

% d’achat = prix à l’achat sur Trade Republic = % cours + le spread de Trade Republic pratiqué

% de vente = prix à la vente sur Trade Republic = % cours – le spread de Trade Republic pratiqué

J’espère que c’est plus clair 🙂

Limpide!

Merci

Merci pour toutes ces explications, c’est très clair.