À mes 18 ans, je me suis retrouvé avec mon compte bancaire et des investissements que mes parents avaient effectués pour moi. Je détenais un compte-titres dans une banque classique et des livrets bancaires. J’ai décidé de me former et d’apprendre tous les rouages de l’épargne et des placements en Bourse. J’ai alors pris conscience que mon portefeuille n’était pas du tout optimisé. J’ai donc choisi d’œuvrer dans ce sens.

Vous souhaitez connaître les investissements de Matthieu Louvet ? Dans cet article je vous dévoile mes stratégies et mon portefeuille.

Attention, si vous désirez investir en Bourse, vous devez vous renseigner sur le sujet afin d’appliquer vos propres stratégies. Copier le plan d’action d’un tiers ne vous apportera pas les effets escomptés. Les placements sur les marchés financiers doivent engager dans une démarche réflexive. Cela étant dit, je vous dévoile dans cet article ma stratégie patrimoniale globale.

Vous trouverez la version vidéo de cet article juste ici :

Investissements de Matthieu Louvet et épargne

Avant de vous parler des investissements de Matthieu Louvet, je souhaite évoquer les livrets bancaires qui permettent d’accueillir mon épargne de précaution. Ce fond de sécurité sert à faire face aux aléas de la vie, en particulier en cas de coup dur ou de dépenses imprévues.

L’enveloppe où constituer cette épargne de sécurité doit répondre à deux objectifs principaux : la disponibilité et la sécurité. En effet, je dois pouvoir utiliser cet argent très rapidement si j’en ai besoin. Je dois aussi être certain de retrouver la totalité de mon argent placé. Pour cela, les livrets bancaires sont parfaitement adaptés.

Attention toutefois à ne pas trop recourir à ces livrets bancaires. Le rendement est faible (3 % pour le livret A comme le LDDS). De même, l’inflation vient grignoter votre capital et le pouvoir d’achat diminue malheureusement au gré des années. Si vous souhaitez aller plus loin sur les stratégies d’épargne et d’investissement boursier, n’hésitez pas à suivre ma formation offerte.

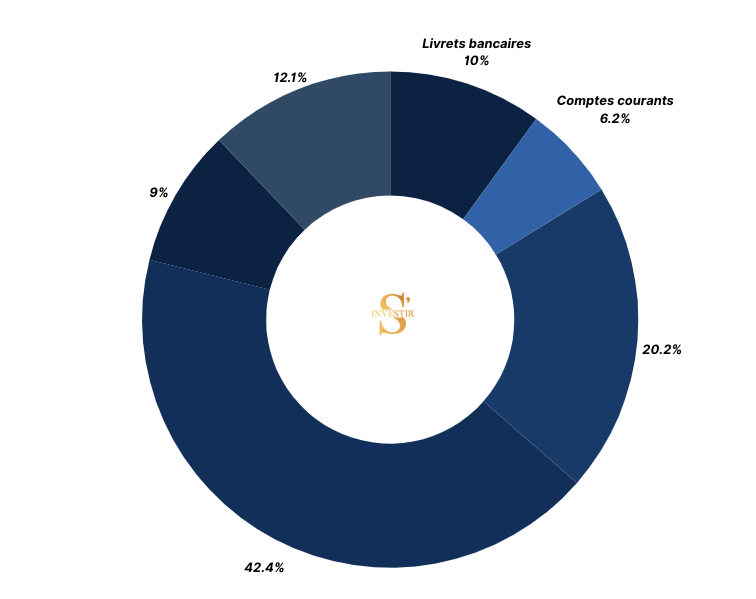

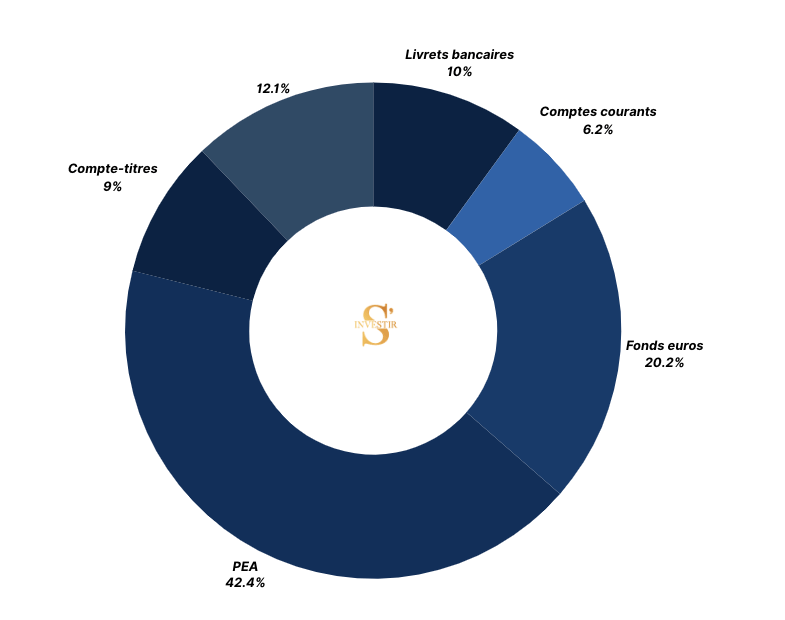

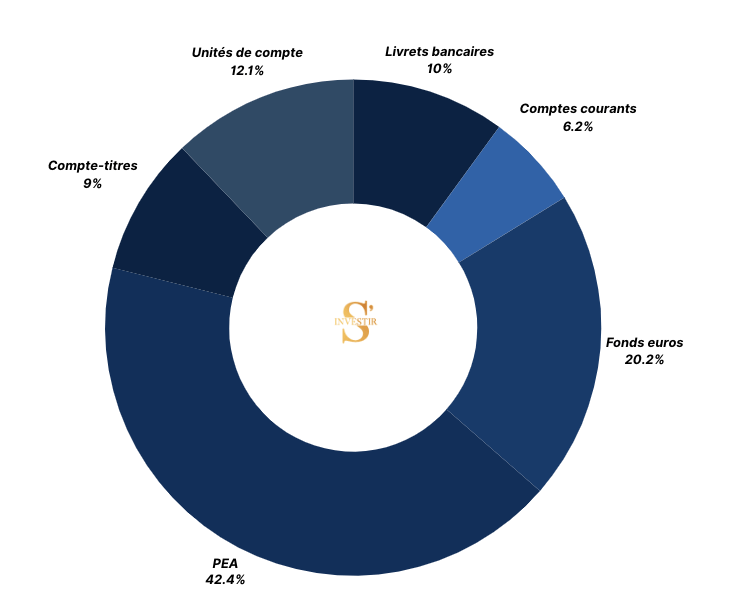

Mes liquidités, à savoir l’argent disponible sur mes livrets bancaires et mes comptes courants représentent ainsi 16,2 % de mon patrimoine financier.

Investissements en assurance-vie de Matthieu Louvet

Pour compléter mon épargne de sécurité, j’utilise le fonds euros de l’assurance-vie. J’appelle cela mes fonds de sécurité, à la fois pour de l’épargne de sécurité, mais aussi pour des projets à court moyen terme. Le fonds euros offre la possibilité d’être mieux rémunéré sur son épargne (4 fois plus si vous choisissez parmi les meilleurs fonds euros). Cela permet également d’avoir un capital garanti, c’est-à-dire que vous ne pouvez pas perdre d’argent, tout en ayant une épargne très disponible. Le délai est de 72 heures au maximum si vous sélectionnez bien votre assurance-vie.

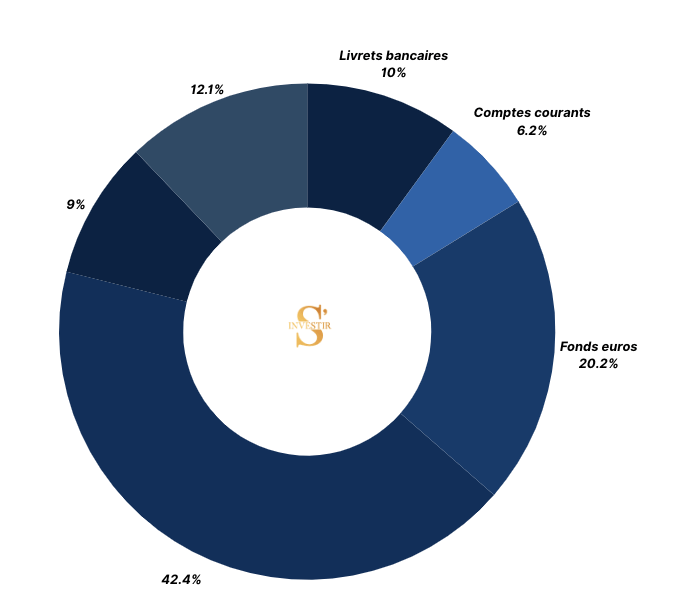

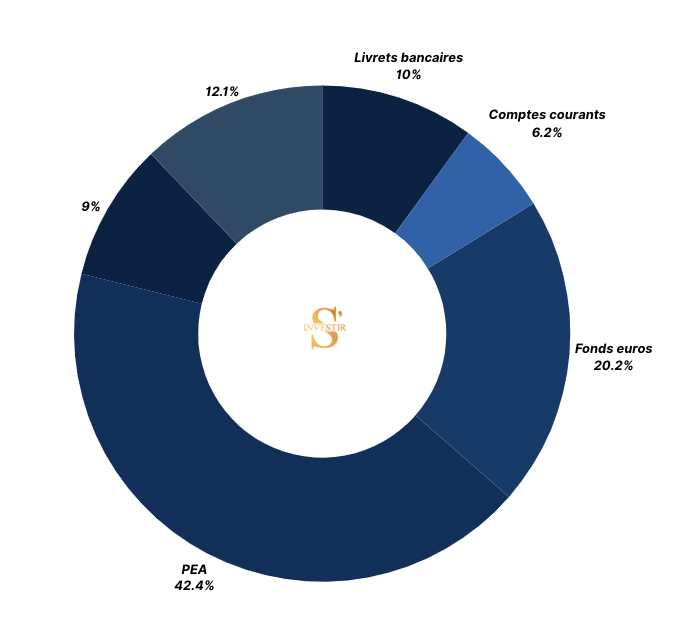

Un fonds euros bien choisi est certainement le placement le mieux rémunéré à capital garanti et disponible. Mes différents fonds euros représentent 20,2 % de mon patrimoine financier.

Et vous, que pensez-vous du fonds euros ? Savez-vous comment gérer votre assurance-vie ? Vous pouvez partager votre avis en commentaire.

L’épargne d’objectif de Matthieu Louvet

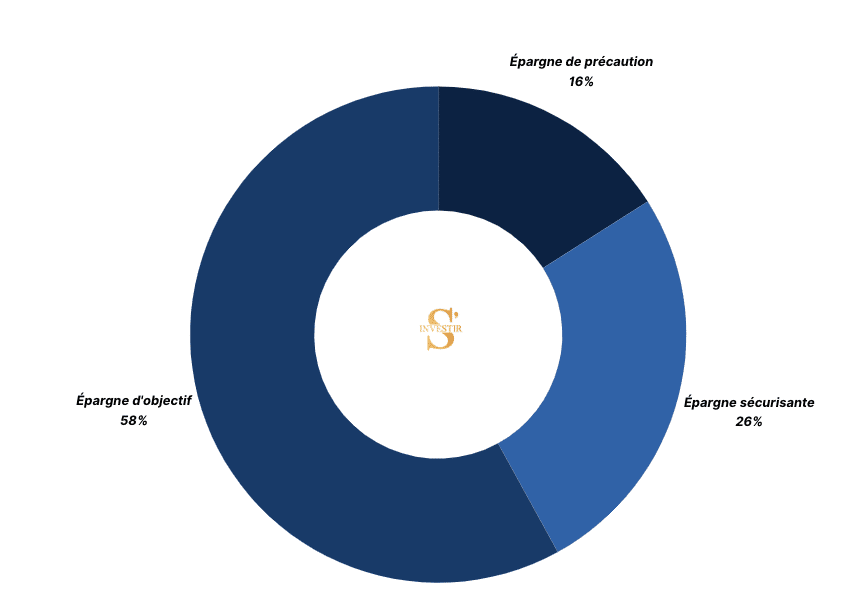

Maintenant que vous en savez plus sur l’épargne de précaution et les fonds de sécurité, je peux vous parler d’épargne d’objectif. Celle-ci englobe les projets long terme et le placement en Bourse dont les perspectives de performance sont beaucoup plus élevées. Elle permet de réellement développer mon patrimoine, notamment grâce aux intérêts composés.

Voici ma répartition épargne de précaution/épargne d’objectif :

Personnellement, j’utilise 3 enveloppes : le PEA, le compte-titres et les unités de compte de l’assurance-vie.

Le placement sur PEA de Matthieu Louvet

Après 5 ans de détention, le PEA est fiscalement très avantageux. Il est l’enveloppe qui est à privilégier pour investir en actions. Il me permet d’investir à travers d’ETF qui incarne à mon sens le meilleur investissement en Bourse pour un particulier. Mon PEA représente 42,4 % de mon patrimoine financier.

D’ailleurs, n’hésitez pas à découvrir la performance de mon PEA de manière plus détaillée.

Le compte-titres de Matthieu Louvet

Moins attractif que le PEA en termes de fiscalité, le compte-titres m’offre l’avantage de dynamiser encore plus mes investissements. Cela passe notamment par des placements un peu plus risqués en utilisant un effet de levier. Je ne conseille pas cette approche à tout le monde.

Personnellement, j’y ai recours, car mon aversion au risque est faible et que je suis jeune. Ma méthode est aussi bien définie, précise et s’insère dans ma stratégie globale. Le compte-titres représente 9 % de mon patrimoine financier.

Les unités de compte détenu par Matthieu Louvet

Les unités de compte me permettent d’utiliser des supports non éligibles au PEA, notamment pour investir dans des obligations à travers des ETF, comme toujours. Je suis en gestion libre, c’est-à-dire que je m’occupe moi-même des placements, contrairement à la gestion pilotée où un tiers s’en charge en contrepartie de frais assez importants. Les unités de compte représentent 12,1 % de mon patrimoine financier.

Vous constatez que j’investis très peu en immobilier, comme à travers des SCPI, car je compte acquérir un bien prochainement. Je ne souhaite donc pas m’exposer plus que ça.

En bref, si vous devez retenir une chose sur les investissements de Matthieu Louvet, c’est que l’allocation en Bourse parfaite est strictement personnelle et dépend de chacun.

Évidemment, je vous conseille d’investir à travers des ETF. Cependant, le sujet principal est votre pourcentage investi en actions et votre pourcentage en actifs non risqués. Une règle souvent évoquée est de détenir (110 — votre âge) en actions. Par exemple, à 35 ans, il faudrait posséder (110-35) soit 75 % en actions. Cette règle peut servir de référence. Adaptez surtout votre allocation en fonction de votre profil, de votre aversion au risque et de vos connaissances en Bourse.

Je pense qu’il est très important pour chacun d’analyser sa stratégie patrimoniale globale, en prenant toute son épargne, son épargne salariale, son patrimoine immobilier, etc.

Enfin, demandez-vous :

- Est-ce que ma stratégie est bien diversifiée ?

- Est-ce qu’elle est adaptée à mon profil ?

- Est-ce que les frais sont minimisés ? Puis-je trouver moins cher et mieux ailleurs ?

Une allocation réfléchie, stratégique, diversifiée vous permettra d’atteindre vos objectifs, vous assurera une sécurité financière et réduira votre exposition au risque. Si vous souhaitez aller plus loin, vous pouvez suivre ma formation offerte.

2 réponses

Bonjour Mathieu , très bien cet article, très clair. Pouvez vous m’envoyer le ebook , je n’arrive pas à le télécharger.

Cordialement.

Matteo

matteo_costa@hotmail.com

Bonjour Matteo, je viens de vous l’envoyer par mail. J’espère qu’il vous plaira !

Cordialement,

Matthieu