À la croisée d’une inflation soutenue et de la hausse des taux d’intérêt directeurs, la question que tous les investisseurs se posent est : dans quoi investir en 2025 ?

Pour y répondre, je vais vous apporter toutes les informations à connaître en fonction du contexte économique actuel. Vous découvrirez également mon comparatif des 7 meilleurs placements pour cette année, ainsi que toutes les actions à réaliser avant d’investir le moindre euro.

1. Dans quoi investir en 2025 : les ETF en Bourse

Préférer les ETF au stock picking

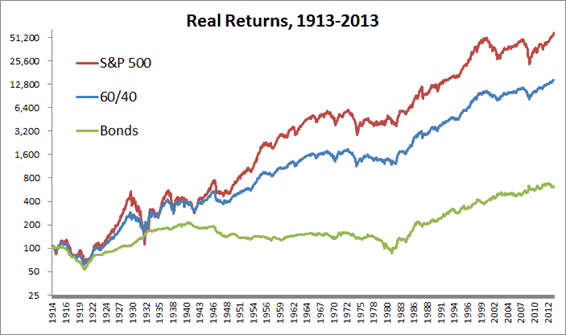

Tout d’abord, vous pouvez financer des sociétés cotées en Bourse pour faire fructifier votre capital. La Bourse a historiquement été un des investissements les plus performants. Depuis 1802, elle a rapporté 6,8% par an net d’inflation, soit autour de 9-10% par an brut d’inflation.

Pour investir en Bourse, vous avez le choix entre :

- sélectionner vos propres actions individuellement (stock picking) ;

- investir dans des ETF, qui sont des fonds cotés diversifiés.

↪️ La 1ʳᵉ solution est beaucoup plus difficile à mettre en place et apporte généralement des résultats hasardeux. Chez S’investir, nous sommes partisans des ETF qui sont des titres financiers plus simples d’utilisation et davantage rémunérateur.

Utiliser les intérêts composés

Une grande force de la bourse est l’utilisation des intérêts composés.

En effet, lorsque vous placez votre argent en actions, vous touchez des dividendes que vous pouvez réinvestir.

L’année suivante, vous en toucherez de nouveaux à la fois sur le capital investi, mais aussi sur les gains de l’année précédente. Ce sont ces derniers que l’on appelle des intérêts composés.

Autrement dit, ce sont des intérêts générés sur les intérêts. Ceux-ci s’accumulent avec le temps et font grandir votre patrimoine de façon exponentielle.

En 2025, pour profiter des intérêts composés de façon optimale, vous pouvez investir dans des ETF capitalisants. Ces fonds touchent les dividendes et les réinvestissent directement pour vous. Il s’agit donc d’une stratégie très passive et optimisée fiscalement.

Conseil de Matthieu

2. Opter pour les obligations à haut rendement

Acheter des titres obligataires

En 2025, les obligations constituent une opportunité d’investissement attrayante. Puisqu’avec les taux d’intérêt directeurs à leur plus haut depuis 10 ans, les rendements sont séduisants.

Par ailleurs, la santé financière de la majorité des entreprises est bonne. Et en tant qu’investisseurs en titres de dette, nous n’avons pas besoin d’une situation économique bouillonnante, mais simplement de sociétés capables de payer les intérêts.

Investir en obligations représente historiquement un placement attrayant pour 2 raisons principales :

- le couple rendement/risque est avantageux ;

- la plupart du temps, le marché obligataire est décorrélé de celui des actions.

Quand vous placez votre capital dans des obligations, vous prêtez votre argent à des États et/ou des entreprises. Dans le 1ᵉʳ cas, on parle d’obligations d’États ; tandis que pour le second, on évoque le terme d’obligations d’entreprises.

✅ On distingue 2 classes de risque pour les titres obligataires :

- investment grade ;

- high yield.

À savoir que les obligations investment grade sont moins risquées et moins rémunératrices que les titres high yield.

Penser au portefeuille 60/40

Ce portefeuille modèle regroupe 60 % d’actions et 40 % d’obligations. Il permet de mesurer la performance d’un investissement réparti entre ces 2 types de titres financiers.

Actuellement, nous sommes dans un contexte où les actions et les obligations sont en baisse. Cela est relativement rare, car depuis 1929, cela s’est produit qu’en :

- 1931 ;

- 1941 ;

- 1969 ;

- 2022.

En effet, dans la majorité des cas, soit les 2 classes d’actifs sont en hausse dans le même temps. Soit, les actions sont en baisse et les titres de dette repartent à la hausse.

D’où l’intérêt du portefeuille 60/40, qui vous offre un rendement satisfaisant tout en bénéficiant d’une protection de votre capital. En plus de diversifier votre patrimoine, cela vous permet de profiter des obligations qui redeviennent attrayantes en 2025.

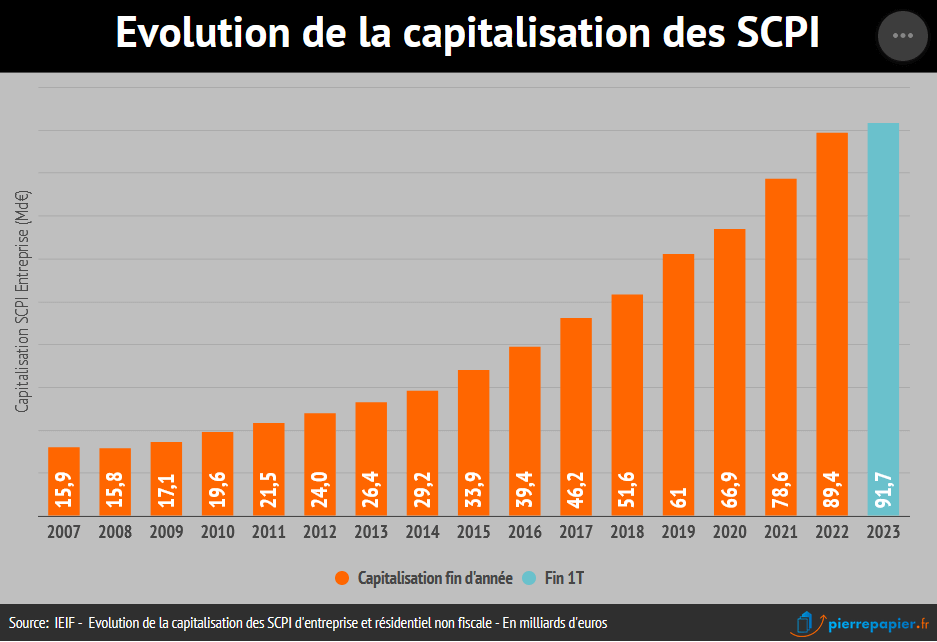

3. Choisir l’immobilier passif avec les SCPI

Les SCPI (pour Société Civile de Placement Immobilier) sont des structures permettant à des milliers d’épargnants de s’exposer à l’immobilier locatif de manière passive. Ces sociétés distribuent des loyers trimestriellement et donnent accès à des marchés normalement inaccessibles, comme les :

- entrepôts ;

- centres commerciaux ;

- cliniques ;

- bureaux d’entreprises ;

- etc.

Quels critères regarder pour choisir ses SCPI ?

Voici une liste de critères essentiels à analyser avant d’investir en SCPI.

- La capitalisation : plus elle est importante et plus le risque est dilué en général.

- Le Taux d’Occupation Financier (TOF) : ce ratio mesure le pourcentage des biens loués et générant des loyers. Il faut viser 90 % d’occupation au minimum.

- La diversification géographique et sectorielle : regardez le nombre d’immeubles, de locataires, de pays et de types de logements différents.

- La réputation de la société.

- Le taux d’endettement.

- Les rendements historiques.

- L’évolution du prix d’une part du fonds immobilier.

- Les frais.

Dans quelles SCPI investir en 2025 ?

En 2025, je vous recommande de vous exposer principalement sur des SCPI agiles, c’est-à-dire des sociétés qui sont présentes aussi bien en France qu’en Europe. Et qui détiennent dans leur portefeuille des bureaux, des cliniques et des centres commerciaux.

En 2023, nous avons vu des sociétés foncières obligées de s’exposer exclusivement sur des locaux professionnels parisiens. Par conséquent, leur rentabilité était assez faible.

Du point de vue réglementaire, les SCPI sont régulées par l’AMF (l’Autorité des Marchés Financiers). Il s’agit donc d’un investissement sérieux, qui a été inauguré dans les années 1970 et qui a fait ses preuves depuis donc plus de 50 ans.

Conseil de Matthieu

4. Placer votre épargne dans des actifs garantis

Dans cette partie, vous allez découvrir plusieurs opportunités de placements sans risque.

Est-ce que le Livret A est un bon placement en 2025 ?

Le livret A a été créé en 1818 sous la Restauration. Il s’agit du produit d’épargne le plus ancien et le plus utilisé en France. L’objectif de ce placement est simple : faire fructifier votre capital de façon sécurisée et défiscalisée, tout en y accédant à tout moment.

Ce compte s’adresse à toutes les personnes résidentes fiscalement en France sans condition d’âge et de nationalité. Les personnes physiques majeures et mineures peuvent en détenir un, tout comme certaines personnes morales. La rémunération de ce livret s’élève à 2,4 %.

Si votre livret A est rempli au maximum, soit à 22 950 €, vous recevrez 688,50 € d’intérêts au 31 décembre.

Conseil de Matthieu

Faut-il s’intéresser au livret d’épargne populaire en 2025 ?

En plus de détenir un livret A, vous pouvez également ouvrir un LEP (Livret d’Épargne Populaire). Vous devez avoir plus de 18 ans pour ouvrir ce type de placement et il faut respecter certaines conditions de revenus.

Ces plafonds varient entre les territoires d’outre-mer et la métropole. Pour cette dernière, votre Revenu Fiscal de Référence (RFR) des années 2022 et 2023 ne doit pas dépasser :

- 21 393 € pour 1 part ;

- 32 818 € pour 2 parts ;

- 44 249 € pour 3 parts ;

- etc.

👉 Avec un rendement annuel de 4 %, le LEP constitue l’un des meilleurs placements sans risque en 2025. En plus, celui-ci évite à votre capital de subir l’inflation.

Que penser du LDDS en 2025 ?

Le LDDS peut être ouvert par toute personne physique majeure, ainsi que par une personne mineure lorsqu’elle n’appartient plus au foyer fiscal de ses parents.

Le plafond des versements n’est que de 12 000 € et les fonds servent à financer des prêts pour l’amélioration de la performance énergétique des logements.

Tout comme le livret A, le LDDS rémunère à hauteur de 2,4 %. Ainsi, c’est un placement intéressant pour placer vos liquidités en 2025.

Est-ce que le livret jeune est avantageux en 2025 ?

Le livret jeune est un produit d’épargne conçu pour les jeunes résidents français de 12 à 25 ans.

Lorsque vous atteignez votre 25ᵉ anniversaire, vous devrez demander que l’on clôture votre compte au plus tard le 31 décembre de la même année. Sinon, l’établissement bancaire réalisera la fermeture de celui-ci.

✅ Sa rémunération annuelle est librement fixée par les banques, mais elle ne peut être inférieure à 3 %. Cela en fait un livret attractif pour 2025, au même titre que le livret A et le LDDS.

Faut-il ouvrir un PEL en 2025 ?

Le Plan d’Épargne Logement (PEL) est un placement sans risque conçu pour aider les épargnants français à financer leur projet immobilier. Toutefois, ce livret comporte plusieurs règles à respecter :

- à l’ouverture, vous devrez réaliser un virement d’au moins 225 € ;

- puis il faudra vous engager à verser 45 € par mois ;

- la durée maximale du PEL est de 10 ans.

À noter que le taux de rémunération de ce livret est fixé dès l’ouverture, puis il est garanti sur toute la durée du placement. Le rendement est de :

- 2 % brut (1,40 % net d’impôts) pour les comptes créés à partir du 1ᵉʳ janvier 2023 ;

- 1 % (0,70 % net d’impôts) pour les plans ouverts entre le 1ᵉʳ août 2016 et le 31 décembre 2022.

❌ Au vu des performances proposées par le PEL en 2025 et des contraintes à respecter, ce plan n’est pas intéressant. Je vous conseille plutôt de vous tourner vers le LEP et/ou le livret A.

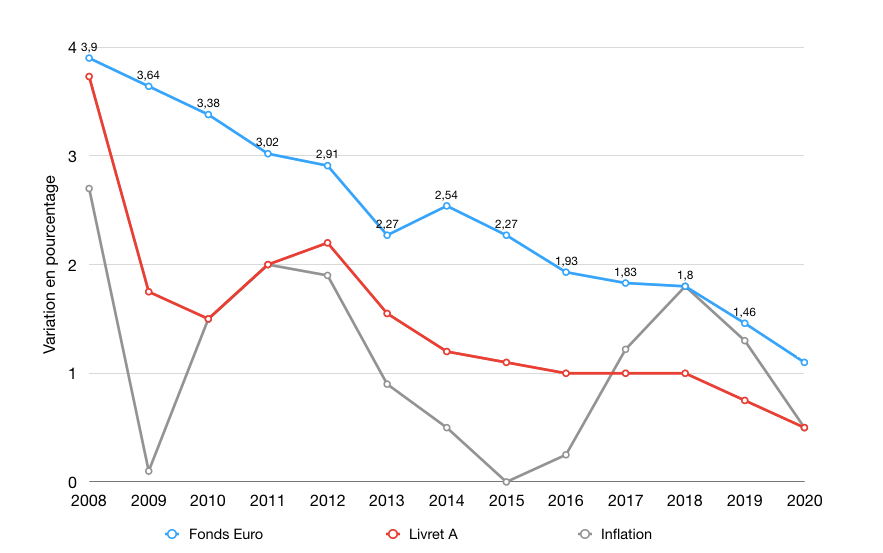

Faut-il s’exposer aux fonds euros en assurance-vie et PER en 2025 ?

Les fonds euros représentent un placement sécurisé et garanti. Ils sont disponibles sur un contrat d’assurance-vie et de Plan d’Épargne Retraite (PER). Ces supports d’investissements s’exposent principalement à des obligations d’État. Dans une faible proportion, vous retrouverez également de l’immobilier et des actions.

Mais, comment savoir dans quoi investir entre ces 2 enveloppes fiscales ?

Sur une assurance-vie, votre capital placé reste accessible à tout moment et vous pouvez effectuer des retraits partiels pour récupérer votre épargne. Tandis qu’avec un PER, l’argent est bloqué jusqu’à votre départ à la retraite (sauf cas exceptionnels).

Actuellement, bien que les rendements des fonds euros soient en baisse, les assureurs vont sûrement utiliser leurs réserves pour dynamiser leurs fonds garantis. Cela m’étonnerait que les distributeurs laissent partir l’épargne placée au profit du livret A.

✅ Dans cette perspective, s’exposer aux fonds euros pourrait être un placement attrayant en 2025.

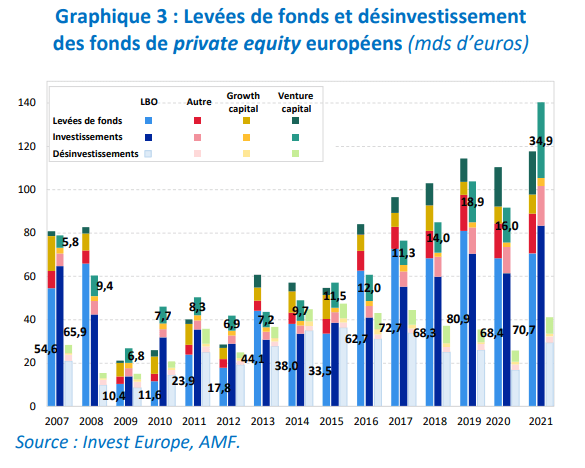

5. S’exposer au non coté avec le Private Equity

L’investissement dans le Private Equity est un marché décorrélé des actions cotées. Ainsi, il s’agit d’une opportunité intéressante pour diversifier votre portefeuille tout en augmentant votre performance.

Lorsque vous financez des entreprises non cotées en Bourse, on distingue 3 catégories de placements différents :

- la participation dans des startups et PME-ETI (Venture Capital) ;

- le capital-développement (Growth) qui soutient les firmes plus matures que les PME-ETI ;

- l’investissement de restructuration et/ou d’acquisition de sociétés, que l’on appelle aussi Leveraged BuyOut (LBO).

Faut-il se tourner vers le Private Equity en 2025 ?

Après 2 années exceptionnelles en 2021 et 2022, le Private Equity est en perte de vitesse depuis début 2023. En particulier, à cause de l’augmentation des taux d’intérêt directeurs de la Banque Centrale Européenne (BCE) et de la FED. Cette augmentation rend plus difficile l’accès au crédit, donc la croissance des entreprises ralentit.

On remarque également une baisse conséquente des investissements sur les grandes capitalisations. Or, cette diminution est moins forte sur les petites et moyennes sociétés.

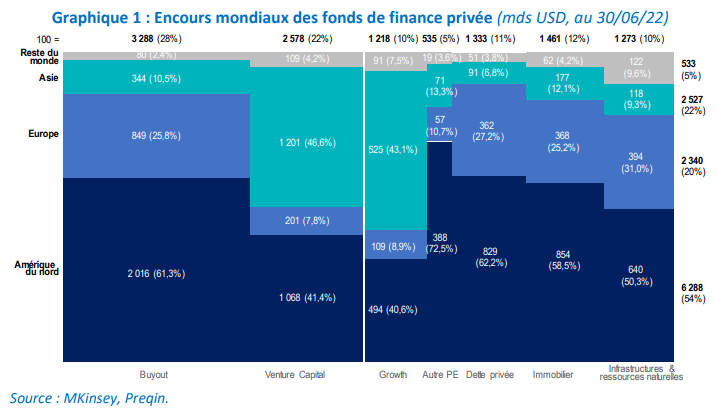

🌎 Toutefois, à l’échelle mondiale, l’investissement en non coté représente un acteur incontournable et de plus en plus populaire auprès des investisseurs. L’encours sous gestion total est passé de moins d’un trillion après la crise de 2008 à plus de 7,5 trillions de dollars en 2022.

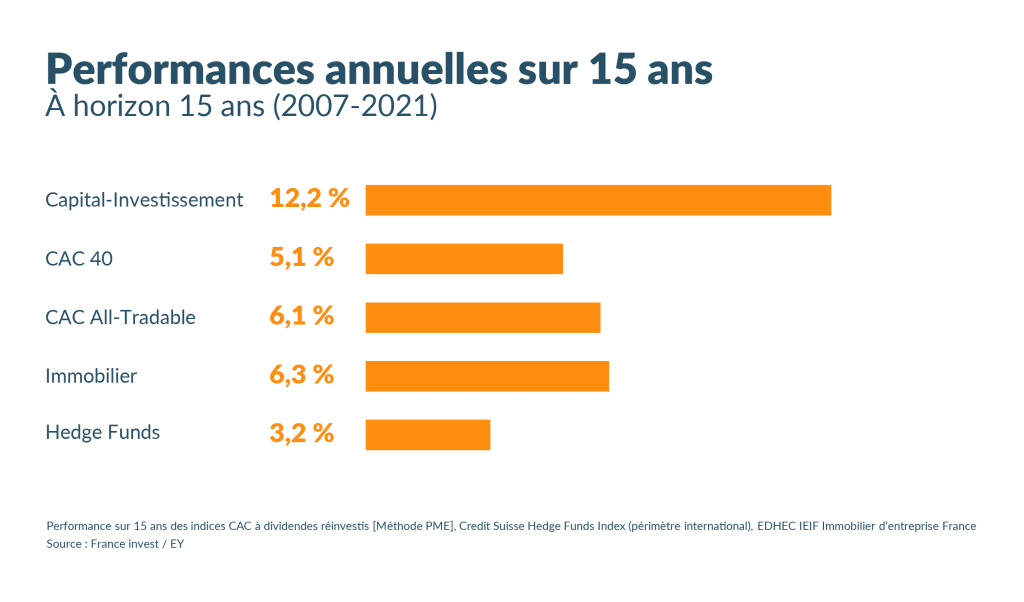

De plus, le Private Equity surperforme historiquement l’investissement coté, avec 12,2 % par an contre 5,1 % pour le CAC 40 sur les 15 dernières années.

↪️ De ce fait, en 2025, l’investissement dans le non coté est une opportunité intéressante, à condition d’y placer votre capital sur le long terme. Néanmoins, gardez en tête que ce placement reste moins accessible que la Bourse et que sa liquidité est plus faible.

Comment investir dans le non coté en 2025 ?

Pour vous exposer à cette classe d’actifs, vous avez le choix parmi 4 solutions.

- En direct : il faut être un investisseur averti et fortuné (100 000 € minimum).

- Via le financement participatif : vous pouvez placer votre épargne dès 1 000 € dans des projets non cotés.

- En achetant des parts de fonds de placement et de défiscalisation : FIP, FCPR, FCPI et FPCI.

- Par l’intermédiaire d’une assurance-vie : vous avez la possibilité d’acheter des fonds de Private Equity et de les revendre quand vous le souhaitez.

En passant par une assurance-vie, vous profiterez également des avantages fiscaux et successoraux de cette enveloppe fiscale.

Conseil de Matthieu

6. Investir dans des projets de crowdfunding en immobilier

Lorsque vous investissez en crowdfunding, vous avez le choix entre plusieurs catégories (foncier, crowdlending, equity, etc.). Mais dans cet article, je vais vous parler uniquement du crowdfunding immobilier.

Ce dernier vous permet d’investir via une plateforme de financement participatif dans des projets fonciers. Vous et d’autres particuliers prêtez votre capital à un promoteur sur une période de quelques mois à plusieurs années. Ce professionnel s’occupe ensuite de vous rembourser votre prêt avec des intérêts.

Faut-il s’exposer au crowdfunding immobilier en 2025 ?

Le contexte économique actuel n’est pas le plus favorable pour investir en financement participatif immobilier, principalement à cause de la hausse des taux d’intérêt directeurs. De ce fait, les taux de retard et de défaut explosent.

Pour vous donner un ordre de grandeur, en 2022, la proportion de retard moyenne était de 5 à 10 % (selon les plateformes). Quant au pourcentage de défaillance, celui-ci était de 0,2 % en 2021.

Cependant, comme les taux d’intérêts directeurs ont augmenté, les projets se raréfient et deviennent plus difficiles à mettre en œuvre. Pour cette raison, le taux de retard en 2025 est compris entre 10 et 30 %.

Quelles plateformes choisir pour le financement participatif en immobilier en 2025 ?

Pour vous exposer au crowdfunding dans la pierre, je peux vous recommander les 2 plateformes suivantes.

- ClubFunding : le leader du marché en France, avec un TRI net de risque de 9,9 %, un taux de défaillance de 0 % et plus d’un milliard d’euros collectés.

- La Première Brique : un taux de rentabilité qui figure parmi les meilleurs du marché, un taux de non-remboursement de 0 % et un ticket d’entrée de 1 €.

🚨 Avec le contexte actuel, je vous conseille de redoubler de vigilance sur la sélection des programmes en crowdfunding immobilier. Cela commence par la sélection d’acteurs de crowdfunding, car certaines sont beaucoup plus exigeants que d’autres. La qualité des opérations est donc très différente selon les sites !

7. Opter pour l’immobilier locatif

Lorsque vous souhaitez vous orienter vers le foncier pour louer un bien, on peut se demander dans quoi investir entre ces 2 types de gestion.

- La location nue : vous exploitez un bien ne disposant ni d’équipement ni de meuble. La gestion est simplifiée, mais les risques d’impayés sont plus importants.

- la location meublée : vous mettez à disposition un logement comportant plusieurs meubles. Ceux-ci doivent permettre au locataire de manger, de dormir et d’y vivre décemment. L’entretien est plus conséquent, mais le rendement est plus attrayant.

Que choisir entre la location nue et meublée en 2025 ?

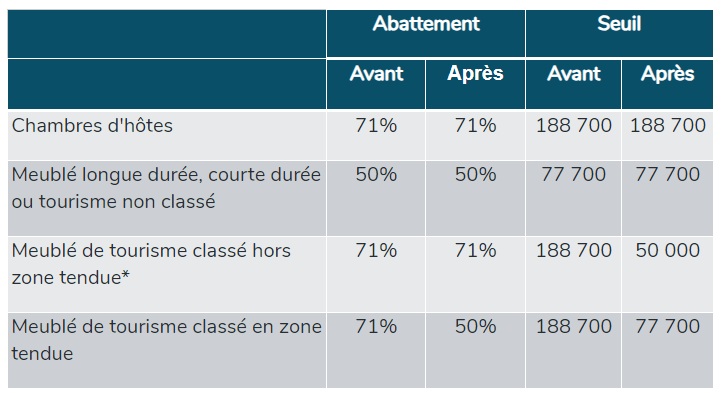

Le 23 novembre 2023, le Projet Loi de Finances (PLF) est entré en première lecture du Sénat. Actuellement, cette directive est susceptible d’être modifiée, car elle doit effectuer plusieurs allers-retours entre le Sénat et l’Assemblée Nationale. Mais au plus tard, le projet devrait être adopté au 31 décembre 2023.

Cette loi concerne toutes les personnes résidentes fiscales françaises, en particulier les propriétés meublées touristiques en zone tendue. L’abattement fiscal privilégié de ce type de propriété serait réduit.

✅ Maintenant, il ne nous reste plus qu’à attendre le début de l’année 2025 pour savoir comment cette directive impactera les investisseurs français en location meublée. Mais, avec une fiscalité moins favorable, votre rendement pourrait être fortement réduit.

Si vous avez touché des revenus LMNP en 2023, que vous déclarerez en 2024, ceux-ci ne seront pas affectés par le projet. Ce sera seulement le cas des revenus générés en 2024 et déclarés en 2025.

Conseil de Matthieu

Comment investir dans l’immobilier avec le DPE en 2025 ?

Le Diagnostic de Performance Énergétique (DPE) a pour but d’évaluer la consommation énergétique et les émissions de gaz à effet de serre des biens fonciers. Ce bilan est obligatoire lors :

- de la vente d’un logement ;

- et de la mise en location de ce dernier.

Il juge l’état des performances énergétiques d’une habitation, en considérant plusieurs critères (surface, orientation, matériaux utilisés, etc.).

Les résidences sont classées de la note A à G en fonction de leur rendement énergétique. A étant la catégorie la moins énergivore et G la plus gourmande en ressources. Pour les propriétés étiquetées en F et en G, on évoque le terme de « passoire énergétique ».

↪️ La loi Climat et résilience promulguée en août 2021 vise à lutter contre ces dernières. Cette directive interdit l’investissement immobilier locatif et la hausse des loyers des logements étiquetés F et G depuis août 2022. En revanche, les locations saisonnières ne sont pas concernées.

Lorsque vous souhaitez investir dans un bien immobilier, prêtez bien attention à la classe énergétique et évitez les logements étiquetés F ou G. Sinon, vous devrez réaliser des travaux de rénovation énergétique onéreux.

Conseil de Matthieu

Comparer les 7 meilleurs investissements pour 2025

Voici un tableau comparatif des 7 meilleurs placements pour 2025. Je vous ai regroupé les caractéristiques principales de chacun d’entre eux, qui vous permettront de savoir dans quoi investir pour cette année.

Les ETF en Bourse | Les ETF obligataires | Les SCPI agiles | Les livrets sécurisés | Le Private Equity | Le crowdfunding immobilier | L'immobilier locatif | |

Type d'investissement | Sociétés cotées en Bourse | Titres de prêts envers des États et/ou entreprises | Part d'une société d'investissement en immobilier | Livrets sécurisés pour placer votre épargne de précaution | Sociétés non cotées en Bourse | Titres de dette pour un porteur de projet immobilier | Achat d'un bien immobilier dans le but de le louer |

Apport minimal | 25 € | 25 € | 200 € | 10 € | 1 000 € | 1 € | > 50 000 € |

Rendement annuel |  8 à 10 % pour les meilleurs 8 à 10 % pour les meilleurs (Variable selon les ETF) |  7,6 % en zone euro 7,6 % en zone euro (pour les high yield) |  4 à 5 % 4 à 5 % |  2 à 4 % 2 à 4 % selon les livrets |  12,2 % par an sur les 15 dernières années 12,2 % par an sur les 15 dernières années | 8 à 12 % (selon les projets) |  0 - 10 % 0 - 10 % |

Temps à y consacrer |  Faible : revenu passif Faible : revenu passif |  Faible : revenu passif Faible : revenu passif |  Faible : revenu passif Faible : revenu passif |  Faible : revenu passif Faible : revenu passif |  Faible : revenu passif Faible : revenu passif |  Faible : revenu passif Faible : revenu passif |  Important Important |

Liquidité |  Immédiate en revendant vos parts d'ETF sur les marchés Immédiate en revendant vos parts d'ETF sur les marchés |  Immédiate en revendant vos parts d'ETF sur les marchés Immédiate en revendant vos parts d'ETF sur les marchés |  Moyenne Moyenne (en temps de crise) |  Immédiate Immédiate |  En assurance-vie, vous pouvez revendre vos parts à tout moment En assurance-vie, vous pouvez revendre vos parts à tout moment  Sinon, investissement illiquide ! Sinon, investissement illiquide ! |  Mauvaise Mauvaise Investissement illiquide jusqu'à la fin du projet |  Mauvaise Mauvaise (plusieurs mois d'attente) |

Enveloppe fiscale |  CTO CTO  PEA PEA  Assurance-vie Assurance-vie  PER PER |  CTO CTO  Assurance-vie Assurance-vie  PER PER |  Assurance-vie Assurance-vie  En direct En direct |  Livret A Livret A  Livret Épargne Populaire Livret Épargne Populaire  Livret Jeune Livret Jeune  LDDS LDDS  Fonds euros en assurance-vie Fonds euros en assurance-vie |  Assurance-vie (recommandé) Assurance-vie (recommandé)  Fonds divers (FCPR, FCPI, etc.) Fonds divers (FCPR, FCPI, etc.)  Plateformes de crowdfunding Plateformes de crowdfunding |  Plateformes de crowdfunding Plateformes de crowdfunding |  En direct En direct |

Effet de levier |  |  |  |  |  |  |  |

IFI (Impôt sur la Fortune Immobilière) |  |  |  |  |  |  |  |

À mettre en place avant d’investir le moindre euro

Maintenant que vous savez dans quoi investir en 2025, vous allez pouvoir commencer à placer votre capital sur ces classes d’actifs.

Cependant, gardez bien en tête qu’avant d’investir, il est essentiel de détenir une épargne de précaution. Celle-ci doit couvrir 3 à 6 mois d’avance sur vos dépenses mensuelles et vous permet de faire face aux imprévus du quotidien.

En plus de vous éviter de vendre vos investissements en catastrophe, vous gagnerez également en sérénité financière. Pour placer cette épargne, je vous recommande d’utiliser le livret A qui rémunère à 3 % en 2025 ainsi que le LEP (Livret d’Épargne Populaire) si vous y êtes éligible. Ce placement apporte un rendement annuel de 4 %.

Ensuite, quand votre fonds de sécurité est constitué, vous pourrez commencer à investir en :

- Bourse avec les ETF ;

- obligations high yield ;

- private equity ;

- immobilier locatif ;

- etc.

Mais, pour être sûr de mettre les bonnes actions en place et éviter le désastre, il faudra que vous vous formiez sur les différents types d’investissements.

↪️ Donc, si vous voulez approfondir vos connaissances dans ce domaine, j’ai créé une formation offerte pour vous. Celle-ci va vous apprendre à placer votre capital pour sécuriser votre avenir financier et à vous générer plusieurs sources de revenus passives.

Cliquez sur le bouton ci-dessous pour y accéder immédiatement.