Un produit financier est un concept essentiel dans le monde de la finance qu’il convient d’appréhender. Il joue un rôle majeur dans la gestion de l’argent, l’investissement, et la création de valeur pour les particuliers et les entreprises. Mais de quoi s’agit-il exactement, et comment cela fonctionne-t-il ?

Dans cet article, je vous explique en profondeur la nature des instruments financiers, en vous fournissant une compréhension claire et complète. Que vous soyez un investisseur chevronné ou un novice, cette étude détaillée vous aidera à naviguer dans le monde complexe de la gestion de patrimoine et de l’investissement. Découvrez les bases essentielles de ce sujet et prenez des décisions financières plus éclairées.

Définition d’un produit financier

Un produit financier correspond à un contrat négociable sur les marchés financiers, chaque type de produit étant échangé sur un marché spécifique.

Pour simplifier, quand une entreprise réalise un excédent de trésorerie, elle investit son argent dans des actions ou d’autres titres, par exemple. C’est ce que l’on appelle un produit financier.

Dans le domaine de la Bourse, cela peut donc désigner un titre ou le rendement d’un placement à terme. Selon l’article L. 211-1 du Code monétaire et financier, les instruments financiers englobent : les actions, les obligations, les parts ou actions de SICAV et de fonds communs de placement. Cela concerne aussi les swaps et les warrants. Les effets de commerce et les bons de caisse ne sont pas considérés comme des instruments financiers.

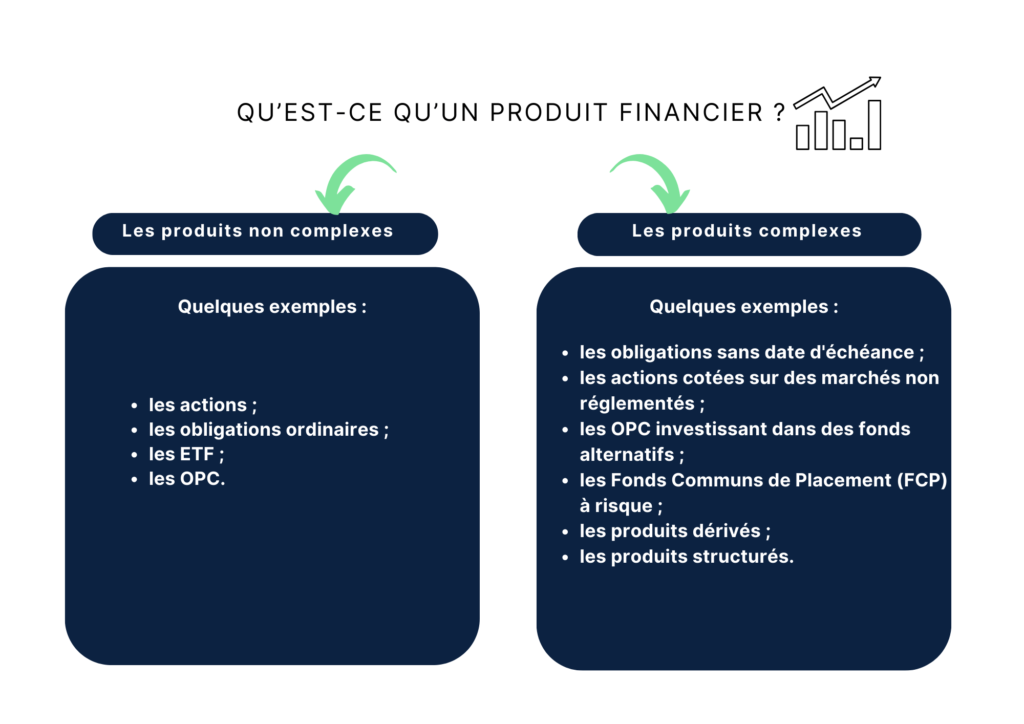

Les instruments financiers complexes et non complexes

La classification d'un produit financier peut s’effectuer en 2 catégories principales : les instruments financiers non complexes et les instruments financiers complexes.

Vous pouvez acheter et vendre un produit financier non complexe sans nécessiter une connaissance approfondie des marchés. Il s’agit de « titres courants », tels que :

- les actions ;

- les obligations ordinaires ;

- les ETF ;

- les OPC.

D’un autre côté, la négociation des instruments financiers complexes exige une expertise en matière d’investissement boursier. Cela concerne les produits sophistiqués ou inhabituels, dont la valeur peut varier en fonction de nombreux facteurs autres que l’offre et la demande.

Parmi ceux-ci, on trouve :

- les obligations sans date d’échéance ;

- les actions cotées sur des marchés non réglementés ;

- les OPC investissant dans des fonds alternatifs ;

- les Fonds Communs de Placement (FCP) à risque ;

- les produits dérivés ;

- les produits structurés.

Exemple d’instruments financiers

Un produit financier se distingue par sa variété et son degré de risque spécifique.

Titres de capital : les actions

Les actions, également connues sous le nom de titres de capital, figurent parmi les instruments financiers négociables en Bourse les plus populaires.

Dès que vous investissez dans des actions, vous devenez propriétaire d’une partie du capital de l’entreprise émettrice. Cette acquisition confère certains droits, tels que celui de :

- percevoir des dividendes (vous recevez une part des bénéfices potentiels de la société) ;

- participer à la gestion (vous pouvez voter lors des assemblées générales et influencer ainsi les décisions de la compagnie).

Cependant, les actions restent des produits financiers associés à un certain niveau de risque. Leur valeur fluctue en fonction des mouvements du marché, et en cas d’effondrement de l’entreprise émettrice, il est possible de perdre la totalité de votre investissement.

D’autre part, les actions se trouvent parmi les actifs financiers les plus risqués, car en cas de faillite, les créanciers (les détenteurs d'obligations) sont remboursés avant les actionnaires.

Titres de créances : les obligations

Parmi les instruments financiers incontournables sur les marchés, nous trouvons les obligations. Ces titres constituent des parts d’emprunts émis par des entités telles que l’État, les collectivités publiques ou les entreprises.

Quand vous investissez dans une obligation, vous prêtez des fonds à l’entité qui a émis le titre, ce qui vous permet de percevoir des intérêts. À l’expiration de la période d’emprunt, votre investissement vous est remboursé, à moins que l’émetteur ne fasse faillite.

Les obligations présentent aussi des risques de perte en capital.

Plusieurs risques doivent être pris en compte :

- Le risque de non-remboursement de votre investissement en cas de défaut de paiement de la collectivité ou de l’entreprise émettrice.

- La possibilité que la valeur des obligations diminue si les taux d’intérêt directeurs augmentent, ce qui peut devenir problématique si vous souhaitez revendre vos titres avant leur échéance.

D’autre part, sachez qu’une obligation se caractérise par plusieurs éléments, notamment :

- le nominal, qui correspond à la somme prêtée ;

- le taux d’intérêt, qui représente le rendement et compense le risque encouru par l’investisseur en cas de retard ou de défaut de paiement ;

- la maturité, c’est-à-dire la période à laquelle le montant nominal doit être remboursé aux investisseurs, pouvant varier de moins d’un an à plus de 10 ans.

Il existe des obligations émises par des entreprises et d’autres par des États. Les obligations peuvent être souscrites lors de leur émission, ce qui est appelé le marché primaire, mais elles peuvent encore être revendues avant leur échéance, ce qui constitue le marché secondaire.

En tant qu’investisseur particulier, vous pouvez également rencontrer des obligations en dehors des marchés financiers, par exemple, lors de transactions de crowdlending ou de crowdfunding immobilier.

Les ETF

Un ETF, ou Exchange-Traded Fund, est un type de produit financier qui permet aux investisseurs d’acheter et de détenir un panier diversifié d’actifs tels que des actions, des obligations, des matières premières ou d’autres instruments financiers.

Les ETF sont conçus pour suivre la performance d’un indice sous-jacent spécifique, tel que le S&P 500 pour les actions américaines, le FTSE 100 pour les actions britanniques, ou un indice de matières premières comme l’or.

Voici quelques caractéristiques importantes des ETF :

- la négociation en Bourse (les investisseurs peuvent acheter et vendre des parts d’ETF tout au long de la journée aux prix du marché en temps réel) ;

- la diversification (les ETF regroupent un grand nombre d’actifs sous-jacents. Cela permet de réduire le risque associé à la détention d’actifs individuels) ;

- la transparence ;

- les frais habituellement faibles ;

- la liquidité.

Les ETF demeurent particulièrement populaires parmi les investisseurs en raison de leur facilité d’utilisation, de leur diversification instantanée et de leurs coûts généralement bas. Ils offrent également la possibilité d’investir dans différents secteurs, régions géographiques ou classes d’actifs, ce qui en fait un outil de diversification efficace dans un portefeuille d’investissement.

Si vous voulez en savoir davantage sur les ETF et pouvoir investir avec des connaissances élémentaires en Bourse, vous pouvez accéder à ma formation offerte qui vous expliquera cela et qui vous apprendra à protéger votre avenir financier.

Titres de SICAV et de FCP (OPC)

Les OPC (Organismes de Placement Collectif) représentent un investissement collectif qui offrent la possibilité de participer à un portefeuille diversifié composé d’actions, d’obligations, et autres valeurs mobilières. Ils investissent dans ces actifs pour le compte d’un grand nombre d’épargnants. En acquérant des parts d’OPC, vous devenez propriétaire d’une portion de ce portefeuille diversifié, le tout étant géré par des professionnels au sein d’une société de gestion agréée.

En achetant un OPC, votre argent ne se traduit pas directement par la détention de titres individuels sur le marché boursier, mais plutôt par l’accumulation de parts de l’OPC lui-même.

Il existe principalement 2 formes d’OPC :

- les SICAV (Sociétés d’Investissement à Capital Variable) ;

- les FCP (Fonds Communs de Placement).

Le niveau de risque associé aux OPC varie en fonction de la stratégie d’investissement spécifique adoptée par la SICAV ou le fonds de placement. Par exemple, les OPC monétaires présentent un risque moindre par rapport aux OPC orientés principalement vers les actions.

Les OPC sont gérés par des professionnels du secteur financier, et investir dans un OPC revient à acheter des parts de ces fonds collectifs. Ils sont classés par l’Autorité des marchés financiers en fonction de la nature de leurs investissements, et il convient de distinguer plusieurs catégories, notamment :

- les OPC monétaires ;

- les OPC obligataires ;

- les OPC en actions ;

- les OPC alternatifs ;

- les OPC à formule ;

- les OPC diversifiés.

En raison de leur variété, les produits collectifs restent capables de répondre à un large éventail de besoins. Ils permettent de placer de l’argent sans risque à court terme, mais également de préparer un complément de retraite sur une période de plusieurs décennies.

Les instruments financiers dérivés

Les produits dérivés sont des instruments financiers qui prennent la forme de contrats conclus entre 2 parties, définissant un échange financier futur en fonction du prix d’un actif, appelé sous-jacent.

Ce terme « dérivé » découle du fait que les flux financiers qui résultent de ces contrats dépendent, ou proviennent, d’un autre actif, qui est généralement une action, un indice boursier, un taux d’intérêt, ou même une matière première.

À l’origine, les 1ers produits dérivés avaient pour objectif de prémunir les industriels des fluctuations des prix des matières premières. Par exemple, une compagnie aérienne peut contracter un engagement pour acheter 1 000 barils de pétrole à un producteur, dans 6 mois, à un prix préalablement fixé. En procédant de la sorte, la compagnie se protège contre le risque de hausse des prix du pétrole. Si ce dernier dépasse le tarif convenu dans le contrat, la compagnie aérienne bénéficiera rétrospectivement de cet accord.

Le fonctionnement général des produits dérivés implique 2 parties : l’acheteur et le vendeur. Les profits dépendent du prix d’un ou de plusieurs titres financiers, qui sont les actifs sous-jacents. Bien que cela ne soit pas obligatoire, une date d’échéance peut également être précisée.

Le profit de l’acheteur peut être formulé mathématiquement ou en fonction de conditions.

Par exemple, pour un produit dérivé lié à l’action LVMH :

- si le cours de LVMH dépasse 700 € avant le 1er janvier prochain, l’acheteur reçoit 100 € ;

- sinon, il n’obtient rien.

Au moment de la conclusion de cet accord mutuel, l’acquéreur devra verser une somme initiale au vendeur, appelée prime. Avant l’échéance du contrat, l’acheteur peut également décider de revendre ce produit dérivé à une autre personne. Si le prix de vente demeure supérieur à la prime de départ, l’acheteur réalise un bénéfice.

Les produits dérivés servent à plusieurs fins :

- se protéger contre un risque ;

- spéculer (les hedge funds sont souvent des usagers importants de produits dérivés) ;

- éviter une imposition élevée.

Les principaux types de produits dérivés incluent :

- les contrats à terme ;

- les options ;

- les turbos ;

- les contrats pour différence (CFD) ;

- les swaps ;

- les warrants.

Ils présentent tous des caractéristiques spécifiques et sont manipulés pour différentes stratégies d’investissement. Cependant, ils partagent tous le même principe fondamental de dépendre de l’évolution d’un actif sous-jacent. Ces produits sont considérés comme très risqués et nécessitent une connaissance approfondie du marché financier pour être utilisés de manière judicieuse.

Le produit financier structuré

Un produit structuré est un instrument financier dont la performance est déterminée par une formule prédéfinie. Son principal objectif est d’offrir un rendement fixé à l’avance tout en limitant les risques pour les investisseurs.

Dans certaines conditions, un produit structuré peut même garantir partiellement ou intégralement le capital investi. Ils sont généralement présentés sous forme de fonds ou d’obligations avec une durée préétablie. Leur valeur à l’échéance et leur performance sont calculées en fonction d’une formule qui dépend de l’évolution d’un actif sous-jacent, ce qui explique pourquoi on les appelle parfois des « fonds à formule. »

Les produits structurés sont proposés par des institutions financières comme les banques et les assureurs, et ils restent accessibles aussi bien aux particuliers qu’aux entités juridiques. Selon leur composition, ils peuvent être détenus dans divers types de comptes, tels qu’un compte-titres, un PEA, un contrat d’assurance-vie ou de capitalisation.

Le fonctionnement des produits structurés peut varier considérablement. En effet, ils sont personnalisés afin de répondre aux besoins spécifiques des investisseurs.

Cependant, ils partagent certaines caractéristiques communes, notamment :

- leur forme juridique, qui est généralement une obligation ou un titre de créance comme un EMTN ;

- la formule qui structure le produit, présentée sous forme de scénarios en fonction de l’évolution de l’actif sous-jacent.

Le sous-jacent est le plus souvent un indice boursier (tel que l’Euro Stoxx 50, le S&P 500, le CAC 40), une action ou un panier d’actions, et sa performance est utilisée dans la formule pour établir différents scénarios.

L’échéance du produit structuré correspond à sa date de remboursement, généralement fixée à l’avance et située entre 2 et 10 ans. Cependant, la formule peut prévoir des remboursements anticipés à des échéances régulières ou à des dates d’anniversaire spécifiques. Celles-ci peuvent déclencher le remboursement automatique du produit structuré, parfois assorti d’une rémunération appelée coupon.

Toutes ces données sont regroupées dans un document d’information clés (DIC). Ces caractéristiques contribuent également à définir le niveau de risque associé au produit structuré, qui est souvent indiqué sur une échelle de 1 à 7. Il est important de noter que, dans le domaine des instruments financiers, il n’existe pas de risque 0.

Le rendement d’un produit financier

Les rendements d'un produit financier sont étroitement liés à leur niveau de risque. En général, plus il est conséquent, plus on peut espérer une rentabilité élevé en retour.

Ainsi, les OPC monétaires offrent souvent des performances modestes. Les obligations présentent des rendements supérieurs, tandis que ceux des actions et les ETF demeurent encore plus élevés.

L’enveloppe pour investir sur un produit financier

Lorsque vous souhaitez investir dans un produit financier, vous devez sélectionner l’enveloppe d’investissement appropriée. Vous avez notamment le choix avec :

- le compte titres (CTO) qui constitue une option polyvalente permettant d’investir dans la plupart des produits financiers ;

- le PEA qui vous offre la possibilité d’acheter des actions et des ETF tout en bénéficiant de conditions fiscales favorables ;

le PER (plan d'Épargne Retraite ;

le PEE (plan d'épargne entreprise) ;

l’assurance vie (ou le contrat de capitalisation).

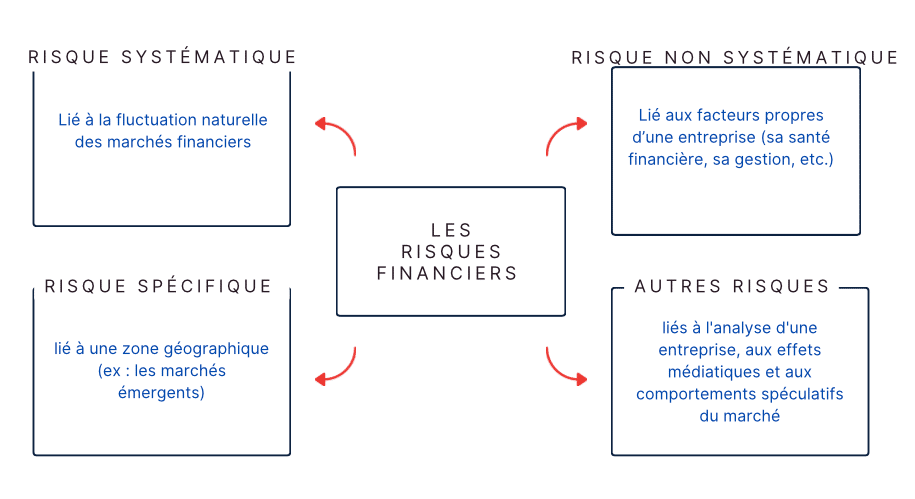

Les risques financiers

Si vous envisagez d’investir en Bourse, il est crucial de comprendre et de gérer les risques financiers qui y sont associés. Ceux-ci peuvent être classés en 4 grandes catégories :

- Le risque systématique, qui est lié à la fluctuation naturelle des marchés financiers. Investir exclusivement dans les actifs à la mode peut s’avérer risqué, car les marchés peuvent monter et descendre de manière imprévisible.

- Le risque non systématique (ou risque idiosyncratique), qui est spécifique à une entreprise. Cela signifie que des facteurs propres à une société, tels que sa santé financière ou sa gestion, peuvent affecter vos investissements. Il est surtout présent lorsque vous investissez dans une seule action. Ce risque peut également s’étendre à un secteur particulier en fonction de diverses influences externes, notamment politiques.

- Le risque spécifique est en relation à une zone géographique comme les marchés émergents, qui peuvent être exposés à des risques particuliers liés à leur région.

- Les autres risques, principalement ceux liés à l’analyse d’une entreprise, aux effets médiatiques et aux comportements spéculatifs du marché.

Pour évaluer ces risques, il est crucial de prendre en compte :

- la volatilité, qui mesure l’écart-type des performances par rapport à la moyenne ;

- la perte maximale potentielle ;

- les ratios tels que le ratio performance/risque et le ratio de Sharpe pour évaluer la relation entre le rendement et la volatilité.

Une gestion prudente des risques reste un élément essentiel de tout investissement en Bourse.

En bref, le produit financiers est un pilier fondamental de l’univers financier. Ils offrent des opportunités d’investissement variées et sont adaptés à divers objectifs. Comprendre la nature et le fonctionnement de ces instruments demeure essentiel pour prendre des décisions éclairées en matière d’investissement et de gestion de patrimoine.

Que vous envisagiez d’investir en ETF, en obligations, en fonds communs de placement, ou dans d’autres instruments financiers, une connaissance approfondie vous aidera à minimiser les risques et à maximiser les rendements. Cela peut sembler complexe, mais avec la bonne information et la stratégie adaptée, vous pouvez tirer le meilleur parti de votre argent.

Si vous êtes prêt à prendre en main votre avenir financier, profitez de ma formation offerte sur l'investissement en Bourse. Vous y apprendrez les bases pour protéger votre avenir, générer des revenus passifs et devenir un pro de l'investissement.

APPRENEZ À INVESTIR POUR VOTRE AVENIR FINANCIER

(même en partant de zéro).

- Générez des revenus passifs grâce à votre épargne

- Obtenez 217 839€ en investissant 300€/mois

- Lancez-vous en Bourse en toute confiance

- J'investis 1000€ avec vous sur mon écran