Vous cherchez à faire fructifier votre épargne et vous hésitez entre contrat de capitalisation ou assurance-vie ? Cette interrogation traverse l’esprit de nombreux Français soucieux d’optimiser leur patrimoine. Car d’un côté, l’assurance-vie rassure par sa popularité et ses avantages fiscaux bien connus. De l’autre, le contrat de capitalisation intrigue par ses spécificités – moins médiatisées – mais potentiellement plus avantageuses dans certaines situations.

Chaque année, les chiffres parlent d’eux-mêmes : près de 2,5 millions d’assurances-vie s’ouvrent contre seulement 30 000 contrats de capitalisation. Cette différence astronomique révèle une méconnaissance profonde des atouts respectifs de ces 2 placements. Pourtant, ils partagent de nombreux points communs.

Le choix entre ces 2 solutions ne doit pas se résumer à une préférence personnelle, ni être une décision prise au hasard. Le bon produit détermine votre capacité à transmettre efficacement votre patrimoine, à optimiser votre fiscalité et à adapter vos placements aux évolutions de votre vie familiale et professionnelle. Comprendre leurs similitudes troublantes – et leurs différences stratégiques – est selon moi important pour prendre la bonne décision.

Contrat de capitalisation ou assurance-vie : les points communs qui créent la confusion

La proximité entre l’assurance-vie et le contrat de capitalisation explique largement pourquoi tant d’investisseurs peinent à les distinguer. Ces 2 enveloppes fiscales partagent effectivement un ADN 🧬 commun qui les rend quasi identiques dans leur fonctionnement quotidien.

Des supports d’investissement identiques

Que vous optiez pour une assurance-vie ou un contrat de capitalisation, vous accéderez aux mêmes univers de placement. Les fonds en euros, véritables piliers de l’épargne française avec leur garantie en capital, se retrouvent dans les 2 solutions. Côté dynamisme, les unités de compte offrent une palette identique : ETF actions, obligations souveraines ou d’entreprises, SCPI pour l’immobilier, ou encore produits structurés pour les profils les plus sophistiqués.

➡️ Cette similitude dans l’offre de supports explique pourquoi le rendement s’avère généralement équivalent. Un fonds euros Suravenir Rendement proposera la même performance 📊, qu’il soit logé dans une assurance-vie Linxea Avenir 2 ou dans un contrat de capitalisation équivalent. De même, un ETF MSCI World ou S&P 500 affichera des résultats identiques, indépendamment de l’enveloppe qui l’héberge.

Une gestion et une fiscalité en cours de vie alignées

Pendant la durée de vie du contrat, les mécanismes de gestion s’avèrent, là encore, rigoureusement identiques. Versements libres ou programmés, arbitrages entre supports, rachats partiels ou totaux : toutes ces opérations suivent les mêmes règles et délais. La liberté de manœuvre reste totale, avec une disponibilité des fonds sous 48 à 72 heures pour les meilleurs contrats en ligne.

👉 Plus remarquable encore, la fiscalité des rachats partiel d’un contrat de capitalisation ou d’une assurance vie applique strictement les mêmes barèmes. L’abattement annuel de 4 600 € pour une personne seule (9 200 € pour un couple) est la règle après 8 ans de détention. La flat tax de 30 % (12,8 % d’impôt sur le revenu plus 17,2 % de prélèvements sociaux) frappe uniformément les gains au-delà de ces seuils.

La similitude fiscale en cours de vie (pour un contrat de capitalisation ou assurance-vie) est un leurre, un piège fréquent. Beaucoup d’investisseurs concluent hâtivement à l’inutilité du contrat de capitalisation, alors que les véritables différences se révèlent au moment de la transmission patrimoniale.

Conseil de Matthieu – Anticiper la transmission, ou non

Des garanties et protections équivalentes

Les 2 enveloppes bénéficient du même cadre protecteur. Le délai de renonciation de 30 jours permet de récupérer l’intégralité des sommes versées sans pénalité. La garantie du Fonds de Garantie des Assurances de Personnes (FGAP) protège jusqu’à 70 000 € par assureur et par client, encourageant d’ailleurs la diversification des contrats.

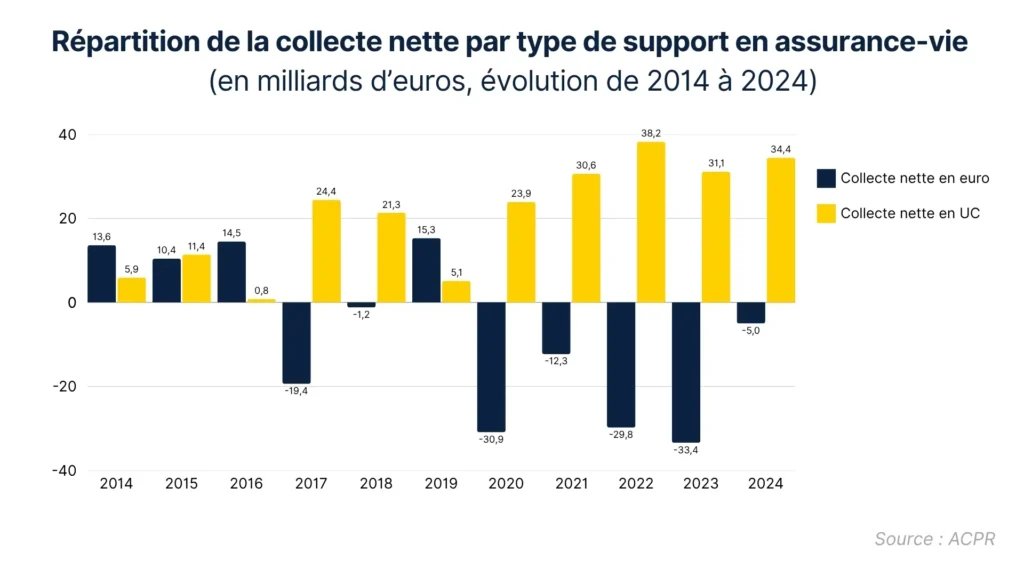

➡️ L’effet cliquet, mécanisme emblématique des fonds euros, fonctionne à l’identique dans les 2 solutions. Les gains acquis une année ne peuvent jamais être perdus, créant une progression en escalier particulièrement rassurante pour les épargnants prudents. Cette sécurité explique en partie pourquoi environ 80 % de l’épargne française en assurance-vie reste cantonnée aux fonds euros, malgré leur rendement modeste oscillant autour de 2 % annuels.

Les différences qui doivent orienter votre choix entre l’assurance-vie et le contrat de capitalisation

Les points communs peuvent créer le doute, et surtout amener à se demander quel est l’intérêt d’avoir, in fine, 2 produits qui semblent si proches. Mais les divergences révèlent leur véritable nature. Ces différences, concentrées autour de la souscription, de la transmission et de la fiscalité successorale, transforment ces jumeaux apparents en solutions complémentaires aux vocations distinctes.

Souscription : l’ouverture au monde de l’entreprise

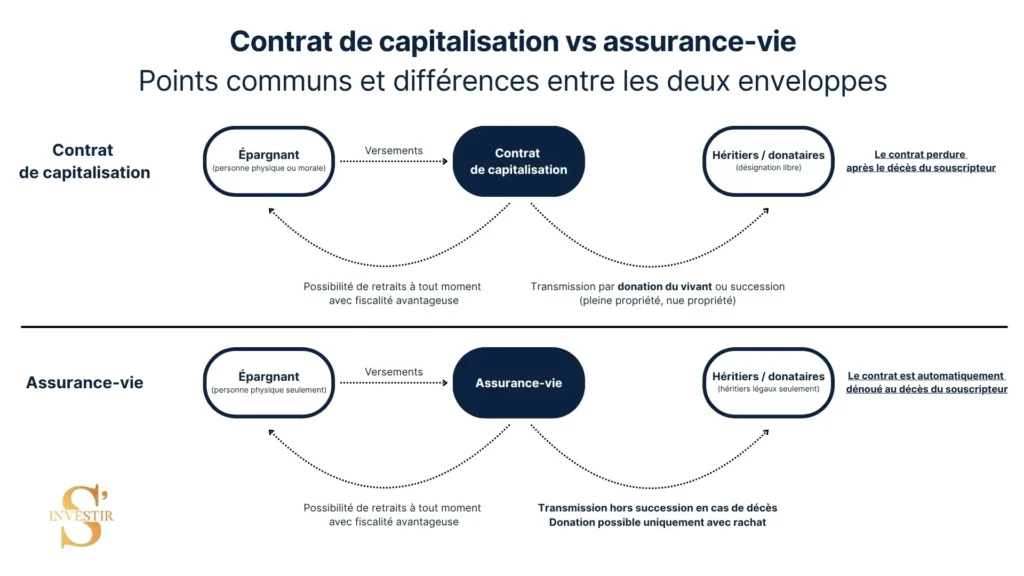

La première distinction majeure entre contrat de capitalisation ou assurance-vie réside dans l’identité du souscripteur. L’assurance-vie demeure exclusivement réservée aux personnes physiques, interdisant de facto tout accès aux entreprises, associations ou fondations.

À l’inverse, le contrat de capitalisation s’ouvre aux personnes morales. Ses applications potentielles sont ainsi plus nombreuses. Une société peut optimiser sa trésorerie excédentaire en bénéficiant de la sécurité des fonds euros ou de la dynamique des unités de compte. Les associations peuvent placer leurs réserves statutaires, tandis que les fondations disposent d’un outil d’investissement à long terme parfaitement adapté à leurs missions.

Transmission : la révolution du don de son vivant

L’assurance-vie impose une logique temporelle rigide : seul le décès déclenche la transmission aux bénéficiaires désignés. Impossible de céder son contrat de son vivant sans procéder à un rachat total, générateur de frottements fiscaux parfois considérables. Cette contrainte, longtemps négligée, est contre-productive dans les stratégies de transmission patrimoniale modernes. Je milite pour que l’anticipation prime sur l’approche par défaut, et sur l’importance de bien évaluer un produit dans son ensemble. Les mauvaises décisions sont trop souvent issues de la méconnaissance.

👉 Le contrat de capitalisation autorise la donation du vivant. Cette faculté, unique en son genre, permet de transmettre le contrat soit en pleine propriété, soit en démembrement avec conservation de l’usufruit. Dans cette seconde configuration, le donateur continue de percevoir les revenus du placement tout en transmettant définitivement la nue-propriété. Exactement comme il est possible de le faire avec un bien immobilier !

👉 Le contrat de capitalisation bénéficie d’un mécanisme de « purge des plus-values » particulièrement avantageux. Contrairement à l’assurance-vie où toute plus-value acquise depuis l’origine reste imposable lors du rachat, le contrat de capitalisation efface fiscalement les gains antérieurs à la transmission. Seules les plus-values postérieures à la donation supportent l’imposition, créant un avantage fiscal substantiel pour les héritiers.

La purge des plus-values, formalisée par le BOFIP en 2019, constitue l’un des atouts les plus méconnus du contrat de capitalisation. Dans une stratégie patrimoniale bien orchestrée, elle peut générer des économies d’impôt significatives sur plusieurs générations.

Conseil de Matthieu – Placer et soigner son imposition

Fiscalité successorale : 2 philosophies opposées

La question de la succession repose sur 2 philosophies fiscales diamétralement opposées.

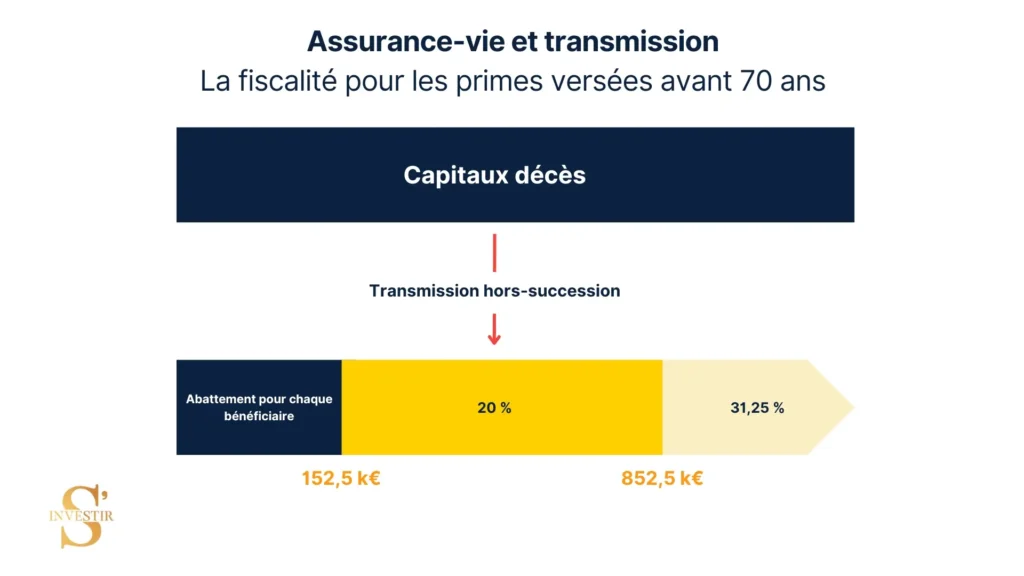

L’assurance-vie bénéficie d’un régime dérogatoire au droit commun des successions, créé spécifiquement pour encourager l’épargne longue et la transmission patrimoniale.

➡️ Pour les versements effectués avant 70 ans, chaque bénéficiaire dispose d’un abattement personnel de 152 500 €. Au-delà, la taxation s’élève à 20 % jusqu’à 852 500 €, puis à 31,25 % pour les montants supérieurs. Ce régime, particulièrement généreux, permet de transmettre d’importants capitaux en franchise d’impôt, même à des bénéficiaires éloignés qui seraient lourdement taxés dans le cadre successoral classique.

Le contrat de capitalisation suit une logique différente : il intègre l’actif successoral et supporte les droits de succession de droit commun. Une faiblesse ? Pas toujours ! Cela peut devenir un atout, notamment lorsque les abattements familiaux (100 000 € entre parent et enfant) suffisent à effacer la taxation. De plus, le barème progressif des droits de succession peut s’avérer plus favorable que la taxation forfaitaire de l’assurance-vie pour certains montants.

Tableau récapitulatif des principales différences

| Critère | Assurance-vie | Contrat de capitalisation |

|---|---|---|

| Souscripteur | Personne physique uniquement | Personne physique ou morale |

| Bénéficiaires | Libre désignation | Héritiers légaux uniquement (sauf mise en place d’un testament) |

| Don de son vivant | Impossible sans rachat | Possible en pleine propriété ou démembrement |

| Dénouement au décès | Automatique | Le contrat perdure |

| Fiscalité successorale | Régime dérogatoire avantageux | Droits de succession de droit commun |

| Abattement transmission | 152 500 € par bénéficiaire (avant 70 ans) | Abattements familiaux classiques |

| Purge des plus-values | Non | Oui, à la transmission |

| Antériorité fiscale | Perdue au décès | Conservée par l’héritier |

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales

Quand privilégier l’assurance-vie ?

L’assurance-vie conserve sa pertinence dans de nombreuses configurations patrimoniales, particulièrement lorsque la transmission constitue l’objectif principal et que les montants en jeu justifient son régime fiscal privilégié.

Pour les patrimoines importants et la transmission ciblée

L’assurance-vie révèle tout son potentiel dans les patrimoines dépassant les abattements successoraux classiques. Un couple souhaitant transmettre 500 000 € à ses 2 enfants supporterait, en succession classique, des droits substantiels après application des abattements de 100 000 € par parent et par enfant. L’assurance-vie, avec son abattement de 152 500 € par bénéficiaire et par contrat, réduit drastiquement cette imposition.

Plus stratégique encore, l’assurance-vie permet de désigner librement ses bénéficiaires, ouvrant des possibilités de transmission impossibles en succession classique. Transmettre à des neveux, des amis proches ou des œuvres caritatives devient fiscalement viable.

La clause bénéficiaire démembrée constitue un autre atout. En attribuant l’usufruit au conjoint survivant et la nue-propriété aux enfants, elle assure la sécurité financière du premier tout en préparant la transmission de la seconde génération. Cette souplesse est impossible avec le contrat de capitalisation. Elle fait de l’assurance-vie un outil irremplaçable dans certaines configurations familiales.

Pour l’épargne retraite et les rachats programmés

L’assurance-vie est également très pertinente dans le cadre de la constitution d’une épargne retraite, grâce à ses mécanismes de sortie en rente viagère particulièrement avantageux fiscalement. La conversion du capital en rente bénéficie d’abattements sur la fraction imposable qui s’échelonnent de 30 % à 70 % selon l’âge de mise en service.

Les rachats partiels programmés sont, de leur côté, une alternative à la rente viagère. En planifiant des retraits réguliers après 8 ans de détention, l’épargnant optimise l’utilisation de l’abattement annuel tout en conservant la maîtrise de son capital. Cette stratégie peut également être reproduite avec un contrat de capitalisation.

Au sein de S’investir Conseil, je constate que l’assurance-vie est souvent indépassable pour les épargnants de plus de 50 ans qui privilégient la sécurité de transmission. Son régime fiscal éprouvé et sa jurisprudence stabilisée en font une valeur refuge patrimoniale. Un produit qui est spontanément évoqué par les personnes que nous conseillons, bien plus que le contrat de capitalisation.

Conseil de Matthieu – L’assurance-vie, spontanément citée

Quand opter pour le contrat de capitalisation ?

Le contrat de capitalisation révèle sa supériorité dans des configurations spécifiques où ses atouts uniques transforment des contraintes en opportunités patrimoniales. Son attrait est ainsi moins simples à percevoir, en comparaison 🔍 à l’assurance-vie.

Pour les entreprises et personnes morales

Le contrat de capitalisation est l’un des placements à retenir pour les excédents de trésorerie. Contrairement aux placements bancaires classiques, il permet d’investir sur les marchés financiers tout en conservant la garantie en capital via les fonds euros.

Cette faculté prend une dimension particulière dans le cadre de la transmission d’entreprise. Une société holding peut constituer progressivement un « trésor de guerre » via des contrats de capitalisation, puis les transmettre aux repreneurs selon des modalités optimisées fiscalement. Cette stratégie, impossible avec l’assurance-vie, ouvre des perspectives inédites dans l’ingénierie patrimoniale des dirigeants.

Pour les stratégies de transmission anticipée

Le contrat de capitalisation est aussi très utile dans l’optimisation fiscale lorsque la transmission anticipée devient prioritaire. La donation du vivant, couplée à la purge des plus-values, crée des mécanismes d’efficacité fiscale remarquables.

Considérons un exemple concret : un épargnant de 55 ans détient un contrat de capitalisation valorisé 350 000 €, alimenté par des versements initiaux de 200 000 €. En donnant la nue-propriété à ses enfants (évaluée à 40 % de la valeur totale selon le barème fiscal), il transmet 140 000 € après application des abattements de 100 000 € par parent. Aucun droit de succession n’est exigible. À son décès, les enfants acquièrent automatiquement la pleine propriété sans supplément de taxation. Ils héritent d’un contrat « purgé » : seules les plus-values postérieures à la donation supporteront l’imposition lors des futurs rachats.

Pour les patrimoines déjà optimisés en assurance-vie

Un épargnant ayant déjà maximisé les avantages de l’assurance-vie peut compléter sa stratégie par des contrats de capitalisation, notamment pour contourner les limitations des versements après 70 ans.

L’assurance-vie pénalise en effet les versements tardifs : seuls 30 500 € bénéficient de l’exonération successorale pour l’ensemble des bénéficiaires. Le contrat de capitalisation, soumis aux abattements successoraux classiques mais renouvelables tous les 15 ans via la donation, offre une alternative crédible pour poursuivre l’optimisation patrimoniale au-delà de cet âge.

Optimiser sa stratégie et combiner les produits

L’opposition entre contrat de capitalisation ou assurance vie, vous l’avez compris, n’est pas si pertinente et utile. Les épargnants avisés, dont vous faites partie, comprennent l’intérêt de combiner ces 2 enveloppes pour maximiser l’efficacité patrimoniale globale. ✅

La complémentarité des régimes fiscaux

Chaque enveloppe excelle dans son domaine de prédilection, créant une complémentarité naturelle.

- L’assurance-vie domine pour les transmissions simples et les gros patrimoines ;

- Le contrat de capitalisation brille dans les stratégies anticipées et les configurations complexes.

Cette approche combinée permet d’exploiter les spécificités de chaque régime selon les évolutions familiales et patrimoniales. Un jeune épargnant peut privilégier l’assurance-vie pour sa souplesse et ses avantages successoraux, puis compléter par un contrat de capitalisation à l’approche de la retraite pour optimiser les transmissions anticipées.

➡️ La diversification des assureurs, rendue possible par la multiplication des contrats, renforce également la sécurité patrimoniale. Chaque contrat bénéficie de la garantie FGAP de 70 000 €, multipliant d’autant la protection globale du patrimoine. Ne pas mettre ses œufs dans le même panier, ni ses euros dans le même produit d’épargne, c’est ce que je vous recommande !

L’arbitrage temporel des stratégies

L’évolution de la réglementation fiscale 🧾, imprévisible par nature, plaide aussi pour une diversification des enveloppes. L’histoire récente de la fiscalité patrimoniale, marquée par des réformes successives (suppression de l’ISF, création de l’IFI, évolution des droits de succession), démontre l’importance de ne pas concentrer tous ses placements dans la même enveloppe fiscale.

Le contrat de capitalisation, longtemps boudé après la disparition de l’ISF, retrouve progressivement ses lettres de noblesse grâce à ses mécanismes de transmission uniques.

Dans ma pratique, je constate que les patrimoines les mieux optimisés combinent systématiquement plusieurs enveloppes fiscales. Le « tout assurance-vie » appartient au passé ; l’avenir appartient aux stratégies hybrides qui maximisent les synergies entre produits.

Conseil de Matthieu – Ayez une approche hybride de votre patrimoine

Les 2 produits, loin d’être concurrents, se révèlent complémentaires dans une approche globale d’optimisation patrimoniale ✅. L’art de la gestion patrimoniale moderne réside précisément dans cette capacité à orchestrer différents outils selon leurs forces respectives et l’évolution des besoins familiaux. Plutôt que de chercher la solution unique parfaite, je vous recommande de construire progressivement votre écosystème patrimonial diversifié, résilient face aux aléas réglementaires 🧾 et suffisamment souple pour s’adapter aux évolutions de votre situation personnelle.

Avoir cette approche nuancée, plus complexe en apparence, apporte je vous l’assure plus de sécurité et de performance 📊 sur le long terme. Vous avez besoin d’accompagnement pour trouver le bon équilibre ? Avec S’investir Conseil, je vous accompagne et je vous propose, en tant que conseiller en gestion de patrimoine, mon regard indépendant. Toute notre équipe est à votre écoute pour mettre en place un plan sur-mesure ! Contactez-nous.

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales