Le capital-investissement n’est plus réservé aux seuls investisseurs institutionnels. On assiste désormais à une forme de démocratisation du Private Equity. Vous, particuliers investisseurs, pouvez désormais accéder à des fonds auparavant réservés aux grandes fortunes et aux fonds de pension. Les meilleurs fonds de Private Equity sont à envisager comme une alternative pour diversifier son patrimoine, tout en visant des performances supérieures à de nombreux produits plus traditionnels mais moins risqués !

Comprendre les critères de sélection, maîtriser les différentes stratégies d’investissement et identifier les meilleurs fonds est possible pour tout investisseur souhaitant optimiser son allocation patrimoniale sur le long terme. L’effort à réaliser et l’implication nécessaires sont plus importants que pour des produits basiques. Mais cela n’est en rien inaccessible. Je vous livre ici mes conseils pour vous aider avec ma sélection des meilleurs fonds.

Les meilleurs fonds de Private Equity

Le marché français du Private Equity, ce sont des chiffres qui donnent le tournis : 36,9 milliards d’euros ont été investis en 2024, en hausse de 13 % par rapport à 2023, le tout dans 2 881 entreprises et projets d’infrastructure ✅. On observe une dynamique de croissance soutenue.

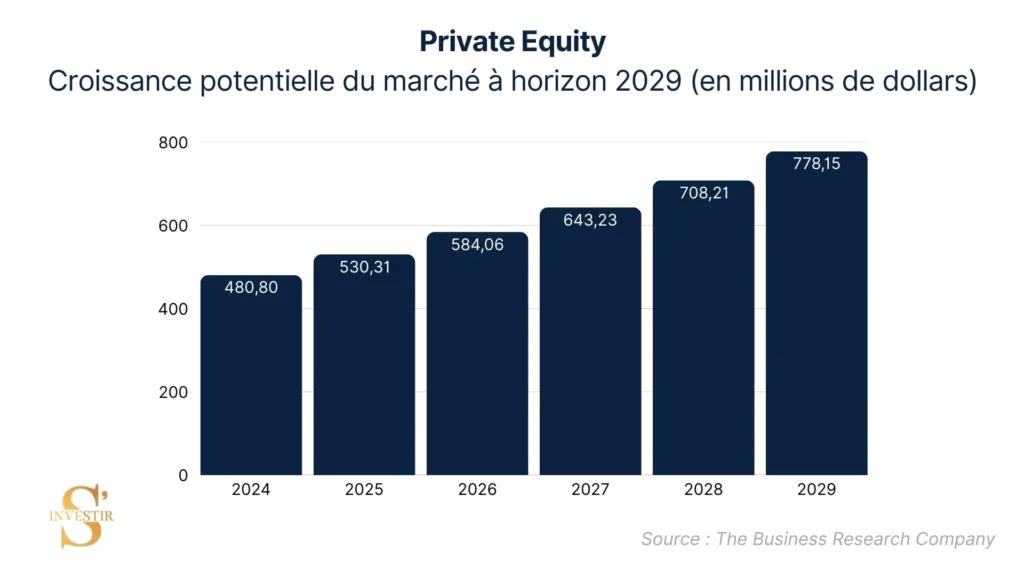

Le marché du capital-investissement devrait connaître une croissance rapide au cours des prochaines années. Il atteindra 778,15 milliards de dollars en 2029, avec un taux de croissance annuel composé (TCAC) de 10,1 % selon les projections de The Business Research Company.

Mais on constate aussi une polarisation marquée entre les gérants et entre les actifs à l’échelle mondiale, comme le décrypte PwC dans son étude Tendances et perspectives mondiales pour le secteur du Private Equity. « La polarisation entre les actifs justifiant une valorisation élevée de par leur trajectoire et leurs caractéristiques (résilience, croissance, transformation) et les actifs moins performants 📊 est de plus en plus marquée. De plus, de nombreuses grandes entreprises se concentrent sur leur cœur de métier et se séparent de pans de leurs activités annexes, qui sont parfois de taille importante, créant ainsi de nouvelles opportunités ». Que faut-il en conclure ?

- Les investisseurs institutionnels deviennent plus sélectifs et concentrent leurs capitaux sur les fonds ayant démontré leur capacité à créer de la valeur de manière consistante. Les « mega-funds » captent ainsi une part croissante des capitaux, creusant l’écart avec les fonds de taille intermédiaire.

- D’autre part, au niveau des entreprises cibles, la prime accordée aux actifs de qualité supérieure s’accentue. Les entreprises présentant des modèles économiques résilients, des positions de marché défendables et un potentiel de transformation digitale ou ESG voient leurs valorisations s’envoler, tandis que les actifs plus traditionnels peinent à attirer les capitaux.

Dans ce contexte, il convient de privilégier les gérants ayant une expertise sectorielle pointue et une capacité démontrée à créer de la valeur opérationnelle, plutôt que de simplement jouer l’effet de levier financier ✅. Les fonds capables d’identifier et de transformer les actifs « oubliés » par le marché pourraient offrir les meilleures opportunités de rendement ajusté du risque.

C’est dans cette logique de vision dans la durée, et avec toute l’expertise de l’équipe S’investir Conseil que je vous livre une sélection de 6 fonds que je juge actuellement prometteurs et accessibles aux investisseurs particuliers. Ces fonds se distinguent par la qualité de leur société de gestion, leurs stratégies d’investissement éprouvées et leurs perspectives de rendement attractives.

1. Odyssey Millésime 2025 (Altaroc)

| Nom | Odyssey Millésime 2025 |

|---|---|

| Gestionnaire | Altaroc |

| Nom du fonds | Odyssey Millésime 2025 |

| Description | Portefeuille mondial de Private Equity, clef en main performant et diversifié |

| Allocation sectorielle | Technologie et logiciels majoritaires, services B2B et digital |

| Exposition géographique | 2 zones majeures : Europe et Amérique du Nord |

| TRI net cible | +13 % (sur la durée de vie du fonds) |

| Profil de risque | 6/7 |

| Type de fonds | FCPI |

| Durée de détention | 10 ans |

| Ticket d’entrée | À partir de 100 000 € |

Odyssey Millésime 2025 est un fonds de fonds qui présente un niveau de risque élevé, mais un portefeuille très intéressant.

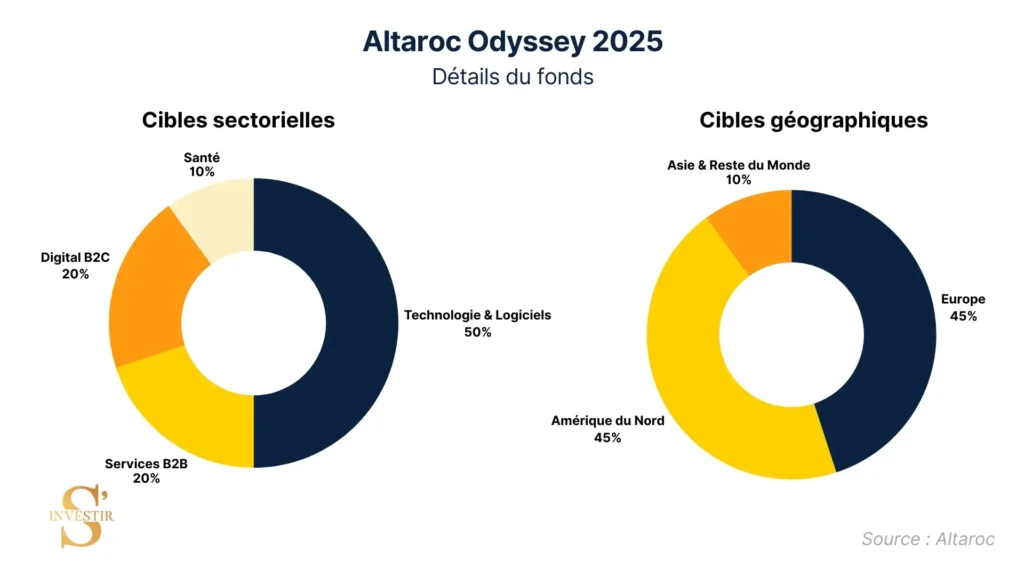

L’idée est ici d’avoir une allocation massive sur des gérants de référence (80 % des montants alloués sont destinés à 5 à 7 gérants du premier quartile mondial). 20 % des montants sont eux alloués aux co-investissements, aux côtés des gérants. 2 segments sont ciblés en priorité (Growth & Buy-Out) avec une exposition sectorielle forte sur le secteur Technologie et Logiciels (50 %). Le ciblage géographique est lui équilibré entre Europe et Amérique du Nord (45 % à chaque fois) avec 10 % pour l’Asie et le reste du monde 🌎.

➡️ L’objectif de TRI net de 13 % et de multiple de 1,7x se positionne dans la fourchette médiane des attentes actuelles du Private Equity. Ces chiffres, ni optimistes ni pessimistes, reflètent une approche prudente.

Les frais de gestion varient de 1,5 % à 2,5 % selon votre montant d’investissement. Il faut aussi compter sur 5 % de droits d’entrée, sauf en passant par un intermédiaire comme S’investir Conseil.

👉 Petite mention pour le programme Re-up d’Altaroc. « Le programme Re-up permet aux investisseurs d’adopter une stratégie institutionnelle en investissant chaque année dans les Millésimes FPCI Altaroc Odyssey, assurant une diversification temporelle, une atténuation des cycles de marché et un accès optimisé aux meilleures opportunités » peut-on lire dans la brochure officielle.

Une sorte de DCA dont le but est de se créer un complément de revenu sur 20 ans, avec un décaissement maximum de 310 000 €. Des années 1 à 6, il faut effectuer un effort car les distributions ne permettent pas d’honorer pleinement les appels de fonds. Après 7 ans, si les projections sont tenues, l’équilibre arrive, puis des années 8 à 10, les distributions amènent à un complément de revenu (couvrant jusqu’à 70 % de l’engagement annuel dès la dixième année).

2. LBO II (Archinvest)

| Nom | LBO II |

|---|---|

| Gestionnaire | Archinvest |

| Nom du fonds | LBO II |

| Description | Fonds diversifié exposé à des entreprises non cotées en Europe et aux États-Unis, via une stratégie LBO ciblant des sociétés rentables et en croissance. Forte expertise ESG/ISR intégrée à chaque étape du processus d’investissement. |

| Allocation sectorielle | Non spécifiée |

| Exposition géographique | Europe et États-Unis |

| TRI net cible | +18 % (sur la durée de vie du fonds) |

| Profil de risque | 6/7 |

| Type de fonds | FCPI |

| Durée de détention | 10 ans |

| Ticket d’entrée | À partir de 100 000 € |

La proposition d’Archinvest avec LBO 2 est originale avec sa taille volontairement réduite et son approche géographique concentrée. Avec un objectif de collecte de 40 millions d’euros, cette structure révèle une ambition mesurée qui permet une allocation de 10 millions d’euros par gérant sélectionné (4 gérants ont été retenus). Vous investissez ici dans un mécanisme de sélection européen plutôt que dans une exposition géographique diversifiée, ce qui contraste avec l’approche équilibrée Europe/Amérique du Nord d’Altaroc Odyssey 2025.

➡️ L’objectif de TRI net de 18 % dépasse significativement les standards actuels du marché. La concentration géographique exclusivement européenne expose aux cycles économiques régionaux. Est-ce le bon moment alors que nous faisons face à des défis de compétitivité structurels face aux États-Unis et à l’Asie ? C’est un vrai pari.

Les frais de gestion varient de 0,8 % à 2,5 % selon votre montant d’investissement (les frais les plus faibles étant ici accessibles pour 1 million d’euros investis).

3. Convictions Secondaires (Peqan)

| Nom | Convictions Secondaires |

|---|---|

| Gestionnaire | Peoan |

| Nom du fonds | Convictions Secondaires |

| Description | Sélection diversifiée de fonds d’investissement nationaux et/ou internationaux (Europe de l’Ouest et Amérique du Nord) dont la stratégie est d’investir dans des entreprises non cotées en secondaire. |

| Allocation sectorielle | Non précisée |

| Exposition géographique | Europe de l’Ouest et Amérique du Nord |

| TRI net cible | +12 % (sur la durée de vie du fonds) |

| Profil de risque | 6/7 |

| Type de fonds | Compte-titres / FPS Assurance-vie luxembourgeoise |

| Durée de détention | 10 ans |

| Ticket d’entrée | Non précisé |

Peqan, avec son fonds Convictions Secondaires, se positionne intelligemment sur le marché du secondaire, segment spécialisé du Private Equity. Avec un objectif de TRI net de 12-14 % et un multiple cible de 1,9x-2,1x, ce fonds adopte une approche réaliste adaptée aux spécificités du secondaire, où les décotes d’acquisition et la diversification temporelle constituent les leviers de performance principaux.

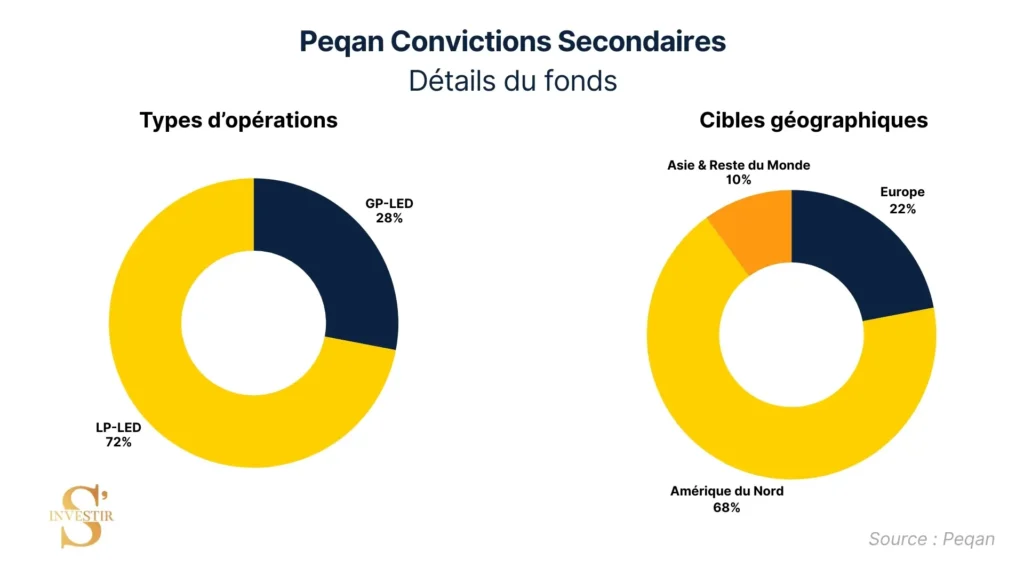

Les fonds secondaires acquièrent des parts de fonds existants (LP-led) et/ou des sociétés détenues par des fonds à travers des véhicules de continuation gérés par la même société de gestion (GP-led). Ici, Peqan propose une diversification avec une part majoritaire de LP-led (+ 70 %).

L’approche de Peqan repose sur 3 gérants reconnus du marché secondaire : Adams Street avec 8,4 milliards gérés et un historique de 15 % de TRI net sur 295 opérations depuis 1986, Blackstone Strategic Partners dominant le secteur avec 82 milliards d’actifs et 16 % de TRI net sur 1 814 opérations depuis 2001, et Hollyport affichant plus de 20 % de TRI net sur 187 opérations depuis 2007. Cette sélection privilégie l’expertise sectorielle confirmée plutôt que la prise de risque sur des gérants émergents.

La stratégie de diversification temporelle constitue le cœur de la proposition. Le fonds cible des acquisitions sur 3 stades de maturité :

- fonds récents de 4-6 ans avec fort potentiel d’appréciation ;

- fonds en milieu de vie de 6-8 ans combinant décotes et potentiel résiduel ;

- fonds matures de plus de 10 ans présentant des décotes significatives.

Cette approche permet de lisser les risques de timing tout en exploitant les différentes inefficiences du marché secondaire.

La répartition géographique – 68 % en Amérique du Nord, 22 % en Europe et 10 % pour le reste du monde – tranche avec les 2 fonds que j’ai évoqué précédemment. L’exposition à plus de 5 000 entreprises sous-jacentes procure une diversification exceptionnelle ✅ !

La structure de frais propose plusieurs options selon les montants investis (de 0,6 à 1,70 %), avec 2 paliers (100 000 ou 500 000 €). Les droits d’entrée sont de 5 %, mais il est possible de les annuler totalement en passant par notre cabinet S’investir Conseil.

👉 Peqan, société de gestion agréée AMF depuis 2021, affiche une croissance soutenue avec plus de 200 millions d’euros d’actifs sous gestion, 2 000 souscripteurs et 300 distributeurs partenaires. Une belle trajectoire. Le positionnement sur le secondaire répond à une demande d’investisseurs recherchant une exposition au Private Equity avec des profils de risque-rendement modérés et une diversification accrue. C’est un pari intéressant.

Les fonds secondaires constituent souvent un excellent point d’entrée dans le Private Equity. Ils permettent de réduire significativement le risque de lancement tout en conservant un potentiel de rendement attractif.

Conseil de Matthieu – Le non côté en secondaire, bonne idée ?

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales

4. Private Value Europe 3 (Eurazeo)

| Nom | Private Value Europe 3 |

|---|---|

| Gestionnaire | Eurazeo |

| Nom du fonds | Private Value Europe 3 |

| Description | Portefeuille diversifié d’entreprises européennes en forte croissance, via un fonds evergreen à stratégie hybride: 50 % en dette privée et 50 % en Private Equity, répartis entre co-investissements et opérations secondaires. |

| Allocation sectorielle | 50 % dette privée, 50 % Private Equity |

| Exposition géographique | Europe |

| TRI net cible | +7 % (sur la durée de vie du fonds) |

| Profil de risque | 3/7 |

| Type de fonds | Assurance-vie / FCPR |

| Durée de détention | 8 ans |

| Ticket d’entrée | Non précisé |

Private Value Europe 3 se distingue par une approche hybride combinant dette privée et Private Equity secondaire, positionnement original sur le marché français des fonds de capital investissement. Avec un objectif de performance nette annuelle de 6-8 %, ce fonds adopte une stratégie volontairement défensive qui privilégie la régularité des revenus à la recherche de performances élevées (profil de risque 3/7).

L’allocation stratégique repose sur 2 piliers complémentaires.

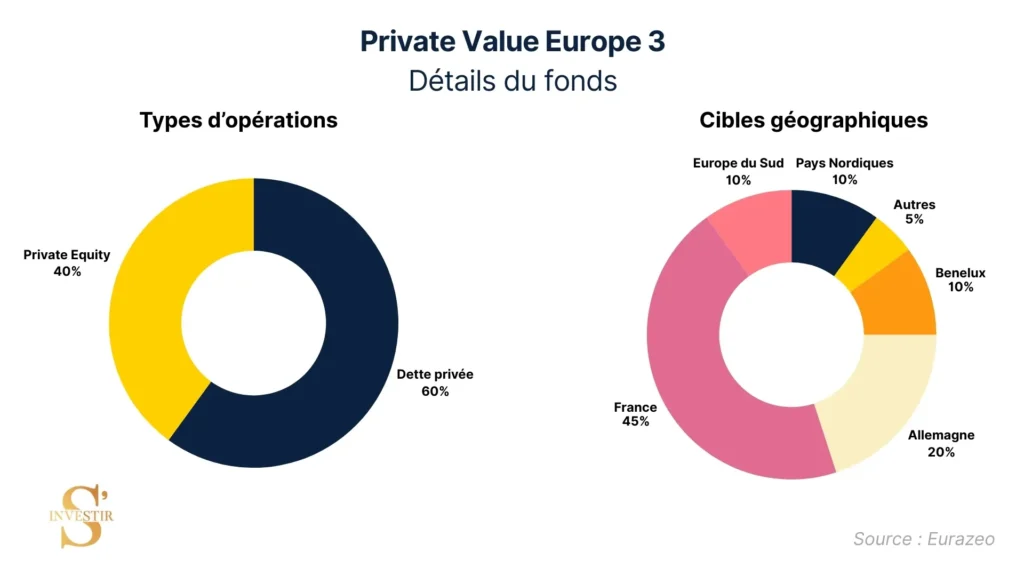

- La composante dette privée 🔍, majoritaire à 60 %, vise principalement de la dette senior garantie de premier rang auprès de PME et ETI européennes matures et rentables. Des revenus trimestriels prévisibles via les coupons d’intérêts, avec une maturité effective de 3-4 ans et un profil de risque prudent.

- La partie Private Equity secondaire à 40 % permet d’accéder à des actifs déjà déployés avec une visibilité sur les stratégies de croissance et les horizons de sortie, réduisant l’incertitude liée aux investissements primaires.

Eurazeo est un acteur établi avec 36,8 milliards d’euros d’actifs sous gestion, plus de 600 entreprises en portefeuille et 50 années d’expérience. De la sécurité. Ce fonds expose actuellement à plus de 200 entreprises européennes opérant dans des secteurs variés, avec une répartition géographique équilibrée ✅ : 45 % France, 20 % Allemagne, et le reste distribué entre Benelux, Europe du Sud et pays nordiques.

➡️ L’objectif de performance de 6-8 % net annualisé sur 5 ans minimum reflète une approche réaliste. Cette cible modérée par rapport aux 12-14 % de Peqan Convictions Secondaires ou aux 18 % d’Archinvest LBO 2 s’explique par la composante 🔍 dette majoritaire générant des revenus réguliers mais limités.

👉 La stratégie privilégie la préservation du capital et la génération de flux réguliers plutôt que la recherche de plus-values importantes. J’aime beaucoup car la concentration sur les PME et ETI matures offre un équilibre entre potentiel de croissance et stabilité opérationnelle. Un segment souvent délaissé par les grands fonds internationaux focalisés sur des tickets plus importants.

5. Tactical Credit II (Opale Capital)

| Nom | Tactical Credit II |

|---|---|

| Gestionnaire | Opale Capital |

| Nom du fonds | Tactical Credit II |

| Description | Fonds diversifié en stratégies de crédit tactique (direct lending, Private Equity, actifs réels), offrant des financements sur-mesure aux entreprises pour renforcer leur liquidité ou saisir des opportunités stratégiques. |

| Allocation sectorielle | Direct lending, Private Equity, actifs réels |

| Exposition géographique | Non précisée |

| TRI net cible | +13 % (sur la durée de vie du fonds) |

| Profil de risque | 4/7 |

| Type de fonds | FCPI |

| Durée de détention | 8 ans |

| Ticket d’entrée | À partir de 100 000 € |

Tactical Credit II est positionné sur le segment spécialisé de la dette privée « sur mesure ». On cible ici les entreprises confrontées à des situations complexes ou urgentes de refinancement.

➡️ Avec un objectif de TRI net de 12-14 % et un multiple cible de 1,4x, ce fonds cherche à capturer les rendements attractifs du Private Equity tout en conservant le profil de risque de la dette.

La stratégie exploite intelligemment le contexte macroéconomique actuel où de nombreuses entreprises ayant contracté des dettes à faible taux voient leurs échéances approcher dans un environnement de financement durci. Cette situation crée des opportunités pour les prêteurs non bancaires capables d’offrir des solutions flexibles et adaptées.

La répartition géographique équilibrée avec 40 % Europe et 60 % Amérique du Nord permet de bénéficier des opportunités de refinancement des 2 côtés de l’Atlantique. Cette diversification géographique s’avère particulièrement pertinente dans un contexte où les cycles économiques peuvent différer entre les 2 régions. Ne pas mettre tous ses billets sur le même continent 😜 !

La durée de vie de 8 ans correspond aux cycles typiques du crédit tactique. L’idée est ici d’accompagner les entreprises dans leur restructuration tout en offrant une perspective de sortie « raisonnable » aux investisseurs.

👉 L’éligibilité à l’assurance-vie luxembourgeoise élargit les possibilités d’investissement et d’optimisation fiscale, avantage non négligeable pour les investisseurs privés. Historiquement, le crédit tactique a surperformé 📊 durant les périodes de retournement de marché en finançant des entreprises à des conditions avantageuses incluant garanties ou actions préférentielles. Un produit pour viser des rendements attractifs sans s’exposer pleinement à la volatilité du Private Equity. Si cela vous intéresse, je peux vous présenter Tactical Credit II de manière plus précise.

L’illiquidité 8 à 10 ans ne doit pas être prise à la légère. Avant d’investir, assurez-vous de disposer d’une réserve de liquidités suffisante pour vos besoins courants et ne consacrez jamais une part trop importante de votre patrimoine financier au Private Equity.

Conseil de Matthieu – Attention au risque d’illiquidité

6. Growth Buyout (Opale Capital)

| Nom | Growth Buyout |

|---|---|

| Gestionnaire | Opale Capital |

| Nom du fonds | Growth Buyout |

| Description | Fonds Professionnel Spécialisé (FPS) investissant dans des entreprises en forte croissance, avec pour objectif d’investir dans des secteurs porteurs tels que la santé, le numérique et la décarbonation en Europe et en Amérique du Nord. |

| Allocation sectorielle | Santé, numérique, décarbonation |

| Exposition géographique | Europe et Amérique du Nord |

| TRI net cible | +13 % (sur la durée de vie du fonds) |

| Profil de risque | 6/7 |

| Type de fonds | FCPI |

| Durée de détention | 8 ans |

| Ticket d’entrée | À partir de 100 000 € |

La stratégie Growth Buyout cible des entreprises rentables avec des business models éprouvés. L’internationalisation, l’optimisation des processus et la croissance externe constituent les leviers principaux. Cette philosophie d’investissement privilégie la croissance organique et l’amélioration opérationnelle à l’ingénierie financière.

La sélection sectorielle que l’on observe ici dans le FPS Growth Buyout s’appuie sur 4 macro-tendances structurelles identifiées par l’équipe Opale Capital.

- La santé bénéficie du vieillissement démographique avec un doublement prévu des plus de 65 ans d’ici 2050 et un triplement attendu du coût de prise en charge des maladies chroniques entre 2021 et 2031.

- La cybersécurité répond à l’augmentation constante des cyberattaques touchant 50 % des entreprises en 2021, avec une croissance de marché estimée à plus de 10 % entre 2023 et 2027.

- Les logiciels B2B surfent sur une croissance sectorielle de 9 % par an depuis 9 ans, portée par la course à la productivité.

- La décarbonation nécessite 4 300 milliards de dollars d’investissements additionnels entre 2021 et 2030 pour atteindre la neutralité carbone.

La diversification est réelle avec 6 fonds spécialistes soigneusement sélectionnés, mélange de gestionnaires reconnus et d’acteurs sous les « radars » disposant de track records impressionnants. Cette sélection couvre les 4 secteurs identifiés que je viens d’évoquer avec une répartition géographique équilibrée de 50 % Europe et 50 % Amérique du Nord (avec plus de 100 entreprises sous-jacentes).

La stratégie Growth Buyout, c’est le choix du moment ? Il s’agit d’une approche défensive dans un contexte de taux élevés. La focalisation sur des secteurs porteurs peut permettre une exposition thématique avec les enjeux sociétaux et technologiques de long terme.

Je trouve cela positif d’avoir l’implication de Tikehau Capital, qui investit également dans les fonds proposés aux clients. Cela renforce selon moi la crédibilité de la sélection et l’alignement d’intérêts avec les investisseurs.

Se lancer et investir dans des fonds de Private Equity

L’accès au Private Equity a considérablement évolué ces dernières années. Autrefois réservé aux investisseurs institutionnels, le capital-investissement s’ouvre progressivement aux particuliers. Initialement pour les plus fortunés puis, désormais, à un public plus large grâce à des tickets d’entrée plus réduits.

L’investissement direct via des FPCI reste la solution la plus performante avec un capital initial de 100 000 €. Pour les patrimoines importants souhaitant accéder aux fonds de qualité institutionnelle avec une fiscalité optimisée, c’est un excellent choix. Mais il est possible de se lancer avec bien moins d’argent. Maintenant, on peut même investir en Private Equity avec Trade Republic dès… 1 € seulement.

Si vous voulez vous lancer, optez pour une stratégie claire, qui doit selon moi avoir 3 piliers : la diversification temporelle, la diversification des stratégies et la progressivité des engagements.

1️⃣ La diversification temporelle consiste à investir sur plusieurs millésimes pour lisser les effets de cycle. Plutôt que d’investir 300 000 € d’un coup, privilégiez un étalement sur 3 à 4 ans avec des tickets de 75 000 à 100 000 € annuels. Cette approche permet de limiter l’impact des variations de valorisation liées aux cycles économiques.

2️⃣ La diversification des stratégies équilibre votre exposition entre les différents segments. Une allocation entre capital développement, buyout et secondaires vous donnera naturellement de la stabilité et un potentiel de croissance.

3️⃣ Enfin, la progressivité des engagements évite l’immobilisation immédiate de l’intégralité des capitaux. Les FPCI fonctionnent avec des appels de fonds échelonnés dans le temps ⏱️, ce qui permet de conserver une trésorerie productive jusqu’aux appels effectifs.

👉 Chez S’investir Conseil, nous accompagnons les investisseurs dans leur stratégie Private Equity avec une approche globale et indépendante. Nous ne sommes liés à aucune société de gestion, ce qui nous permet de sélectionner les meilleurs fonds du marché selon des critères objectifs. Notre analyse porte sur l’historique de performance, la qualité des équipes de gestion et la pertinence des stratégies d’investissement.

Nous analysons en profondeur votre profil d’investisseur, vos objectifs patrimoniaux et votre tolérance au risque pour construire une allocation sur-mesure. Cette approche nous permet de déterminer si le Private Equity a sa place dans votre portefeuille et sous quelle forme.

Sollicitez notre équipe pour profiter d’une expertise complète : notre accompagnement ne se limite pas au Private Equity. Nous couvrons l’ensemble de votre patrimoine avec une approche globale incluant la Bourse, les SCPI, l’assurance-vie, la fiscalité et la transmission.

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales