Quand on s’intéresse à la diversification géographique de son portefeuille, l’Asie ou l’Amérique du Nord sont souvent les premières options qui viennent en tête. Mais il peut aussi être pertinent de regarder du côté de l’Amérique latine : une région dynamique, riche en ressources naturelles, et composée d’économies émergentes aux trajectoires parfois contrastées 🌎.

Je ne vais pas vous faire croire que c’est une zone sans risques. Investir en Amérique du Sud, c’est s’exposer à une forte volatilité, à des contextes politiques parfois instables, et à des devises très fluctuantes. Mais c’est aussi, pour certains investisseurs, une manière d’aller chercher un potentiel de croissance différent, ou de diversifier une petite partie de leur exposition aux marchés émergents 📊.

Dans cet article, je vous explique comment vous exposer à cette région via les ETF Amérique latine : quels sont les grands indices à connaître, et quels ETF permettent de les suivre concrètement ?

Quels sont les indices pour investir en Amérique latine ?

Avant de vous lancer dans l’achat des meilleurs ETF sur cette région, vous devez bien comprendre les indices boursiers Amérique Latine sur lesquels reposent les fonds. Trois grands indices se distinguent aujourd’hui pour suivre les marchés actions d’Amérique du Sud : le MSCI Emerging Markets Latin America, sa version dite « 10/40 » et sa version ESG.

Même si ces 3 indices reposent sur un univers de sociétés cotées quasi identique, leur structure peut influer sur la composition des ETF et leur comportement en portefeuille. Je vous propose de les passer en revue pour mieux comprendre ce que vous achetez réellement quand vous décidez d’investir via un ETF Amérique Latine.

MSCI Emerging Markets Latin America

L’indice MSCI Emerging Markets Latin America est sans doute la référence la plus utilisée par les ETF qui cherchent à refléter le marché d’Amérique latine.

🔍 Composition

L’indice regroupe 84 sociétés de grande et moyenne capitalisation issues de 5 pays : le Brésil, le Mexique, le Chili, la Colombie et le Pérou. Il couvre environ 85 % de la capitalisation boursière ajustée du flottant de chaque marché. C’est un indice représentatif, mais pas exhaustif.

On retrouve notamment des valeurs comme NU Holdings, Petrobras, Vale, ou encore Grupo Financiero Banorte.

🌍 Diversification géographique

Vous êtes principalement exposé à 2 pays :

- Brésil : 60,31 %

- Mexique : 26,85 %

Les autres pays comme le Chili (6,63 %), le Pérou (4,42 %) ou la Colombie (1,79 %) pèsent nettement moins.

Si votre objectif est de vous exposer spécifiquement au Chili, mieux vaut opter directement pour un ETF Chili dédié, car ce pays ne représente qu’une part très marginale de l’indice. À l’inverse, si vous détenez déjà dans votre portefeuille un ETF Brésil ou un ETF Mexique, investir en plus dans un ETF MSCI Emerging Markets Latin America reviendrait à créer une surexposition aux mêmes titres. Ce type de doublon réduit l’intérêt d’une diversification géographique et peut déséquilibrer votre allocation.

Conseil de Matthieu

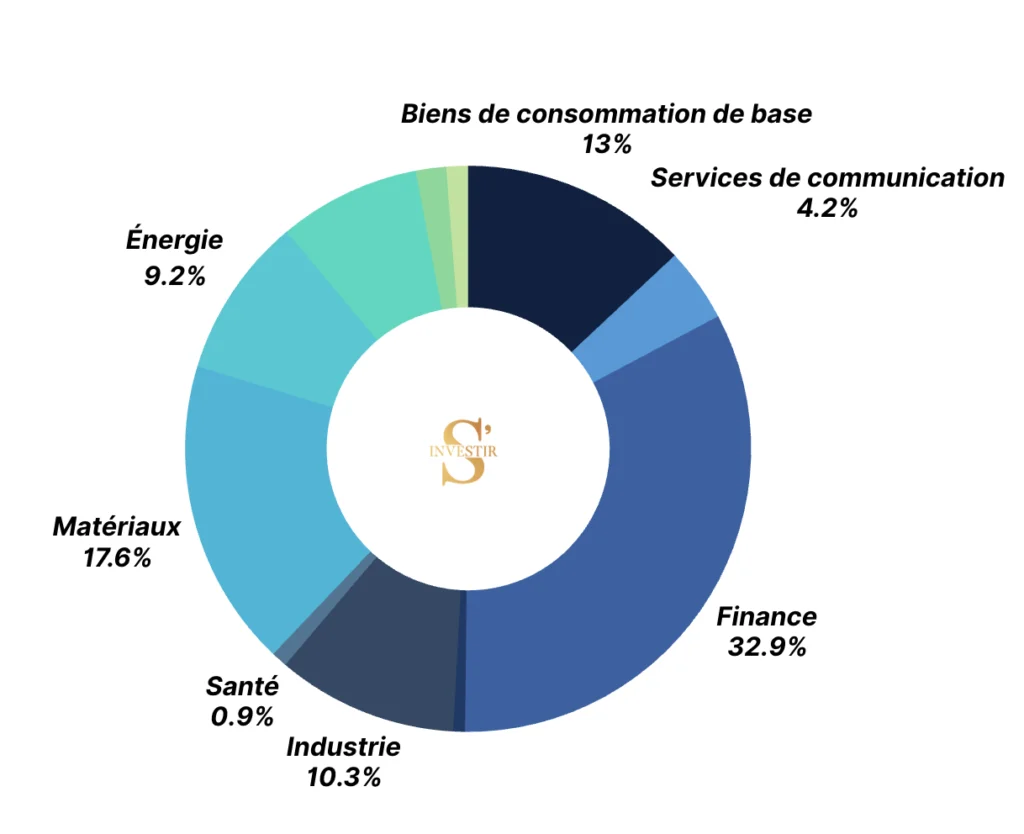

🏭 Diversification sectorielle

Le profil sectoriel est également concentré :

Les secteurs technologiques, de la santé ou encore de l’immobilier sont très peu représentés.

📈 Performance

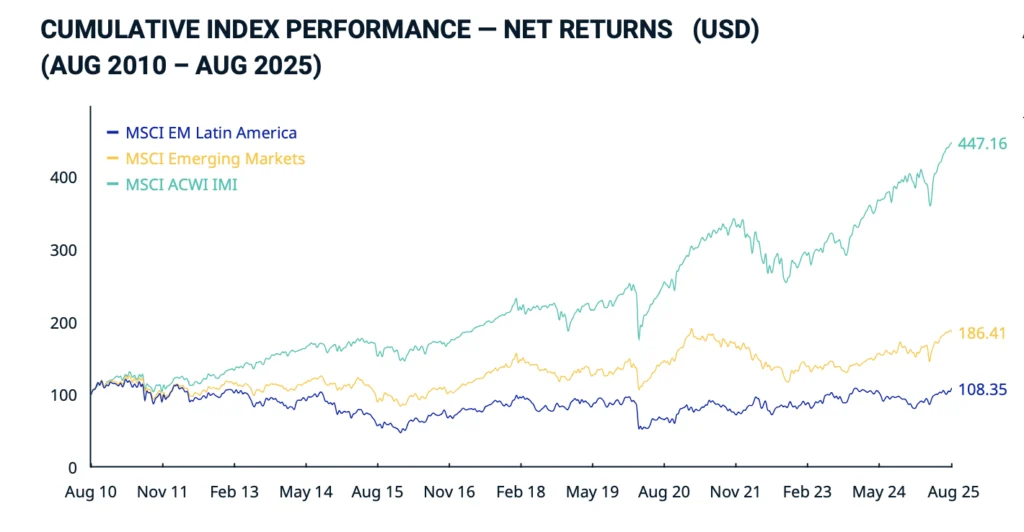

Sur 10 ans (données au 29 août 2025), l’indice affiche une performance annualisée de 6,11 % (net return en USD). C’est une performance correcte pour une zone aussi volatile, mais elle reste inférieure à celle d’indices plus larges comme le MSCI Emerging Markets.

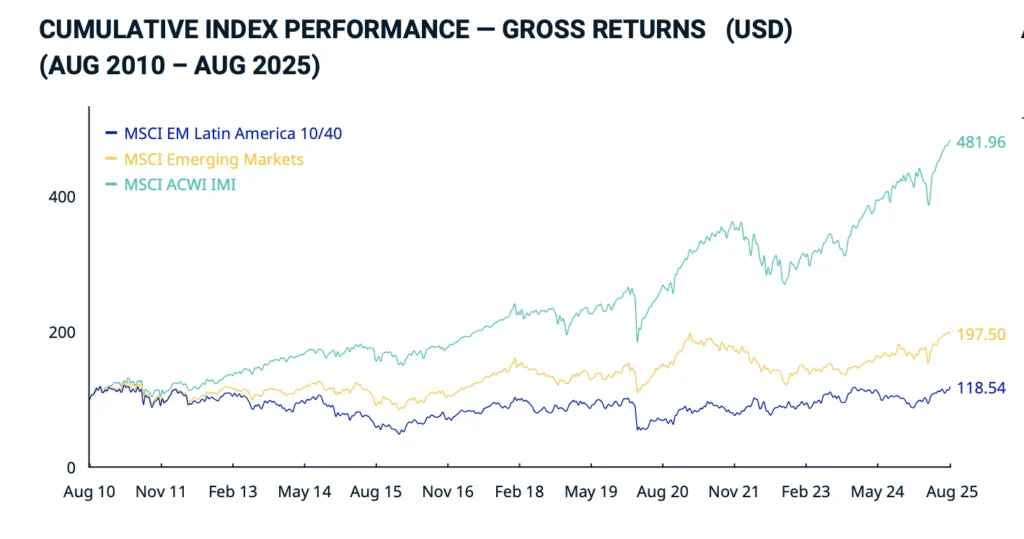

Par ailleurs, si l’on regarde la performance cumulée sur les quinze dernières années, on voit clairement que l’indice MSCI EM Latin America (en bleu) affiche une progression nettement inférieure à celle du MSCI Emerging Markets (en jaune) et, plus encore, au MSCI ACWI IMI (en vert). Cette courbe illustre bien la réalité : investir sur l’Amérique latine via un ETF dédié, c’est accepter une performance historique plus volatile et globalement en retrait par rapport aux marchés émergents mondiaux ou aux marchés globaux diversifiés.

MSCI Emerging Markets Latin America 10/40

La version 10/40 de l’indice reprend la même base que l’indice classique, mais avec un ajustement important : elle respecte les règles européennes UCITS qui limitent le poids maximum d’une seule entreprise à 10 % et d’un groupe d’émetteurs à 40 %. Cela permet à certains ETF d’être éligibles au PEA, ce qui peut intéresser ceux qui cherchent un ETF Amérique Latine éligible PEA.

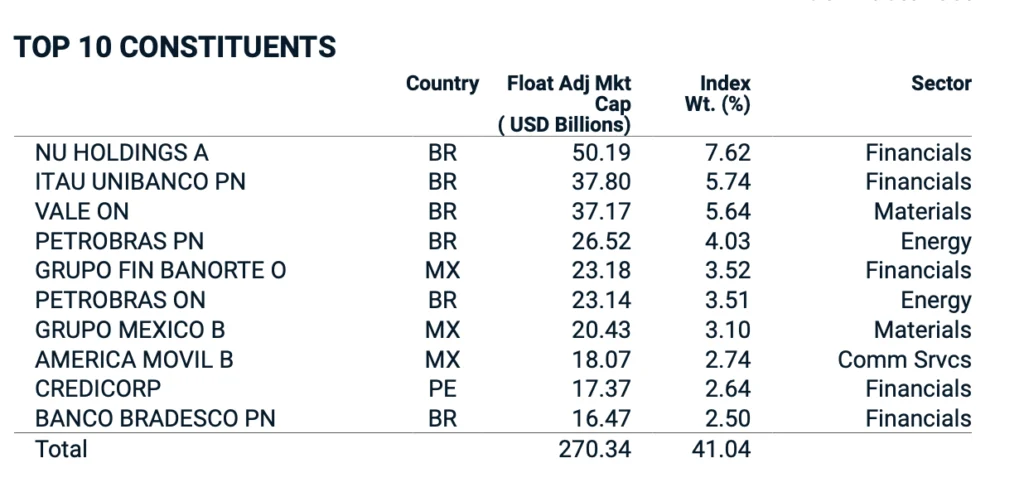

🔍 Composition

Comme l’indice classique, on y retrouve 84 sociétés réparties sur les mêmes 5 pays. Les 10 premières entreprises représentent environ 41 % de l’ensemble. Rien de nouveau ici, si ce n’est la pondération revue de certaines valeurs.

🌍 Diversification géographique

Même répartition que précédemment :

- Brésil : 60,31 %

- Mexique : 26,85 %

Puis viennent le Chili, le Pérou et la Colombie, avec des poids marginaux.

Petite précision intéressante : l’Argentine est absente du MSCI Latin America. Elle faisait pourtant partie de l’indice jusqu’en 2021, avant d’être rétrogradée au rang de Standalone Market. En clair, son marché boursier est désormais considéré à part, en dehors des grands indices régionaux ou mondiaux. Résultat : les flux d’investissements passifs qui accompagnent habituellement ces indices ne bénéficient plus aux actions argentines. Pour l’instant, elles restent donc sur la touche… mais l’histoire n’est pas finie, et un retour futur dans la famille émergente reste une possibilité à surveiller.

Conseil de Matthieu

🏭 Diversification sectorielle

Aucune différence notable sur ce point. Le secteur financier domine encore (35,61 %), suivi des matériaux, des biens de consommation de base et de l’industrie.

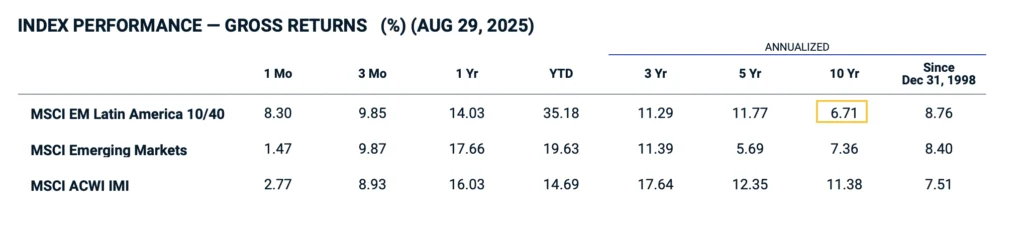

📈 Performance

Cette version affiche une performance annualisée de 6,71 % sur 10 ans (brut de frais, en USD). Légèrement supérieure à celle de l’indice classique, elle bénéficie d’une meilleure gestion des concentrations et d’une volatilité quasi équivalente.

Par rapport à la version standard, l’indice MSCI EM Latin America 10/40 affiche une performance légèrement supérieure sur la période, comme on peut le voir sur le graphique ci-dessous. Cela dit, il reste en retrait par rapport au MSCI Emerging Markets et au MSCI ACWI IMI, ce qui confirme qu’une exposition ciblée à l’Amérique latine implique une prise de risque plus marquée pour une performance potentiellement plus volatile.

MSCI EM Latin America ESG Leaders Select 5% Issuer Capped

Ce troisième indice permet une exposition à l’Amérique latine tout en intégrant une dimension ESG (environnement, social, gouvernance). Il sélectionne uniquement les entreprises ayant les meilleures pratiques ESG dans leur secteur, et limite le poids de chaque émetteur à 5 % maximum, pour éviter les concentrations excessives.

🔍 Composition

L’indice MSCI EM Latin America sous sa forme ESG comprend toujours 40 sociétés issues de 5 pays émergents d’Amérique latine : le Brésil, le Mexique, le Chili, le Pérou et la Colombie. Il se concentre sur les grandes et moyennes capitalisations, avec une sélection filtrée à partir des notations ESG fournies par MSCI ESG Research.

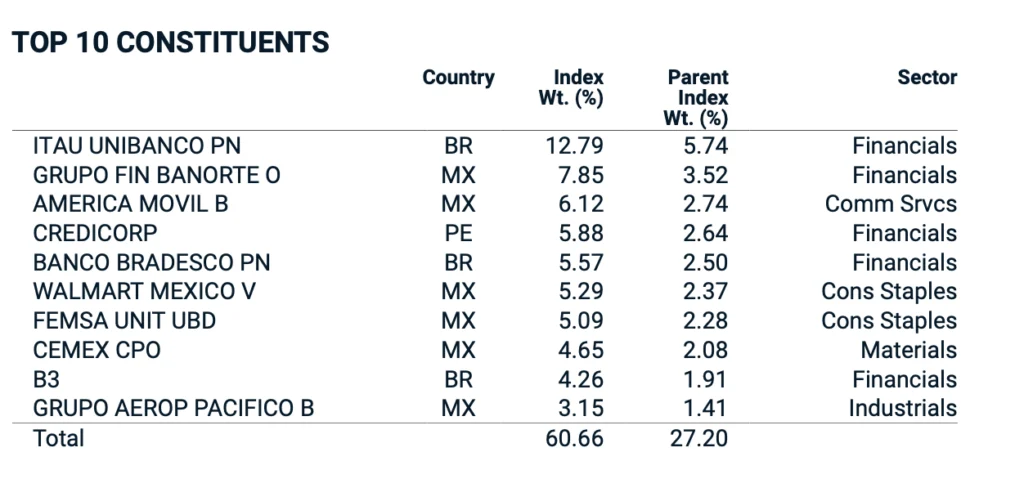

Parmi les premières pondérations, on retrouve Itaú Unibanco, Grupo Financiero Banorte, América Móvil, Credicorp, ou encore Walmart de México. Le top 10 représente plus de 60 % de l’indice, ce qui montre une certaine concentration.

🌍 Diversification géographique

Par rapport aux 2 autres indices, la répartition géographique reste similaire, mais avec un poids un peu plus équilibré entre les pays :

- Brésil : 42,04 %

- Mexique : 36,87 %

- Chili : 11,22 %

- Pérou : 5,88 %

- Colombie : 4 %

Le Brésil reste dominant, mais le Chili est davantage représenté, ce qui rend l’indice légèrement moins dépendant de 2 pays.

🏭 Diversification sectorielle

L’indice est marqué par une forte exposition aux services financiers (40,74 %), suivis par :

- Biens de consommation de base : 13,14 %

- Industrie : 11,49 %

- Matériaux : 9,76 %

- Services aux collectivités : 8,88 %

- Communication : 6,12 %

- Les autres secteurs (énergie, santé, IT, immobilier) restent minoritaires.

Globalement, la concentration sectorielle reste élevée, mais l’intégration de critères ESG a un effet modérateur sur certains poids.

📈 Performance

Sur 10 ans, l’indice affiche une performance annualisée de 2,92 % (net return, en USD), soit nettement inférieure au MSCI EM Latin America classique (6,11 %).

Sur 5 ans, la performance annualisée est de 5,25 %, là encore en retrait par rapport à l’indice standard. En revanche, en 2024, il réalise une meilleure performance annuelle (+14,87 % sur 1 an), signe qu’il peut parfois mieux résister à certains contextes de marché.

➡️ Ce type d’indice s’adresse donc aux investisseurs souhaitant combiner exposition Amérique latine et approche responsable, ou à ceux qui veulent accéder à cette région via un ETF Amérique Latine éligible PEA, comme celui que propose Amundi.

Vous connaissez maintenant un peu mieux les 3 indices de référence pour investir sur le marché sud-américain, ainsi que leur niveau de performance et de volatilité. Voyons à présent quel est le meilleur ETF Amérique Latine pour vous exposer concrètement à cette région via un produit coté.

Quels sont les 4 meilleurs ETF Amérique latine ?

Pour vous exposer aux indices présentés plus haut — le MSCI Emerging Markets Latin America et sa variante 10/40 — il existe plusieurs ETF disponibles sur le marché européen. Parmi eux, 4 se distinguent par leur liquidité, leurs frais réduits, et leur accessibilité pour les investisseurs particuliers.

Voici un tableau comparatif pour vous aider à y voir plus clair :

Données clés | iShares MSCI EM Latin America UCITS ETF (Dist) | Amundi MSCI Emerging Markets Latin America UCITS ETF EUR (C) | Amundi MSCI Emerging Markets Latin America UCITS ETF USD | Amundi PEA MSCI Emerging Latin America Selection UCITS ETF (Acc) |

|---|---|---|---|---|

| ISIN | IE00B27YCK28 | LU1 681 045 024 | LU1 681 045 297 | FR0013412004 |

| Taille du fonds | 694 M€ | ~260 M€ | ~66 M€ | ~22 M € |

| Frais de gestion | 0,20 % | 0,20 % | 0,20 % | 0,30 % |

| Prix de la part | 14,38 € | 15,89 € | 15,94 € | 21,88 € |

| Date de lancement | 15 octobre 2007 | 28 avril 2011 | 11 mai 2011 | 25 avril 2019 |

| Distribution | Distribuant | Capitalisant | Capitalisant | Capitalisant |

| Domicile | Irlande | Luxembourg | Luxembourg | France |

| Type de réplication | Physique | Synthétique | Synthétique | Synthétique |

| Indice suivi | MSCI EM Latin America 10/40 | MSCI Emerging Markets Latin America | MSCI Emerging Markets Latin America | MSCI EM Latin America ESG Leaders Select 5% Issuer Capped |

| PEA éligible | ❌ | ❌ | ❌ | ✅ |

* Les données de ce tableau sont susceptibles d’évoluer avec le temps.

En bref, l’Amérique latine reste une région pleine de contrastes : des économies émergentes dynamiques, riches en ressources naturelles, mais aussi exposées à une forte volatilité et à des risques politiques et monétaires. Grâce aux ETF, vous pouvez accéder facilement à la bourse sud-américaine, que ce soit via un compte-titres classique ou, plus rarement, via un PEA avec l’ETF Amundi dédié.

Cela dit, comme nous l’avons vu ensemble, investir exclusivement dans un ETF Amérique Latine n’est pas forcément la stratégie la plus pertinente à long terme. Les performances passées montrent que la zone a eu du mal à rivaliser avec des indices plus larges comme le MSCI Emerging Markets ou le MSCI World. Et sur plusieurs années, la différence de performance peut avoir un impact majeur sur votre portefeuille.

Si vous souhaitez malgré tout vous exposer aux marchés d’Amérique du Sud, mieux vaut le faire en conscience, avec une allocation mesurée et en choisissant soigneusement parmi les meilleurs ETF Amérique Latine. Sinon, privilégier des indices plus globaux peut être une solution plus équilibrée et efficace pour votre stratégie d’investissement.

➡️ Et si vous ne savez pas encore comment composer votre portefeuille d’ETF, je vous invite à découvrir ma formation offerte en Bourse pour poser des bases solides et investir sereinement.