La transmission de patrimoine, c’est l’un des enjeux majeurs de la gestion financière familiale. Pourtant, nombreux sont ceux qui ignorent l’existence d’un dispositif fiscal permettant de donner des sommes d’argent conséquentes à leurs enfants ou petits-enfants, en totale franchise de droits.

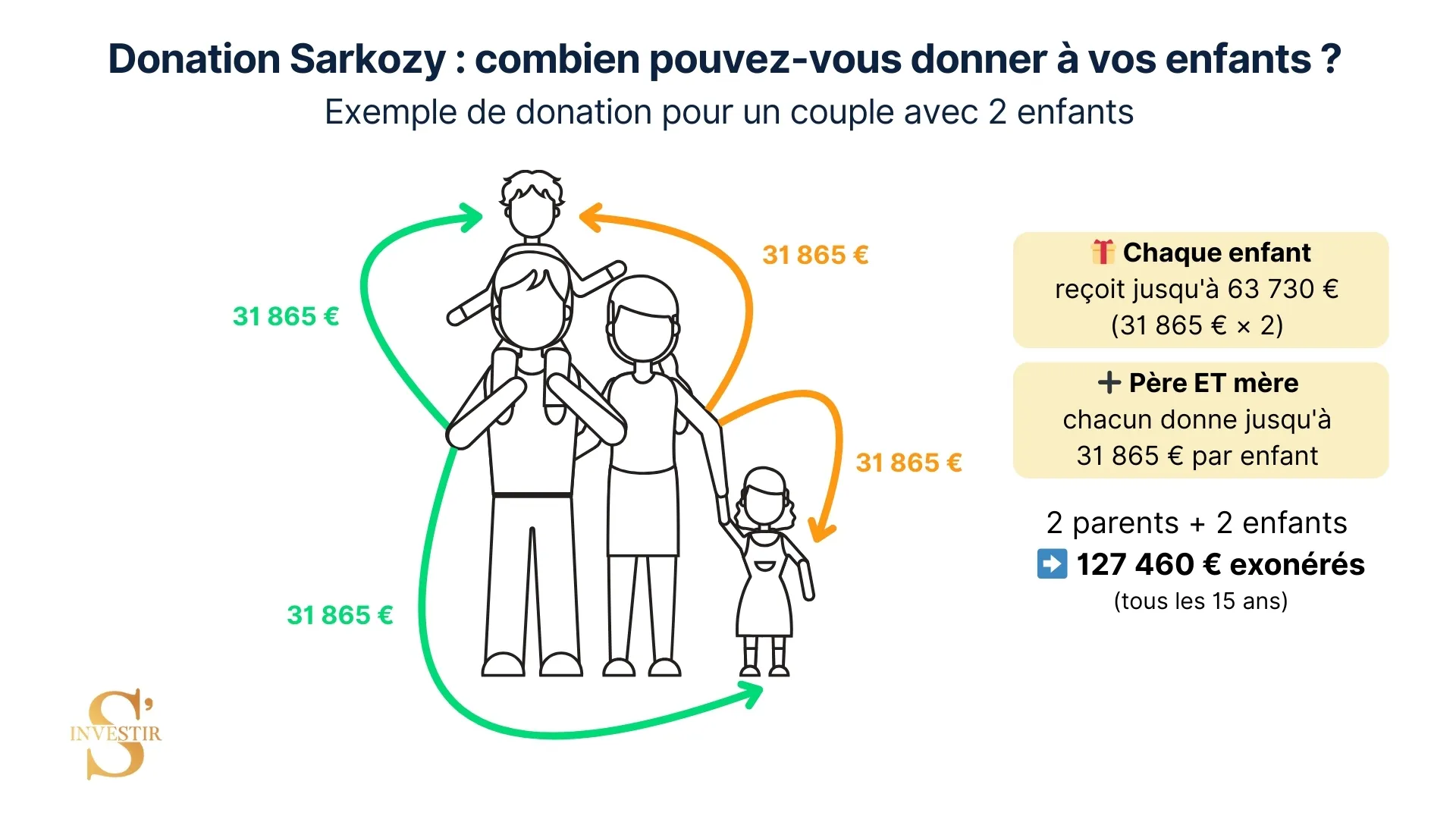

Instaurée en 2007 sous la présidence de Nicolas Sarkozy, cette mesure offre la possibilité de transmettre jusqu’à 31 865 € par bénéficiaire, tous les 15 ans, sans qu’un seul euro ne parte dans les caisses de l’État. Mieux encore, cette exonération se cumule avec les abattements classiques prévus par le code général des impôts (un parent peut donc donner 131 865 € à chacun de ses enfants, tous les 15 ans, en totale franchise de droits). Voici mon éclairage pour vous aider à comprendre les subtilités de la loi dite « Donation Sarkozy », et comprendre comment l’utiliser au sein de votre famille.

Le principe de la donation Sarkozy : ce que dit la loi

Le dispositif communément appelé « donation Sarkozy » qui évoque le don familial de somme d’argent, trouve son fondement juridique dans l’article 790 G du Code général des impôts. Ce texte – introduit par la loi 2007-1223 du 21 août 2007 – instaure une exonération spécifique des droits de mutation à titre gratuit pour certains dons d’argent réalisés dans un cadre familial.

Le principe est relativement simple : tout donateur peut transmettre une somme d’argent à un membre de sa famille proche, en bénéficiant d’une exonération totale de droits dans la limite de 31 865 € par bénéficiaire. Cette franchise fiscale se renouvelle tous les 15 ans, permettant ainsi une transmission progressive et optimisée du patrimoine familial.

La donation Sarkozy doit impérativement porter sur une somme d’argent, qu’elle soit versée en espèces, par chèque, par virement bancaire ou par mandat. Les biens meubles, immeubles ou les valeurs mobilières ne sont pas éligibles à ce dispositif spécifique. En d’autres termes, vous pouvez donner 31 865 € à votre fils ou fille par virement, mais pas un tableau de maître ou un portefeuille d’actions en bénéficiant de cette exonération particulière.

Les conditions à remplir pour profiter du don Sarkozy

Pour bénéficier de l’exonération prévue par la « loi Sarkozy donation », plusieurs conditions cumulatives doivent être respectées.

1️⃣ Du côté du donateur, la règle est stricte : il doit être âgé de moins de 80 ans au jour de la transmission. Cette limite d’âge vise à encourager les transmissions anticipées de patrimoine.

2️⃣ Quant au donataire (celui qui reçoit), il doit être majeur au moment du don, c’est-à-dire avoir atteint l’âge de 18 ans. Exception notable, un mineur émancipé peut également recevoir un don Sarkozy. Cette condition exclut donc la possibilité de constituer un capital pour un enfant mineur via ce dispositif, contrairement à d’autres solutions comme l’assurance-vie ou le PEA jeune.

2️⃣ Concernant les bénéficiaires éligibles, le cercle est relativement large mais strictement défini.

Peuvent recevoir un don Sarkozy :

- les enfants, petits-enfants et arrière-petits-enfants du donateur ;

- à défaut de descendance directe, les neveux et nièces peuvent en bénéficier ;

- par représentation, les petits-neveux et petites-nièces sont également éligibles en cas de décès de leurs parents.

La famille donc, pas d’autres bénéficiaires possibles sans ce lien.

La donation Sarkozy ne concerne que les sommes d’argent. Si vous souhaitez transmettre un bien immobilier ou des titres de société, d’autres dispositifs existent, comme la donation-partage ou le démembrement de propriété. Pensez à consulter un notaire ou un conseiller en gestion de patrimoine pour optimiser votre stratégie globale de transmission.

Conseil de Matthieu – Les biens immobiliers non concernés

La fiscalité qui entoure les dons Sarkozy

L’intérêt majeur de la donation Sarkozy, vous l’avez compris, c’est de pouvoir transmettre une somme totalement exonérée de droits de mutation (jusqu’à 31 865 € par bénéficiaire sur 15 ans, nous venons de le voir). Mais ce qui rend ce dispositif particulièrement attractif, c’est sa faculté de cumul ➕ avec les abattements de droit commun.

L’abattement classique entre parents et enfants, prévu par l’article 779, I du Code général des impôts, s’élève à 100 000 €. Ce montant se renouvelle également tous les 15 ans. En combinant ces 2 avantages fiscaux, un parent peut donc transmettre à chacun de ses enfants 131 865 € (100 000 € + 31 865 €) en totale franchise de droits.

Pour un couple avec 2 enfants, le calcul devient encore plus intéressant. Chaque parent peut donner 131 865 € à chaque enfant, soit un total de 263 730 € par enfant tous les 15 ans, sans aucune imposition. À l’échelle d’une vie, et en renouvelant ces donations à chaque période de 15 ans, les montants transmis en franchise fiscale deviennent considérables 💰.

➡️ Si le don excède le plafond cumulé de 131 865 €, la fraction excédentaire est soumise aux droits de donation selon le barème des droits de succession applicable en ligne directe. Ce barème progressif oscille entre 5 et 45 % en ligne directe, atteint 35 à 45 % entre frères et sœurs, 55 % pour les collatéraux jusqu’au 4e degré, et culmine à 60 % pour les héritiers plus éloignés.

Puisque l’exonération prévue pour les donations Sarkozy est cumulable avec les abattements classiques du code général des impôts, il est possible de mettre en place une véritable stratégie de transmission de patrimoine sans impôt. Et cela, très tôt, avant même que vos enfants n’atteignent la majorité.

Conseil de Matthieu – Profitez du Don Sarkozy pour élaborer votre stratégie

Don manuel ou don Sarkozy : quelle différence ?

La confusion 😕 entre don manuel et don Sarkozy est fréquente, et pourtant ces 2 notions recouvrent des réalités distinctes.

➡️ D’un côté, le don manuel est un concept juridique large qui désigne toute donation réalisée par simple remise matérielle d’un bien meuble, sans intervention d’un notaire. Il peut porter sur des sommes d’argent, mais également sur des objets d’art, des bijoux, des véhicules ou tout autre bien mobilier. Le don manuel n’est pas assorti d’un régime fiscal particulier : il est soumis aux droits de donation classiques, après application des abattements en fonction du lien de parenté entre donateur et donataire.

➡️ Le don Sarkozy, en revanche, est un dispositif fiscal spécifique qui ne concerne que les dons de sommes d’argent, réalisés dans un cadre familial précis et sous conditions d’âge du donateur et du donataire.

Nous venons de le balayer, le cadre autour des donations Sarkozy est clair, complet. En pratique, le don Sarkozy est donc une forme particulière de don manuel qui bénéficie d’un traitement fiscal privilégié. Un don d’argent entre parents et enfants peut ainsi être qualifié de don Sarkozy s’il remplit toutes les conditions requises, ou de simple don manuel dans le cas contraire.

Une subtilité mérite toutefois votre attention : contrairement à la donation classique, le don Sarkozy n’est pas rapportable fiscalement à la succession. Concrètement, si le donateur décède dans les 15 ans suivant le don, l’administration fiscale ne réintègre pas les 31 865 € exonérés pour calculer les droits de succession. L’avantage fiscal est définitivement acquis.

En revanche, le don Sarkozy doit être rapporté civilement. Cette notion, issue du droit des successions, vise à préserver l’égalité entre héritiers. Le don est considéré comme une avance sur héritage : lors du règlement de la succession, on reconstitue fictivement le patrimoine du défunt en y ajoutant les donations passées, afin de calculer la part revenant à chaque enfant. Celui qui a reçu un don Sarkozy verra donc sa part d’héritage diminuée d’autant, mais l’économie fiscale réalisée grâce à l’exonération reste, elle, bien réelle.

Outre les « Dons Sarkozy », Nicolas Sarkozy a, sous sa présidence, instauré une exonération de droits de succession au profit du conjoint survivant. 2 dispositions issues de la Loi Tepa (travail, emploi et pouvoir d’achat) de 2007.

Conseil de Matthieu – Les mesures fiscales qui perdurent dans le temps

Exemples concrets de donations Sarkozy

Exemple 1 : don des parents à leur enfant

Sophie et Marc, tous 2 âgés de 55 ans, souhaitent aider leur fille Léa, 25 ans, à constituer un apport pour l’achat de son premier appartement.

Chaque parent peut donner à Léa :

- 31 865 € au titre du don Sarkozy (article 790 G du CGI) ;

- 100 000 € au titre de l’abattement classique parent/enfant (article 779, I du CGI).

Calcul pour un parent : 31 865 + 100 000 = 131 865 € en franchise de droits

Calcul pour les 2 parents : 131 865 × 2 = 263 730 € en franchise de droits

Récapitulatif des sommes que Léa peut recevoir tous les 15 ans, sans aucun droit à payer.

| Donateurs | Don Sarkozy | Abattement classique | Total par donateur | Nombre de donateurs | Total |

|---|---|---|---|---|---|

| Mère | 31 865 € | 100 000 € | 131 865 € | 1 | 131 865 € |

| Père | 31 865 € | 100 000 € | 131 865 € | 1 | 131 865 € |

| Total | 263 730 € |

Léa peut donc recevoir jusqu’à 263 730 € de ses parents sans payer un euro de droits de donation. Cette opération pourra être renouvelée dans 15 ans, lorsque les abattements se seront reconstitués.

Exemple 2 : don des parents et des grands-parents

Reprenons la situation de Léa. Ses 4 grands-parents, tous âgés de moins de 80 ans, souhaitent également participer à son projet immobilier.

Du côté des grands-parents, chacun peut donner à Léa :

- 31 865 € au titre du don Sarkozy ;

- 31 865 € au titre de l’abattement classique grand-parent/petit-enfant.

Soit 63 730 € par grand-parent, en franchise de droits.

Calcul pour les 4 grands-parents : 63 730 × 4 = 254 920 €

Récapitulatif des sommes que Léa peut recevoir tous les 15 ans, sans aucun droit à payer.

| Donateurs | Don Sarkozy | Abattement classique | Total par donateur | Nombre de donateurs | Total |

|---|---|---|---|---|---|

| Parents | 31 865 € | 100 000 € | 131 865 € | 2 | 263 730 € |

| Grands-parents | 31 865 € | 31 865 € | 63 730 € | 4 | 254 920 € |

| Total | 518 650 € |

Léa peut ainsi recevoir plus de 500 000 € de sa famille en totale franchise de droits de donation, à condition que tous les donateurs aient moins de 80 ans et qu’elle soit majeure au moment des dons.

Les modalités déclaratives du don Sarkozy

Toute donation, y compris celle bénéficiant de l’exonération Sarkozy, doit obligatoirement être déclarée à l’administration fiscale. Cette déclaration conditionne le bénéfice de l’avantage fiscal.

Le formulaire Cerfa donation Sarkozy

Historiquement, la déclaration d’un don familial de somme d’argent s’effectuait via le formulaire n°2735-SD, disponible sur le site impots.gouv.fr. Ce document, communément appelé « Cerfa donation Sarkozy », devait être rempli par le donataire et adressé en double exemplaire au service des impôts de son domicile (pôle enregistrement). Mais désormais, il est possible de faire cette déclaration de donation Sarkozy par voie numérique, entièrement en ligne (lire ci-après).

La déclaration doit intervenir dans un délai d’un mois suivant la date du don. Ce délai est impératif : son non-respect entraîne la perte du bénéfice de l’exonération de 31 865 € ❌. La somme donnée serait alors uniquement éligible à l’abattement de droit commun de 100 000 €.

Le formulaire 2735 permet de déclarer à la fois la partie exonérée au titre du don Sarkozy et l’éventuel surplus soumis aux droits de donation. Par exemple, pour un don de 80 000 € d’un parent à son enfant, le formulaire mentionnera 31 865 € en exonération au titre de l’article 790 G du CGI, et 48 135 € bénéficiant de l’abattement de 100 000 €.

L’obligation de déclaration en ligne (depuis le 1er janvier 2026)

Une réforme majeure est entrée en vigueur au 1er janvier 2026. Il existe désormais une obligation de déclarer les dons familiaux de sommes d’argent par voie électronique, via le téléservice dédié accessible depuis l’espace particulier du site impots.gouv.fr.

Cette télédéclaration devient la règle générale. Le recours au formulaire papier 2735-SD que nous venons d’évoquer n’est plus possible que dans certaines situations exceptionnelles, notamment pour les personnes ne disposant pas d’un accès internet à leur résidence principale, ou celles déclarant ne pas être en mesure d’utiliser la procédure en ligne.

Lorsque le don excède le montant de l’exonération de 31 865 €, les droits de mutation éventuellement dus devront être acquittés par télépaiement 💳, directement dans le même téléservice. Cette dématérialisation vise à simplifier les démarches des contribuables tout en renforçant l’efficacité du contrôle fiscal.

Le délai d’un mois pour déclarer votre don est impératif. Ne tardez pas : si vous dépassez cette échéance, vous perdez automatiquement le bénéfice de l’exonération de 31 865 €. Programmez un rappel dès que le virement est effectué ou, mieux, déclarez dans la foulée.

Conseil de Matthieu – Soyez à l’heure sur les obligations déclaratives

La donation Sarkozy est l’un des outils les plus efficaces pour transmettre son patrimoine de manière anticipée et fiscalement optimisée ✅. Ce dispositif permet aux familles françaises de préserver une part significative de leur patrimoine des droits de mutation. L’évolution vers la déclaration en ligne obligatoire à partir de 2026 modernise les démarches sans altérer les avantages du dispositif.

👉 Une règle est à retenir selon moi : outre le respect du délai d’un mois pour déclarer votre don, sous peine de perdre le bénéfice de l’exonération, il faut, si vous utilisez les donations Sarkozy, le faire en ayant une vraie stratégie complète. En matière de transmission patrimoniale, l’anticipation, la rigueur administrative et la vision globale de l’impact de vos choix ne sont pas à négliger. Pour avoir cette approche complète, vous pouvez solliciter l’expertise de l’équipe S’investir Conseil.

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales

3 réponses

Bonjour

Est ce que le don Sarkozy de somme d’argent est considéré comme une donation simple ou une donation partage ?

Imaginons 2 enfants qui reçoivent chacun 30ke de leur parents.

Si le premier dépense tout cet argent, et que le deuxième l’investit et que ça devient 500ke au bout de 30ans lors de l’héritage, est ce que le deuxième enfant devra donner 250ke au premier si ce n’est pas considéré comme une donation partage ?

Merci

Bonjour, par défaut le don Sarkozy comme tous les dons sont des donations simples. Mais vous pouvez faire une donation partage chez le notaire si vous voulez justement anticiper la problématique que vous avez évoqué 😉

Merci pour votre réponse, qui m’interroge car quand on consulte des sites d’avocats en droit de succession, à la partie « La donation en avancement de part successorale », on peut lire : « d’une manière générale, les dons de sommes d’argent sont retenus pour leur montant nominal », je copie colle l’extrait ci dessous.

Les donations doivent être obligatoirement évaluées à la valeur des biens donnés à la date du décès du donateur (fait générateur des droits de succession) d’après leur état а l’époque de la donation. (Rép. min. n° 62054: JOAN Q, 14 déc. 1992, p. 5642). Mais, d’une manière générale, les dons de sommes d’argent sont retenus pour leur montant nominal (BOI-ENR-DMTG-10-50-50 no 80 du 21 avr. 2016).

Ainsi, la valeur du bien donné peut avoir considérablement évolué. Pour le bénéficiaire il s’agit donc d’un grand risque puisque la donation peut lui faire perdre sa part et même l’obliger à dédommager les cohéritiers si le bien prend une valeur économique supérieure à la valeur de la part qu’il aurait dû toucher.