Le fonds d’assurance spécialisé (FAS) est l’un des outils les plus flexibles et sophistiqués de l’assurance-vie luxembourgeoise. Contrairement aux supports d’investissement traditionnels, le FAS offre une liberté de choix quasi illimitée dans la sélection des actifs, ce qui permet aux investisseurs d’accéder à des classes d’actifs habituellement réservées aux institutionnels.

Le FAS Luxembourg est une solution sur-mesure qui s’adresse principalement aux patrimoine importants, avec un ticket d’entrée généralement fixé à 250 000 €. Il cible celles et ceux qui souhaitent garder la main sur leurs décisions d’investissement tout en bénéficiant du cadre sécurisé de l’assurance-vie luxembourgeoise. Je vous donne tous les détails à connaitre.

Qu’est-ce qu’un fonds d’assurance spécialisé (FAS Luxembourg) ?

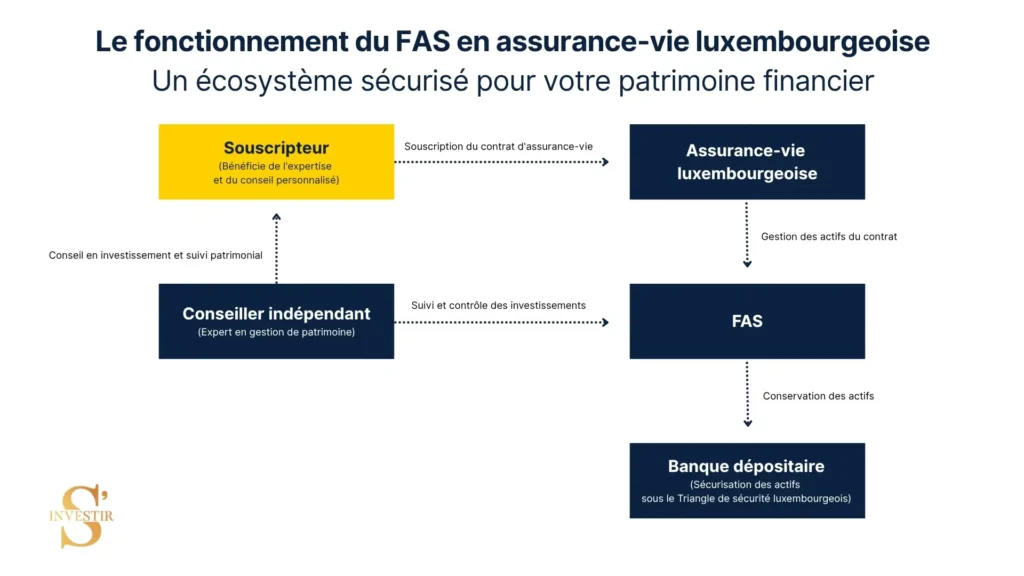

Le fonds d’assurance spécialisé constitue un compartiment d’investissement interne créé au sein d’un contrat d’assurance-vie luxembourgeois. Sa particularité réside dans le fait qu’il ne sert de support qu’à un seul contrat, offrant ainsi une personnalisation maximale de l’allocation d’actifs.

Contrairement aux fonds externes traditionnels ou même aux fonds internes collectifs (FIC), le FAS vous permet de sélectionner vous-même les actifs sous-jacents qui vont constituer votre portefeuille. Cette liberté de choix s’étend bien au-delà des investissements classiques pour englober une palette d’actifs particulièrement étendue.

L’univers d’investissement accessible via un FAS comprend les actifs financiers traditionnels comme les actions, obligations, parts d’OPCVM et ETF, mais également des actifs alternatifs tels que les œuvres d’art, produits structurés, hedge funds, cryptomonnaies, Private Equity ou encore la dette privée.

👉 Cette diversité permet de répondre aux stratégies d’investissement les plus sophistiquées. Je le répète, le maître mot ici est la flexibilité !

Le FAS représente selon moi l’évolution naturelle de l’assurance-vie pour les investisseurs exigeants. Il combine la sécurité juridique luxembourgeoise avec une liberté d’investissement que l’on ne retrouve nulle part ailleurs en Europe.

Conseil de Matthieu – Solution pour investisseurs exigeants

Comme mettre en place concrètement ce FAS ? Il nécessite la sélection d’une banque dépositaire parmi les établissements agréés. Vous pouvez d’ailleurs ouvrir plusieurs FAS au sein d’un même contrat, chacun pouvant avoir un dépositaire différent et des objectifs d’investissement spécifiques.

💶 La devise du FAS doit être définie dès sa création : euro, dollar américain, livre sterling, franc suisse, etc. A nouveau, la flexibilité monétaire constitue un avantage. Pour les investisseurs ayant une exposition internationale ou des projets d’expatriation, le FAS est idéal.

Les différents types de gestion avec un FAS

Le fonds d’assurance spécialisé permet de profiter de plusieurs modalités de gestion. Chaque investisseur peut trouver la formule qui correspond le mieux à son profil et à ses attentes. De manière assez classique, on retrouve la gestion libre ou encore la gestion libre conseillée ❌.

Gestion libre

La gestion libre, c’est l’approche qui donne le plus d’autonomie. Vous effectuez vous-même tous les choix d’investissement, des versements initiaux aux arbitrages ultérieurs. Cette approche se dirige selon moi aux investisseurs ayant déjà une solide connaissance des marchés financiers et souhaitant garder un contrôle total sur leur portefeuille.

L’avantage principal de cette modalité est que les frais de gestion sont limités, puisque aucun intermédiaire ne vient prélever de commission sur les décisions d’investissement. La réactivité est aussi un atout : les ordres peuvent être transmis et exécutés en quelques minutes seulement.

Gestion libre conseillée

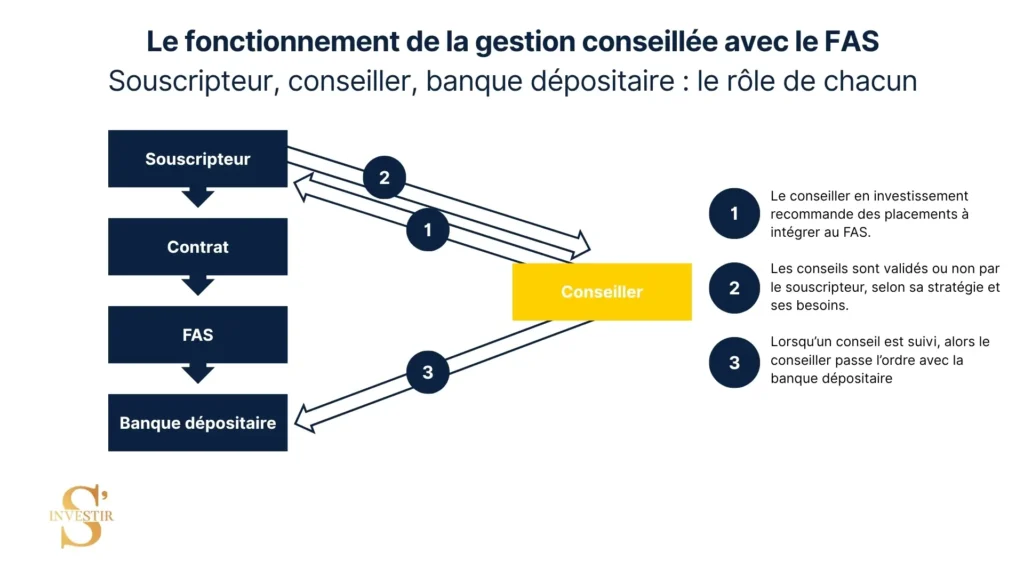

La gestion libre conseillée est un compromis entre autonomie et accompagnement professionnel. Vous conservez le pouvoir de décision final mais vous bénéficiez des conseils d’un professionnel de la gestion de patrimoine. Ce n’est donc pas une gestion pilotée dans laquelle vous vous contentez de suivre une direction sans être à la manœuvre. Ici, disons que vous investissez avec un « coach » si je peux me permettre de parallèle.

Ce type de gestion permet d’accéder à l’expertise d’un conseiller avec, vous l’avez deviné, des frais 💰. Il est possible de choisir un mandat de conseil avec une rémunération forfaitaire, évitant ainsi les conflits d’intérêts liés aux commissions sur les produits.

La gestion libre conseillée c’est, sur le papier, le meilleur des 2 mondes : l’expertise professionnelle sans abandon du contrôle. Une formule que je peux recommander pour débuter avec un FAS. Mais il n’existe pas de meilleur type de gestion. Tout dépend de votre profil, et en l’occurrence ici pas seulement de votre patrimoine financier, mais bien de vos connaissances et de votre envie de vous impliquer.

Conseil de Matthieu : savoir gérer et se faire accompagner

Gestion Buy and Hold

La stratégie Buy and Hold (acheter et conserver) convient aux investisseurs ayant une vision de long terme et souhaitant minimiser les frais liés aux arbitrages fréquents. Cette approche se concentre sur la sélection d’actifs de qualité conservés durablement dans le portefeuille 🔍.

Le FAS s’avère particulièrement adapté à cette stratégie grâce à son accès privilégié aux investissements alternatifs comme le Private Equity ou l’immobilier, qui nécessitent naturellement des horizons de placement étendus.

| Gestion Libre | Gestion Libre Conseillée | Gestion Buy & Hold | |

|---|---|---|---|

| Fonctionnement | Vous effectuez tous les choix d’investissement en autonomie complète | Vous recevez des recommandations mais gardez le pouvoir de décision | Vous sélectionnez des actifs avec une stratégie de conservation long terme |

| Avantages | Liberté totale, frais réduits, réactivité maximale, contrôle absolu | Équilibre entre expertise professionnelle et contrôle personnel | Frais d’arbitrage minimisés, stratégie simple, adapté aux actifs illiquides |

| Inconvénients | Risque d’erreurs de gestion, pas d’accompagnement, charge de travail importante | Nécessite votre implication personnelle et des connaissances financières | Pas de gestion active, moins de réactivité aux opportunités de marché |

| Profil investisseur | Investisseur expert et autonome, disponible pour le suivi | Investisseur expérimenté recherchant un accompagnement ponctuel | Investisseur patient privilégiant le long terme et la simplicité |

| Ticket d’entrée minimum | 250 000 € | 250 000 € à 500 000 € | 250 000 € |

| Frais de gestion annuels | 0,8 % à 1,2 % | 1 % à 1,4 % + honoraires conseil | 0,8 % à 1 % |

| Univers d’investissement | Très large selon votre catégorie réglementaire (titres vifs, OPCVM, ETF, produits structurés) | Large gamme d’actifs (OPCVM institutionnels, ETF, obligations) | Idéal pour Private Equity, immobilier, actifs non cotés |

| Réactivité | Immédiate (quelques minutes) | Rapide après validation du conseil | Faible (investissements durables) |

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales

Les avantages (et spécificités) du FAS luxembourgeois

Diversification maximale

Le principal atout du FAS, c’est la possibilité de diversification exceptionnelle. Contrairement aux contrats d’assurance-vie français qui limitent l’univers d’investissement aux supports présélectionnés par l’assureur, le FAS ouvre l’accès à l’ensemble des classes d’actifs disponibles sur les marchés financiers.

Cette diversification s’étend également aux devises, permettant de constituer un portefeuille véritablement international 🗺️. Un investisseur peut ainsi allier des actions européennes en euros, des obligations américaines en dollars et des fonds asiatiques en yens, le tout au sein d’un même support d’assurance-vie. Oui, vous le savez, j’insiste, c’est flexible !

Sécurité juridique renforcée

Comme tous les produits d’assurance-vie luxembourgeoise, le FAS bénéficie du fameux « triangle de sécurité » qui assure une protection juridique élevée des actifs des souscripteurs. Les fonds sont séparés des actifs de l’assureur et déposés auprès d’une banque dépositaire tierce et régulée.

Cette architecture de protection va bien au-delà des garanties offertes en France, où les fonds sont garantis à hauteur de 70 000 € par compagnie et par contrat. Au Luxembourg, les souscripteurs bénéficient du statut de « créancier super privilégié », ce qui signifie qu’en cas de défaillance de l’assureur, ils seront remboursés en priorité avant les autres créanciers.

Optimisation fiscale

Le FAS permet de tirer profit des avantages fiscaux offerts par l’assurance-vie luxembourgeoise. Pour les résidents français, la fiscalité applicable reste identique à celle d’un contrat français.

❌ Mais contrairement aux contrats français qui peuvent poser des difficultés en cas de changement de résidence fiscale, l’assurance-vie luxembourgeoise s’adapte automatiquement à la fiscalité du nouveau pays de résidence. Si vous et votre famille êtes des investisseurs mobiles, le FAS vous suivra.

👉 L’optimisation fiscale du FAS ne réside pas dans un avantage fiscal immédiat pour les résidents français, mais dans sa capacité d’adaptation aux évolutions de votre situation personnelle et géographique.

Flexibilité internationale

Le FAS permet d’investir à l’échelle mondiale, offrant aux souscripteurs l‘accès à des marchés et à des opportunités internationales tout en bénéficiant de la stabilité juridique et fiscale du Luxembourg. Cette dimension internationale constitue un atout majeur dans un contexte de mondialisation des marchés financiers.

À qui s’adresse le fonds d’assurance spécialisé ?

Le profil type du souscripteur de FAS correspond à un investisseur disposant d’un patrimoine financier important (je donne ci-dessous des montants) et souhaitant s’impliquer personnellement dans la gestion de ses investissements.

Bien qu’aucun montant minimum ne soit légalement exigé pour souscrire un FAS, la réalité pratique impose des seuils d’entrée élevés. La plupart des compagnies d’assurance luxembourgeoises fixent un minimum d’investissement compris entre 250 000 € et 1 000 000 €.

Ces montants s’expliquent par la complexité de mise en place et de gestion d’un FAS, qui nécessite des ressources importantes de la part de l’assureur. En deçà de ces seuils, la rentabilité du produit pour l’assureur devient insuffisante 🔻.

Le FAS s’adresse donc de facto prioritairement aux investisseurs ayant une bonne connaissance des marchés financiers et souhaitant garder la main sur leurs décisions d’investissement. Il convient particulièrement à ceux qui :

- Recherchent une diversification maximale de leur portefeuille ;

- Souhaitent accéder à des classes d’actifs non disponibles en assurance-vie française ;

- Ont des projets d’expatriation ou une dimension internationale ;

- Disposent du temps nécessaire pour suivre leurs investissements.

Le cadre réglementaire du FAS s’appuie sur la Circulaire 15/3 du Commissariat aux Assurances du Luxembourg, qui définit les limites d’investissement en fonction de la catégorie du souscripteur. Ces catégories dépendent du montant de prime versé et de la fortune mobilière déclarée. En clair, selon votre catégorie, vous pouvez accéder ou non au FAS, et ensuite accéder à une gamme d’actifs à y loger.

Cette classification influence directement l’univers d’investissement accessible : un souscripteur de catégorie A (à partir de 250 000 €) peut accéder aux fonds traditionnels et aux ETF, tandis qu’un souscripteur de catégorie C (à partir de 1 250 000 € de fortune mobilière) peut investir dans le Private Equity et l’immobilier non coté.

Comparaison avec les autres supports d’investissement

Pour mieux comprendre les spécificités du FAS, il convient de le comparer aux autres supports disponibles dans l’assurance-vie luxembourgeoise.

| FAS | FID | FIC | FEX | |

|---|---|---|---|---|

| Produit | Fonds d’Assurance Spécialisé | Fonds Interne Dédié | Fonds Interne Collectif | Fonds Externe |

| Type de gestion | Vous restez décisionnaire (libre ou conseillée) | Gestion discrétionnaire déléguée à un professionnel | Gestion collective par l’assureur | Gestion déléguée aux gérants des fonds |

| Niveau de personnalisation | Maximum (sur-mesure individuel) | Maximum (mandat personnalisé) | Limité (stratégie commune) | Aucun (fonds standardisés) |

| Ticket d’entrée | 250 000 € | 500 000 € à 1 000 000 € | 50 000 € à 250 000 € | Aucun minimum |

| Univers d’investissement | Très large (titres vifs, Private Equity, produits structurés) | Illimité selon le mandat | Diversifié mais prédéfini | Limité aux fonds présélectionnés |

| Frais de gestion | 0,8 % à 1,4 % | 1,5 % à 2,5 % + frais de mandat | 1 % à 1,8 % | 0,5 % à 1,5 % |

| Liquidité | Variable selon les actifs choisis | Variable selon la stratégie | Bonne | Excellente |

| Profil investisseur | Expérimenté et impliqué | Fortuné souhaitant déléguer | Intermédiaire | Tous profils |

| Avantages principaux | Liberté totale + diversification maximale | Gestion professionnelle sur-mesure | Équilibre coût/performance | Simplicité + accessibilité |

| Inconvénients | Nécessite expertise et temps | Frais élevés + perte de contrôle | Moins de personnalisation | Choix limité |

Points clés à retenir :

- En dessous de 250 000 € : seuls les fonds externes restent généralement accessibles ;

- Entre 250 000 € et 500 000 € : le FAS devient l’option privilégiée pour les investisseurs actifs ;

- Au-delà de 500 000 € : le choix entre FAS et FID dépend de votre souhait de délégation ;

- Le FIC représente un compromis intéressant pour accéder à une gestion professionnelle à moindre coût.

Frais et conditions d’accès du FAS Luxembourg

Le FAS vous intéresse ? Passons à la structure de frais du FAS pour conclure, afin de vous donner une vision complète. Car les frais présente des spécificités. On retrouve 4 grands types de frais.

1️⃣ Les frais de gestion : ils varient généralement entre 1 % et 1,4 % de l’encours, selon l’assureur et le montant investi. Ces frais peuvent paraître élevés comparés aux meilleures assurances-vie françaises en ligne (0,5 % à 0,6 %), mais ils se justifient par la complexité du service rendu et les possibilités d’investissement offertes.

Il faut également tenir compte de l’accès aux parts institutionnelles des fonds, qui permet souvent de compenser largement les frais de gestion du contrat par des économies sur les frais des supports sous-jacents.

2️⃣ Les frais d’entrée : certains contrats appliquent des frais d’entrée pouvant atteindre 5 % du montant investi. Ces frais, souvent négociables, peuvent être réduits voire supprimés selon le montant investi et la négociation menée avec l’assureur ou le distributeur.

3️⃣ Les frais d’arbitrage : facturés lors des modifications d’allocation entre les différents supports, oscillent généralement entre 0,5 % et 1 % des sommes arbitrées. Certains contrats appliquent un plafond forfaitaire minimum ou maximum.

4️⃣ Les frais spécifiques au FAS : en plus des frais de contrat classiques, le FAS génère des frais spécifiques liés à son fonctionnement :

- des frais de dépositaire entre 0,1 % et 0,2 % hors taxes annuels ;

- des frais de conseil éventuels variables selon la formule choisie ;

- des frais de change en cas d’investissements multi-devises.

N’hésitez pas à négocier les frais, particulièrement pour les montants importants. La concurrence entre assureurs luxembourgeois permet souvent d’obtenir des conditions préférentielles.

Le fonds d’assurance spécialisé est à ce jour l’une des solutions les plus sophistiquées et flexibles disponibles dans l’univers de l’assurance-vie européenne. Sa capacité à conjuguer sécurité juridique luxembourgeoise, diversification maximale et gestion personnalisée en fait un outil patrimonial de premier plan. Un outil accessible pour les investisseurs exigeants. Et fortunés !

Car cette sophistication a un prix : ticket d’entrée élevé, frais, implication personnelle dans la gestion qui nécessite du temps. Le FAS n’est donc pas une solution universelle, mais plutôt un outil spécialisé qui trouve sa place dans les stratégies patrimoniales les plus élaborées. Comme pour tout investissement complexe, l’accompagnement par un conseiller en gestion de patrimoine expérimenté s’avère selon moi indispensable pour optimiser l’utilisation de ce véhicule d’exception. Il faut éviter les écueils d’une gestion inappropriée lorsque l’on est en capacité d’ouvrir un FAS !

Alors si le sujet vous intéresse et que vous voulez prolonger votre quête d’information, contactez notre cabinet S’investir Conseil. Nous accompagnons des clients sur cette thématique de l’assurance-vie luxembourgeoise et nous pouvons déployer à vos côtés une architecture patrimoniale complexe.

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales