Depuis la loi Pacte de 2019, le législateur a considérablement simplifié la portabilité de l’épargne retraite. La création d’un produit unique (le PER) et la standardisation des règles de fonctionnement – et de transfert – font qu’aujourd’hui, transférer un PER vers un autre établissement ou basculer vos anciens produits d’épargne retraite (PERP, Madelin, article 83, PERCO) vers les nouveaux PER est non seulement possible, mais souvent judicieux.

Que vous cherchiez à améliorer le rendement de votre épargne, à réduire vos frais de gestion ou à accéder à une offre de supports d’investissement plus diversifiée, le transfert PER est un vrai levier d’optimisation. Je vous explique précisément comment fonctionne cette procédure, quels sont les frais applicables et pourquoi vous pourriez avoir intérêt à faire bouger votre épargne retraite.

Effectuer un transfert de PER, c’est possible

La grande nouvelle apportée par la réforme de l’épargne retraite (la fameuse loi Pacte), c’est la fluidité. Vous n’êtes plus condamné à garder votre plan d’épargne retraite chez le même gestionnaire jusqu’à la fin de vos jours. Plusieurs situations permettent aujourd’hui de transférer votre épargne 🔄, et ce, dans des conditions strictement encadrées par la réglementation.

Vous pouvez transférer les produits d’épargne retraite qui existaient avant le 1er octobre 2019 sur le PER individuel, ainsi que l’épargne accumulée sur le PER individuel sur tous les autres PER.

Concrètement 🎯, 3 grandes catégories de transfert existent.

- D’abord, le transfert des anciens produits d’épargne retraite (PERP, contrat Madelin, article 83, PERCO, Préfon, Corem, CRH) vers les nouveaux PER.

- Ensuite, le transfert d’un PER vers un autre PER, que ces plans soient de même nature ou de nature différente.

- Enfin, les transferts entre compartiments lors d’un changement de situation professionnelle, notamment lorsque vous quittez une entreprise ou rejoignez un nouvel employeur proposant son propre dispositif.

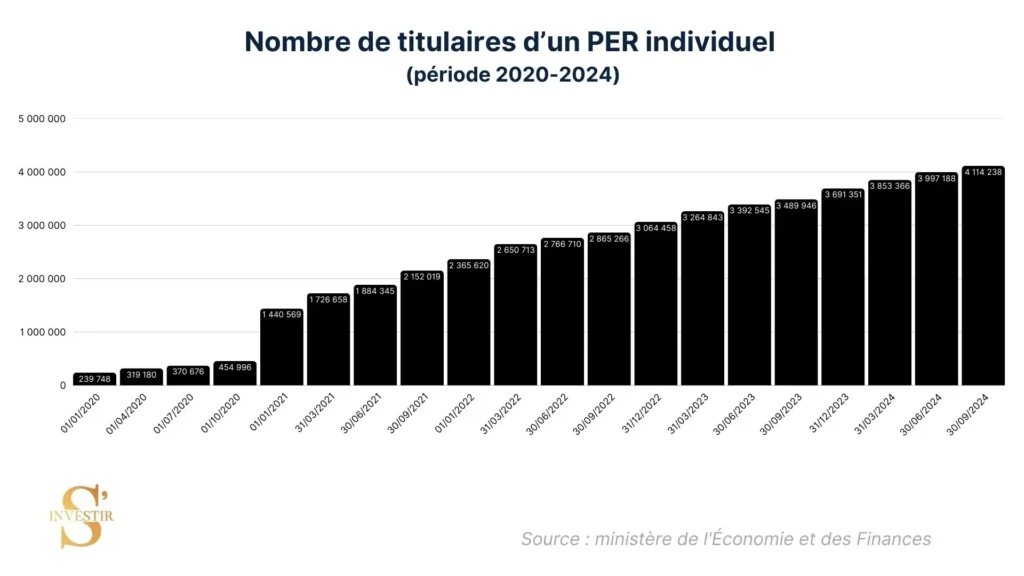

Vous le voyez, les possibilités sont nombreuses. Toute forme d’épargne retraite accumulée sur d’anciens contrats peut être transférée. Le succès du PER depuis son lancement s’explique, en partie, par cette simplicité et cette transférabilité.

Vous aviez même la possibilité, jusqu’en 2023, de basculer l’épargne accumulée sur une assurance-vie vers un PER, à des conditions fiscales avantageuses. Cela n’est plus le cas aujourd’hui ❌.

Avant d’aller plus loin, je vous propose si vous le souhaitez un bref rappel des règles concernant le PER. Voici ci-dessous le détail des 3 types de PER. Je vous donne aussi le détail des fameux « compartiments », qui sont importants à connaître pour faciliter la compréhension de cet article. Toutes ces informations sont à retrouver dans mon guide du PER.

| PER Individuel | PER Collectif | PER Catégoriel | |

| Ancien contrat | PERP / Madelin | PERCO | Article 83 |

| Fiscalité à l’entrée | Versements déductibles du revenu imposable | Versements exonérés d’impôts sur le revenu | Versements exonérés d’impôts sur le revenu |

| Fiscalité à la sortie en capital | Capital => IR Plus-values => PFU | Capital et plus-values exonérés d’IR | ❌ |

| Fiscalité à la sortie en rente | IR après abattement de 10 % + prélèvements sociaux à 17,2 % sur la quote-part des versements effectués | IR après abattement de 30 % à 70 % | IR après abattement de 10 % |

Tous les PER (individuel, collectif, obligatoire) fonctionnent de la même manière grâce à 3 compartiments internes. Ce qui change, c’est seulement les compartiments qui sont alimentés selon votre type de PER.

| Type d’apport | Compartiment 1 Individuel | Compartiment 2 Collectif | Compartiment 3 Obligatoire |

|---|---|---|---|

| Versements volontaires de l’épargnant/salarié | ✓ | ✓ | — |

| Cotisations obligatoires (employeur + salarié) | — | — | ✓ |

| Épargne salariale (intéressement, participation, abondement) | — | ✓ | ✓* |

| Compte Épargne Temps (CET) ou monétisation jours de congés (max 10j/an) | — | ✓ | ✓ |

| Transferts depuis un autre PER | ✓ | ✓ | ✓ |

| Transferts depuis anciens dispositifs (PERP, Madelin, PERCO, Article 83… jusqu’au 31/12/2022) | ✓ | ✓ | ✓ |

* L’épargne salariale versée dans le cadre d’un PER Obligatoire peut aller au compartiment 3 selon les dispositions de l’entreprise

Avant d’envisager un transfert, vérifiez l’ancienneté de votre contrat. Les frais de transfert diminuent, voire disparaissent, avec le temps. Un peu de patience peut parfois vous faire économiser plusieurs centaines d’euros.

Conseil de Matthieu – Attention aux frais liés à la durée de détention

Les types de transferts de PER

1. Transférer un ancien produit d’épargne vers un nouveau PER

Si vous détenez encore un PERP (Plan d’Épargne Retraite Populaire), un contrat Madelin destiné aux travailleurs non-salariés, un PERCO ou d’autres anciens plans d’épargne collectifs, ou encore un contrat article 83 faisant partie des anciens plans d’épargne obligatoires, rien ne vous oblige à les conserver.

Le transfert de ces anciens dispositifs vers l’une des 3 formes du PER est possible à tout moment. Vous pouvez ainsi basculer votre épargne vers un PER individuel, un PER d’entreprise collectif (PERECO) ou un PER d’entreprise obligatoire (PERO), selon votre situation professionnelle et vos objectifs.

L’intérêt principal ? Profiter des innovations apportées par la réforme. Les nouveaux PER offrent une flexibilité accrue à la sortie : vous pouvez choisir entre capital et rente viagère, voire mixer les deux. Ils permettent également des déblocages anticipés pour l’achat de votre résidence principale, une option inexistante dans la plupart des anciens contrats ✅. En outre, les versements volontaires ne sont plus soumis à des montants minimums annuels, comme c’était le cas avec le contrat Madelin. Je récapitule un peu plus loin dans cet article les arguments qui, selon moi, peuvent vous amener à utiliser le transfert PER.

Lors du transfert, votre épargne sera affectée dans l’un des 3 compartiments du nouveau PER selon son origine :

- Le compartiment 1 accueille les versements individuels facultatifs (provenant d’un PERP ou d’un Madelin par exemple) ;

- Le compartiment 2 reçoit l’épargne salariale (issue d’un PERCO) ;

- Le compartiment 3 est destiné aux cotisations obligatoires (provenant d’un article 83).

👉 Sachez que vous restez entièrement maître de la décision concernant le transfert de votre ancien dispositif d’épargne retraite. La loi ne vous impose ni obligation de transfert, ni échéance à respecter. Je l’ai déjà écrit, et je vais le répéter encore, les évolutions de la loi apportent de la flexibilité. Vous pouvez garder vos anciens contrats, ou choisir le moment le plus opportun pour vous pour un transfert.

2. Transférer un PER vers un autre PER

Si vous disposez déjà d’un nouveau PER mais que vous n’êtes pas satisfait de votre gestionnaire actuel, des performances, ou de tout autre élément, rassurez-vous, le transfert PER vers une autre banque ou un autre assureur est parfaitement autorisé. C’est une mobilité entre PER de même génération.

Plusieurs configurations existent. Vous pouvez transférer un PER individuel vers un autre PER individuel, opération utile lorsque vous trouvez un contrat offrant de meilleures conditions tarifaires ou un catalogue d’investissement plus étoffé. Le transfert PERCO vers PER individuel est également possible si vous quittez votre entreprise ou si vous souhaitez centraliser votre épargne retraite.

En transférant un PER d’entreprise vers un PER individuel, vous pouvez aussi y verser :

- les sommes issues d’un compte épargne temps (CET) affectées à votre PER d’entreprise ;

- les versements obligatoires effectués sur un PER d’entreprise obligatoire.

⚠️ Un point de vigilance : si vous restez dans votre entreprise et souhaitez transférer votre PERECO, sachez que cette opération n’est possible que tous les 3 ans. Cette restriction vise à maintenir une certaine stabilité dans la gestion de l’épargne collective. En revanche, si vous changez d'employeur, le transfert devient immédiatement possible vers le PER de votre nouvelle entreprise ou vers un PER individuel.

Le transfert de PER collectif vers PER individuel présente un avantage : vous pouvez regrouper tous vos placements d’épargne retraite en un seul endroit. Cette centralisation simplifie considérablement le suivi de votre patrimoine et facilite les arbitrages entre supports d’investissement. Mais cela peut nuire à la diversification, en vous coupant d’une enveloppe. Le choix doit s’apprécier au cas par cas.

Conseil de Matthieu – Mieux organiser son épargne retraite

Le cas particulier du transfert Madelin vers PER

Si vous êtes travailleur non-salarié (TNS) et que vous détenez un contrat Madelin, un transfert 🔄 vers un nouveau PER peut vous intéresser pour plusieurs raisons.

Premièrement, le PER conserve l’avantage fiscal majeur du contrat Madelin. Les plafonds de déduction restent significativement plus élevés que pour les salariés. En 2025, un TNS peut déduire jusqu’à 87 135 € de versements, contre environ 37 094 € pour un salarié (dans la limite de 10 % des revenus professionnels plafonnés à 8 fois le PASS).

Deuxième avantage, la disparition des contraintes de versements. Le contrat Madelin imposait des versements réguliers minimum, avec une variation maximum de 1 à 10 entre la cotisation la plus faible et la plus élevée 💶. Cette rigidité pouvait s’avérer problématique, notamment en cas de baisse d’activité. Le PER offre une liberté totale : vous pouvez moduler vos versements comme vous le souhaitez, voire les suspendre temporairement.

Enfin, le PER apporte des options de sortie plus flexibles. Alors que le contrat Madelin imposait une sortie en rente viagère, le PER permet de récupérer son épargne sous forme de capital, de rente, ou d’un mix des 2 ✅.

Les droits acquis sur votre Compte Personnel de Formation (CPF) ne peuvent pas être transférés vers un Plan Épargne Retraite (PER), ces 2 dispositifs ayant des finalités distinctes. En revanche, si votre entreprise dispose d’un Compte Épargne Temps (CET), vous pouvez convertir vos droits CET en épargne retraite en les versant dans le compartiment 2 de votre PER d’entreprise. En l’absence de CET, vous conservez la possibilité de monétiser jusqu’à 10 jours de congés non pris par an pour les verser sur votre PER d’entreprise. Dans les 2 cas, ces versements bénéficient d’avantages fiscaux et sont traités comme de l’épargne salariale au sein de votre PER.

Conseil de Matthieu – Le CPF ne peut pas être transféré vers un PER

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales

Les frais lors d’un transfert de PER

Parlons argent, car c’est souvent là que le bât blesse. Les frais de transfert PER 🪙 sont strictement encadrés par la loi, mais ils peuvent néanmoins représenter une somme significative si votre contrat est récent.

Les frais de transfert sortant pour un PER

Pour un transfert entre 2 PER nouvelle génération, la règle est claire et fixée par la réglementation. Si votre PER a moins de 5 ans, les frais de transfert sont plafonnés à 1 % de l’épargne accumulée. Au-delà de 5 années de détention, le transfert devient totalement gratuit. Ce délai de 5 ans commence à courir à compter de la date du premier versement sur le plan.

Pour donner un ordre d’idée concret : si vous avez accumulé 50 000 € sur votre PER et que vous le transférez après 3 ans, votre assureur pourra vous facturer jusqu’à 500 € de frais. Ce montant peut peser dans la balance, d’où l’importance de bien calculer le gain potentiel d’un transfert avant de vous lancer.

Les frais pour les anciens contrats

Les anciens produits d’épargne retraite obéissent à une règle différente. Le délai de gratuité est plus long : 10 ans au lieu de 5. Si vous transférez votre PERP, votre contrat Madelin, votre PERCO ou votre article 83 avant ce délai de 10 ans, les frais de transfert peuvent atteindre 5 % de l’encours, soit un plafond nettement plus élevé que pour les nouveaux PER.

👉 Cette différence tarifaire s’explique par la volonté des assureurs de préserver leurs marges sur des contrats qu’ils ont commercialisés dans un cadre réglementaire ancien, moins favorable à la mobilité. Néanmoins, la loi les empêche d’aller au-delà de ces 5 %.

Ne vous laissez pas impressionner par les frais de transfert. Faites le calcul : si votre nouveau contrat présente des frais de gestion annuels inférieurs de 0,5 point à votre contrat actuel, les économies réalisées compenseront rapidement les frais de transfert, surtout si vous avez encore 20 ou 30 ans devant vous avant la retraite.

Conseil de Matthieu – Intégrez les frais dans le calcul de rentabilité global

Au-delà des frais de transfert stricto sensu, d’autres prélèvements peuvent s’appliquer. Certains gestionnaires facturent les frais de gestion de l’année en cours au prorata des mois écoulés avant le transfert effectif. C’est normal et logique, vous avez bénéficié du service pendant cette période.

En revanche, soyez attentif aux frais de versement 🪙 (aussi appelés frais d’entrée) que pourrait vous facturer votre nouvel assureur à la réception des fonds. Les meilleurs PER du marché n’appliquent aucun frais sur les versements, un avantage compétitif majeur. Vérifiez ce point avant de signer.

Bonne nouvelle fiscale : aucune imposition ne s’applique lors d’un transfert de PER. Ni l’impôt sur le revenu, ni les prélèvements sociaux ne sont dus. Votre épargne change simplement de contenant, sans être considérée comme un retrait.

Les raisons d’effectuer un transfert de PER

Pourquoi se lancer dans la démarche de transfert ? Plusieurs motivations peuvent vous pousser à transférer votre plan d’épargne retraite.

1. Améliorer le rendement de votre épargne retraite ➕

La performance, c’est un motif de transfert logique. Tous les PER ne se valent pas, et vous pouvez user du transfert pour réorienter votre placement si la performance n’est pas au rendez-vous après plusieurs mois ou plusieurs années.

Certains PER proposent des fonds euros performants affichant des rendements supérieurs à 3 %, quand d’autres plafonnent à 2 % ou moins. Sur un horizon de 20 ou 30 ans, cet écart de performance se creusera de manière exponentielle grâce au mécanisme des intérêts composés.

2. Accéder à une plus grande variété de supports 🌐

La qualité du catalogue de produits d’investissement, c’est un critère que vous devez évaluer en ouvrant un PER. Si vous avez mal évalué ce point, ou si cette palette se réduit, vous pouvez changer. Certains PER proposent uniquement un fonds euros et quelques fonds classiques aux frais élevés. D’autres offrent un univers d’investissement considérablement plus vaste, comprenant des ETF (trackers), des SCPI (pierre-papier), du Private Equity, des obligations d’entreprises ou d’États, voire des actions en direct.

Une plus grande variété peut vous permettre d’adapter finement votre allocation d’actifs selon votre profil de risque, votre horizon de placement… et aussi vos convictions. Avoir plus de choix, cela vous donne aussi la possibilité d’ajuster votre stratégie au fil du temps. Plus vous êtes jeune, plus vous pouvez vous permettre de prendre des risques en privilégiant les actions ou les ETF dynamiques. À l’approche de la retraite, vous réorienterez progressivement votre épargne vers des supports moins volatils comme les fonds euros ou les obligations. Encore faut-il avoir cette liberté et cette richesse parmi les supports.

Les contrats les plus compétitifs du marché donnent accès à plusieurs centaines, voire plus d’un millier d’unités de compte. Cette offre peut sembler intimidante, mais elle constitue un atout majeur pour qui sait en tirer parti. C’est un critère que je valorise dans mon comparatif complet.

3. Réduire les frais ➖

Année après année, les frais de gestion viennent grignoter votre capital et vos plus-values, que les marchés soient haussiers ou baissiers. Sur une longue période, leur impact est considérable.

Les meilleurs PER en ligne pratiquent des frais de gestion sur unités de compte compris entre 0,5 % et 0,6 % par an, soit 2 à 3 fois moins que les contrats proposés par les réseaux bancaires traditionnels. Cette économie structurelle justifie parfois amplement à elle seule un transfert.

4. Mieux anticiper la sortie 🪂

Les modalités de sortie sont aussi à connaître, et peuvent vous amener à considérer un transfert. Certains anciens contrats, notamment les PERP et les PER d’entreprise obligatoires, imposent une sortie en rente viagère. Or, cette option ne correspond pas nécessairement à vos besoins ou à votre situation familiale.

Le PER individuel moderne vous laisse le choix : capital, rente, ou une combinaison des deux. Cette souplesse vous permet d’adapter votre stratégie de retrait à votre réalité ✅. Besoin d’un capital pour financer des travaux dans votre résidence principale à 65 ans ? Aucun problème. Préférence pour des retraits fractionnés étalés sur 10 ans afin de contrôler la fiscalité ? C’est possible aussi. Envie de sécuriser une partie de vos revenus via une rente tout en conservant un capital disponible ? Le PER vous l’autorise.

En outre, les nouveaux PER offrent davantage de cas de déblocage anticipé, notamment pour l’acquisition de la résidence principale, un motif qui n’existait pas dans les anciens dispositifs.

À titre personnel, en tant que conseiller en gestion de patrimoine, je constate régulièrement que mes clients sous-estiment l’importance de la qualité de leur interlocuteur. Un bon gestionnaire de PER doit proposer une interface ergonomique, un service client réactif et une documentation claire. Si votre assureur actuel brille par son absence de réponse à vos sollicitations, c’est une excellente raison de transférer votre épargne ailleurs.

Conseil de Matthieu – Le suivi personnel, un élément à ne pas négliger

Comment procéder concrètement au transfert de votre PER ?

La procédure de transfert PER a été simplifiée. Voici les étapes à respecter.

1️⃣ Première étape : comparer les offres et sélectionner votre nouveau gestionnaire. Analysez attentivement les frais de gestion, la performance des fonds euros, la richesse du catalogue d’unités de compte et la qualité du service client. Bref, tous les critères que nous venons de balayer. Utilisez des comparatifs indépendants pour vous faire une idée objective du marché. Je vous propose d’ailleurs un tableau ultra-complet que vous pouvez télécharger ci-dessous.

2️⃣ Deuxième étape : ouvrir votre nouveau PER. Vous devez souscrire le nouveau contrat avant de demander le transfert de l’ancien. Cette ouverture ne prend généralement que quelques minutes en ligne.

3️⃣ Troisième étape : demander le transfert à votre gestionnaire actuel. Vous devez formuler cette demande par écrit, idéalement par lettre recommandée avec accusé de réception. Certains assureurs imposent l’utilisation d’un formulaire spécifique. N’hésitez pas à vous renseigner sur leurs modalités avant d’entamer la procédure.

Dans votre courrier, précisez votre identité complète, le numéro de votre contrat actuel, ainsi que les coordonnées du nouveau gestionnaire et le numéro du nouveau contrat PER. Joignez un RIB si nécessaire et tout justificatif d’identité demandé.

4️⃣ Quatrième étape : réception de la valorisation. À compter de la réception de votre demande, votre gestionnaire dispose de 3 mois maximum pour vous communiquer la valeur de transfert de votre contrat, frais de transfert déduits. Il doit aussi vous indiquer précisément le montant des frais qu’il compte vous facturer.

5️⃣ Cinquième étape : délai de renonciation. Une fois ces informations reçues, vous disposez d’un mois pour renoncer à l’opération si vous estimez les frais trop élevés ou si vous changez d’avis. Passé ce délai sans réponse de votre part, le transfert sera effectué.

6️⃣ Sixième étape : transfert effectif des fonds. Après l’expiration du délai de renonciation, votre ancien gestionnaire a un mois supplémentaire pour transférer l’épargne vers votre nouveau PER.

Au total, la procédure peut prendre jusqu’à 5 mois dans le pire des cas, même si en pratique, elle est souvent plus rapide. Certains courtiers en ligne proposent même une procédure simplifiée où ils prennent en charge l’ensemble des démarches administratives à votre place. Vous n’avez alors qu’à signer un mandat de transfert, et ils s’occupent du reste.

Si votre ancien gestionnaire dépasse les délais légaux, vous pouvez saisir le Médiateur de l’Autorité des marchés financiers (AMF). Cette instance indépendante peut intervenir pour débloquer la situation et faire respecter vos droits.

Conseil de Matthieu – Les délais de transfert s’allongent ?

Transférer et choisir un nouveau contrat PER, c’est l’occasion de se poser la question de l’accompagnement dans vos décisions d’investissement. Disposer d’un excellent contrat avec des centaines d’unités de compte ne suffit pas si vous ne savez pas comment les utiliser efficacement.

C’est précisément là qu’intervient S’investir Conseil, notre service d’accompagnement patrimonial. Notre approche repose sur la conviction qu’une gestion réfléchie de votre PER (et de l’ensemble de vos placements) peut faire une différence considérable sur votre capital final. Nous vous aidons à construire une allocation d’actifs adaptée à votre profil, à votre âge, à votre situation fiscale et à vos objectifs de retraite.

Nous privilégions une sélection rigoureuse de supports peu chargés en frais, principalement des ETF pour la partie actions, des SCPI de qualité pour le volet immobilier, et des fonds obligataires ou des fonds euros performants pour sécuriser progressivement votre capital à l’approche de la retraite. Cette diversification maîtrisée vise à optimiser le couple rendement-risque sur la durée.

En conclusion, transférer votre PER vers un contrat compétitif est, je le crois, une première étape essentielle. Mais l’accompagner d’une stratégie d’investissement cohérente va démultiplier les bénéfices. Alors, échangeons pour vous aider à doper la puissance de votre PER.

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales