« L’État peut-il prendre notre épargne ? » C’est une question que j’entends tout le temps. Elle inquiète, elle circule sur les réseaux… et elle fait peur 😬.

Alors, mettons les choses à plat. Dans cet article, je vous propose de démêler le vrai du faux :

- ce que dit réellement la loi ;

- ce que l’État peut faire… ou ne peut pas faire ;

- et les vrais dangers qui pèsent sur votre épargne (ce ne sont pas ceux que vous croyez).

On va aussi voir comment protéger votre argent avec des actions simples et concrètes.

L’État peut-il prendre notre épargne ? Ce que dit vraiment la loi

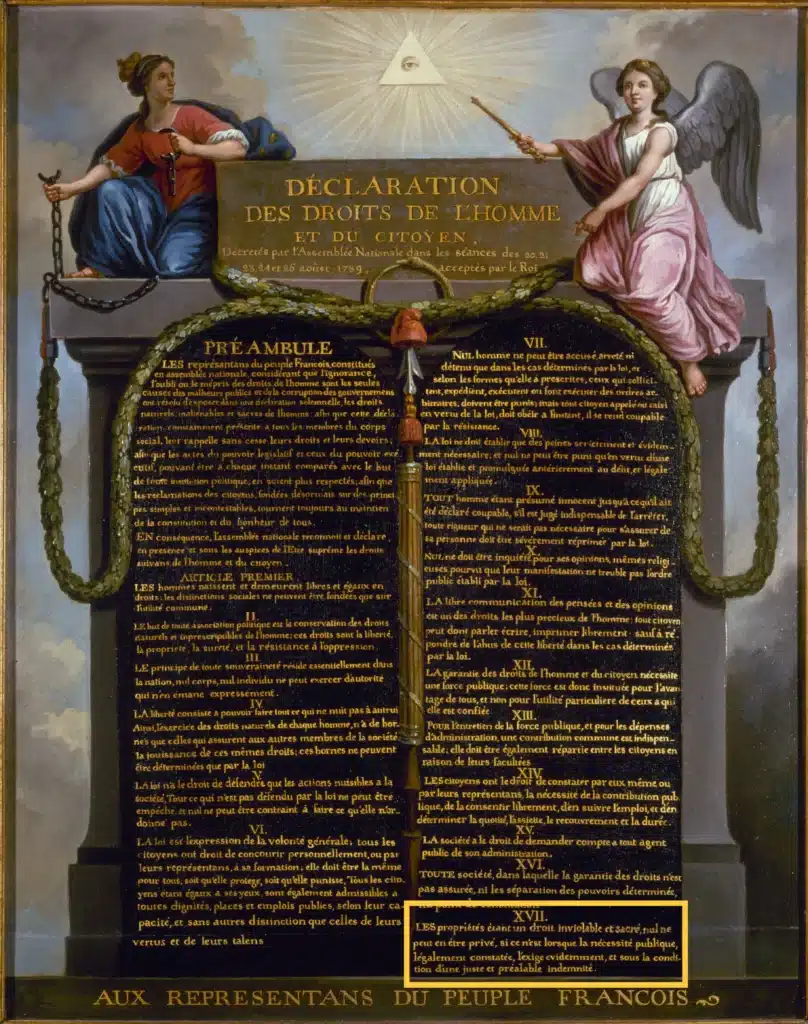

Commençons par l’essentiel : vos économies sont votre propriété privée, et ce droit est protégé au plus haut niveau.

Le droit de propriété : un bouclier constitutionnel

L’article 17 de la Déclaration des droits de l’homme et du citoyen est très clair :

« Nul ne peut être privé de sa propriété, sauf nécessité publique, et sous condition d’une juste et préalable indemnité. »

Autrement dit : l’État ne peut pas piocher dans vos comptes du jour au lendemain 🔒.

Le Code civil (art. 544) dit la même chose. Des spécialistes comme Jérôme Lasserre Capdeville confirment d’ailleurs que c’est « juridiquement impossible ».

La Fédération bancaire française tient exactement le même discours :

« À aucun moment l’État ne peut venir ponctionner une somme d’argent sur les comptes épargne des Français. »

La Fédération bancaire française détient le même discours :

« À aucun moment l’État ne peut venir ponctionner une somme d’argent sur les comptes épargne des Français. Il ne pourrait pas non plus sur les comptes courants ».

Voilà. Les faits. Pas des rumeurs.

Ce que l’État peut faire, en revanche…

➡️ Augmenter les impôts.

C’est légal. Débattu. Voté. Et ça n’a rien à voir avec une ponction sauvage sur vos comptes. Ça peut passer par :

- faire davantage contribuer les actifs ;

- raboter le chômage ;

- raboter les retraites ;

- cibler une taxation accrue des plus riches.

➡️ Prélever une dette si vous devez de l’argent (ex : impôts impayés, amendes).

Dans ce cas, l’administration peut utiliser un ATD (Avis Tiers Détenteur). Mais encore une fois, ce n’est pas une réquisition généralisée.

Les mesures exceptionnelles : loi Sapin 2 et garantie des dépôts

Il existe malgré tout des mécanismes exceptionnels, prévus pour protéger le système financier en cas de crise majeure.

La loi Sapin 2 : blocage temporaire, pas confiscation

Oui, la loi Sapin 2 permet de bloquer temporairement les retraits sur assurance-vie en cas de risque systémique.

Mais attention 🛑 : Bloquer ≠ Prendre.

L’objectif est d’éviter un bank run, une panique où tout le monde retire son argent en même temps. Un gel temporaire peut durer maximum 6 mois (3 mois renouvelables une fois).

C’est un mécanisme de protection visant à protéger les assureurs, mais aussi l’ensemble des épargnants.

Et surtout :

- vos fonds restent à vous ;

- ils sont récupérables une fois la crise passée ;

- cette mesure n’a jamais été utilisée, même pendant le Covid.

À ce stade, vous vous dites peut-être « oui, mais mon épargne est quand même en danger si une banque fait faillite ». Que fera la banque avec mon argent ? Alors, regardons ensemble ce qui se passerait dans une telle situation.

Que se passe-t-il si une banque fait faillite ?

➡️ Là encore, il existe un filet de sécurité : le Fonds de Garantie des Dépôts et de Résolution (FGDR). Il couvre vos dépôts jusqu’à 100 000 € par personne et par banque.

Cette garantie couvre :

- comptes courants ;

- livrets bancaires ;

- PEL, CEL ;

- espèces sur comptes-titres ;

- le compte espèces sur PEA.

Et les livrets réglementés (Livret A, LDDS, LEP) sont eux… garantis par l’État.

🍒 Cerise sur le gâteau : le remboursement intervient sous 7 jours ouvrables.

Ce qui se passe si l’assureur fait faillite

Pour l’assurance-vie, le PER assurantiel ou contrats de capitalisation, c’est différent :

➡️ garantie via le FGAP : 70 000 € par assureur.

Donc, diversifier ses assureurs = multiplier ses protections 🔐.

Le vrai danger pour votre argent (et ce n’est pas l’État)

On l’a vu : juridiquement, votre épargne est protégée. L’État ne peut pas venir se servir librement dans vos comptes, même si la question « L’État peut-il prendre notre argent ? » revient sans cesse dans l’actualité et sur les réseaux.

En réalité, le vrai danger pour votre argent est beaucoup plus discret.

Il ne fait pas la une des journaux.

Il ne prend pas la forme d’un décret spectaculaire.

Ce danger, vous le croisez tous les jours sans forcément le voir :

- c’est la hausse des prix ;

- la fiscalité qui pèse sur vos revenus et vos placements ;

- et les faibles rendements des supports où vous laissez dormir votre épargne.

Ajoutez à ça l’explosion des arnaques financières et des fausses promesses, et vous avez le cocktail parfait pour une épargne qui se fait grignoter année après année 😐.

Voyons ces menaces une par une.

Menace n° 1 : l’inflation, ce voleur silencieux

L’inflation, c’est la hausse générale des prix. Concrètement, ce n’est pas votre solde bancaire qui baisse. C’est ce que vous pouvez acheter avec qui diminue. Vous gardez l’impression d’avoir « autant d’argent qu’avant ». Mais en réalité, votre pouvoir d’achat recule.

Prenons un exemple simple :

- Vous avez 100 000 € sur un compte qui ne rapporte quasiment rien.

- Si l’inflation monte à 10 %, c’est comme si 10 000 € de pouvoir d’achat disparaissaient en un an.

Votre banque affichera toujours 100 000 €.

Mais vous ne pourrez plus acheter la même chose avec.

Même avec une inflation « modérée » de 2 %, l’effet est redoutable sur la durée :

- 10 000 € aujourd’hui ne vaudront plus que 8 200 € en pouvoir d’achat dans 10 ans.

C’est pour ça que laisser trop d’épargne sur des comptes non rémunérés est une mauvaise idée.

Vous avez l’impression de protéger votre argent…

En réalité, vous acceptez qu’une partie de sa valeur s’évapore, lentement mais sûrement.

Menace n° 2 : la fiscalité, une ponction indirecte sur votre épargne

La fiscalité n’est pas une réquisition brutale de l’État.

L’État ne vient pas « prendre votre argent » directement sur vos comptes.

En revanche, il peut :

- taxer vos revenus ;

- taxer vos intérêts ;

- taxer vos dividendes ;

- taxer vos plus-values.

Résultat : à chaque étape, une partie de ce que vous gagnez est prélevée. Ce n’est pas spectaculaire, mais c’est structurel. C’est ce qui fait de la fiscalité une forme de ponction indirecte sur votre épargne. Si vous ne faites rien pour l’optimiser, vous laissez chaque année une partie de vos efforts filer vers le fisc.

La bonne nouvelle, c’est qu’il existe des solutions concrètes :

- utiliser des enveloppes comme l’assurance-vie, le PEA, le PER ;

- arbitrer entre revenus immédiatement imposés et plus-values à long terme ;

- adopter une stratégie patrimoniale qui tient compte de votre tranche marginale d’imposition.

Autrement dit : non, l’État ne peut pas venir saisir votre épargne comme il veut.

Mais oui, il peut lourdement impacter ce qu’il vous reste in fine, si vous ne gérez pas intelligemment la fiscalité de vos placements.

Menace n° 3 : les faibles rendements, ou l’illusion de la sécurité

La troisième menace, c’est le rendement trop faible de certains supports. C’est le fameux « je préfère que mon argent soit en sécurité sur mon livret » 😅.

Le problème, ce n’est pas la sécurité en soi. C’est la combinaison sécurité + inflation + temps.

Prenons à nouveau un exemple concret avec un placement très populaire : le Livret A.

- En 2017, vous placez 10 000 € sur votre Livret A.

- Aujourd’hui, votre livret affiche environ 11 000 €.

Et là, vous vous dites : « C’est bien, j’ai gagné de l’argent. »

Mais en réalité :

➡️ En euros constants, c’est-à-dire en pouvoir d’achat réel, ces 11 000 € ne valent plus que 9 300 € environ. L’inflation est passée par là.

Et si, au lieu de laisser ces 10 000 € dormir sur un livret, vous les aviez investis sur un support rapportant 7 % par an sur la même période, vous auriez aujourd’hui près de 18 000 €. La différence n’est pas marginale. Elle est massive.

C’est ça, le coût de l’inaction :

- une perte de pouvoir d’achat d’un côté ;

- un énorme manque à gagner de l’autre.

Laisser son argent dormir sur des supports au rendement trop faible, ce n’est pas « ne rien faire ». C’est en réalité accepter de perdre chaque année une partie de son capital.

Bonus : et n’oublions pas les arnaques, l’autre vraie menace pour votre épargne

Dernier danger, et pas des moindres : les arnaques financières.

Elles ont explosé ces dernières années, souvent sous des formes très séduisantes :

- promesses de rendements garantis à 15 % ou 20 % ;

- placements soi-disant « sans risques » ;

- opportunités « réservées à quelques privilégiés » ;

- influenceurs ou « gourous » qui se filment depuis Dubaï avec des voitures de luxe en arrière-plan.

Le schéma est souvent le même :

- On joue sur la peur (inflation, crise, État qui « va prendre votre argent »).

- On promet une solution miracle, rapide et simple.

- On pousse à investir vite, sans prendre le temps de comprendre.

Résultat :

Ce qui devait « protéger » votre argent le fait disparaître.

Et dans la plupart des cas, il est très difficile — voire impossible — de récupérer les fonds.

C’est pour ça que l’éducation financière et la vigilance sont essentielles :

- vérifier les agréments ;

- se méfier des promesses trop belles ;

- prendre conseil auprès de professionnels sérieux ;

- ne jamais investir dans quelque chose que vous ne comprenez pas.

Les 6 principes simples pour vraiment protéger votre argent

Passons maintenant à l’action. Parce que comprendre le cadre légal, c’est bien.

Mais protéger concrètement votre épargne, c’est mieux 🔐.

Voici les 6 principes essentiels pour sécuriser votre argent, éviter l’érosion financière et construire une stratégie patrimoniale solide, quels que soient vos revenus ou votre niveau d’expérience.

1. Utiliser les bonnes enveloppes fiscales

L’un des leviers les plus puissants pour protéger votre argent, c’est de maîtriser la fiscalité. Pourquoi ? Parce que chaque euro économisé en impôts est un euro qui peut continuer à fructifier pour vous, pas pour l’État.

Les grandes enveloppes fiscales à connaître sont :

- le PEA, idéal pour investir en actions ou ETF avec une fiscalité ultra légère après 5 ans ;

- le PER, qui permet de réduire immédiatement votre impôt sur le revenu, tout en préparant votre retraite ;

- l’assurance-vie, souple, polyvalente, adaptée pour investir à moyen et long terme, et surtout très avantageuse après 8 ans.

👉 Ces dispositifs ont un point commun : ils permettent de réduire, différer ou annuler l’impôt.

Et lorsqu’on sait que l’inflation et la fiscalité sont les deux ennemis majeurs de l’épargne, utiliser les bonnes enveloppes fiscales devient une stratégie incontournable. À long terme, cela peut représenter des milliers d’euros préservés, qui continuent de travailler pour votre patrimoine.

2. Répartir votre épargne entre plusieurs banques et assureurs

C’est l’un des conseils les plus simples… et des plus oubliés.

Chaque banque bénéficie de la garantie du FGDR, qui protège vos dépôts jusqu’à 100 000 € par personne et par banque. Chaque assureur bénéficie, lui, de la garantie du FGAP, qui couvre 70 000 € par assureur pour vos contrats d’assurance-vie, PER ou capitalisation.

Ce que beaucoup ignorent, c’est que ces garanties se cumulent.

Prenons un exemple :

Si vous déposez 300 000 € dans une seule banque, seule une partie sera protégée.

Mais si vous répartissez ces 300 000 € sur trois établissements différents, vous bénéficiez de 3 garanties de 100 000 €.

Même logique pour vos assurances-vie : diversifier entre plusieurs assureurs, c’est multiplier les filets de sécurité.

En clair :

➡️ Votre argent ne dort pas dans un seul panier.

➡️ Vous réduisez drastiquement le risque de perte en cas de faillite.

➡️ Vous appliquez une vraie stratégie patrimoniale, simple mais efficace.

3. Monter en compétence

La meilleure protection de votre épargne, ce n’est pas un produit financier.

C’est votre niveau de connaissance 📚.

Comprendre l’inflation, les rendements réels, les avantages fiscaux, les risques d’investissement, les frais… Ce sont ces connaissances qui font la différence entre :

- un épargnant qui laisse son argent dormir et qui s’appauvrit ;

- et un investisseur qui fait travailler son capital intelligemment, en maîtrisant les risques.

La bonne nouvelle ? On n’a pas besoin d’être expert pour bien gérer son argent. Quelques notions simples suffisent pour éviter les erreurs les plus courantes, celles qui coûtent cher :

- épargne laissée sur un compte courant ;

- placements mal diversifiés ;

- produits vendus par des réseaux bancaires sans pédagogie ;

- arnaques financières ;

- frais trop élevés…

Monter en compétence, c’est aussi apprendre à reconnaître les fausses promesses ou les discours anxiogènes. C’est une forme d’assurance anti-arnaques et anti-mauvaises décisions.

4. Investir pour devenir propriétaire de ses actifs

Beaucoup l’ignorent, mais l’argent que vous laissez sur votre compte bancaire… ne vous appartient pas directement. Juridiquement, il entre dans le bilan de la banque. Vous n’avez qu’une créance.

En revanche, lorsque vous investissez dans :

- des actions ;

- des ETF ;

- de l’immobilier ;

- du private equity ;

- ou d’autres actifs financiers.

… vous devenez propriétaire de vos titres.

Ces actifs ne font pas partie du bilan de la banque. Ils vous appartiennent, quoi qu’il arrive.

C’est un principe fondamental de la protection patrimoniale :

👉 devenir propriétaire de ses actifs = reprendre le contrôle de son argent.

C’est aussi pour cela qu’investir, même progressivement, même avec de petites sommes, est un des meilleurs moyens de sécuriser son épargne sur le long terme.

5. Pour les patrimoines > 250 000 € : envisager l’assurance-vie luxembourgeoise

L’assurance-vie luxembourgeoise, c’est un outil souvent méconnu… et pourtant exceptionnel pour les patrimoines élevés. Pourquoi ? Parce qu’elle offre un niveau de sécurité unique en Europe grâce à deux mécanismes clés.

Elle n’est pas soumise à la loi Sapin 2

Même en cas de crise financière majeure, vos retraits ne peuvent pas être bloqués par l’État français. Un vrai atout pour ceux qui veulent garder la main sur leur patrimoine.

Le « Triangle de sécurité » luxembourgeois

Vos actifs sont déposés dans une banque dépositaire indépendante, contrôlée directement par le régulateur luxembourgeois. L’assureur ne peut pas toucher à ces fonds.

Le « Super privilège »

En cas de faillite, vous êtes remboursé en priorité absolue. Avant les créanciers. Avant les banques. Avant tout le monde.

C’est ce qui fait de l’assurance-vie luxembourgeoise une solution premium pour les patrimoines importants :

➡️ la sécurité la plus élevée en Europe ;

➡️ les mêmes avantages fiscaux que l’assurance-vie française ;

➡️ une protection incomparable du capital.

6. Garder la tête froide

On l’a dit : l’État ne peut pas réquisitionner votre épargne. C’est juridiquement impossible. Le vrai danger n’est donc pas une ponction sauvage du gouvernement. Ce n’est pas non plus un scénario catastrophe « à la chypriote ». L’objectif n’est pas de paniquer, mais d’agir intelligemment. Garder son sang-froid, c’est déjà protéger une partie de son argent.

En bref, la réponse est simple : non, l’État ne peut pas prendre votre épargne. Votre argent est juridiquement protégé. Le vrai danger, c’est plutôt :

- l’inflation ;

- la fiscalité ;

- les mauvais produits ;

- les décisions prises sous la peur ;

- et l’inaction.

La meilleure protection, c’est d’agir intelligemment et de faire travailler votre capital. Pour aller plus loin, je vous offre une formation gratuite pour apprendre à investir en Bourse et commencer à faire fructifier votre argent dès aujourd’hui.