L’assurance vie est l’enveloppe fiscale préférée des Français. Elle propose des fonds euros pour sécuriser l’investissement, et des unités de compte (UC, comme les actions) si on accepte de prendre plus de risques. Son fonctionnement est souple, et elle est fiscalement avantageuse. Est-ce suffisant pour signer le 1er contrat proposé ? Non, car de fortes disparités séparent les mauvaises assurances vie des meilleures. Alors, quelles sont les pires assurance vie 👎 ? Explications.

Quelles sont les pires assurances vie et leurs caractéristiques ?

Si vous avez bien choisi votre contrat d’assurance vie ou les vôtres, bravo ! Si ce n’est pas le cas, vous vous dîtes peut-être que quelques pourcents d’écart ici et là ne changent rien. Ouvrir un contrat demande un effort et du temps. Devoir se repencher sur le problème n’est pas motivant.

Pourtant, dans cet article, nous allons voir que de petites différences sur le papier influent réellement sur la performance livrée au client. Le but est donc d’identifier clairement si un ou plusieurs de vos contrats sont concernés, et méritent d’être remis en question.

Les contrats proposés par les banques classiques (avec agences) sont souvent les moins compétitifs. Les arguments avancés comme : « votre argent n’est pas bloqué », ou « bénéficiez d’avantages fiscaux après 8 ans » font partie d’un socle commun à tous les contrats. C’est la loi qui l’impose. Les divergences se manifestent notamment au niveau des différentes couches de frais, ainsi que par la diversité d’investissements proposés 😐. C’est pourquoi vous devez vraiment comparer attentivement les offres afin de trouver le meilleur contrat d’assurance vie.

Quels sont les frais des pires assurances vie ?

Les frais ponctuels

💸 La principale caractéristique d’un mauvais contrat réside dans les frais facturés par ce dernier. Il en existe 2 types, impactant différemment la performance :

- les frais ponctuels ;

- les frais récurrents.

Les frais ponctuels sont appliqués quand l’épargnant mène des opérations sur son contrat, à savoir :

- versement d’argent ;

- arbitrage (modification de l’allocation) ;

- rachat (sortie de tout ou partie du capital) ;

Hors de ces opérations, les frais ponctuels ne sont pas facturés. Ils ne s’appliquent qu’aux montants concernés par l’opération, et non sur la totalité de l’encours du contrat. Illustrations avec des exemples concrets. Les 3 types de frais énoncés ici ne sont pas forcément tous appliqués par les assureurs.

Frais d’entrée

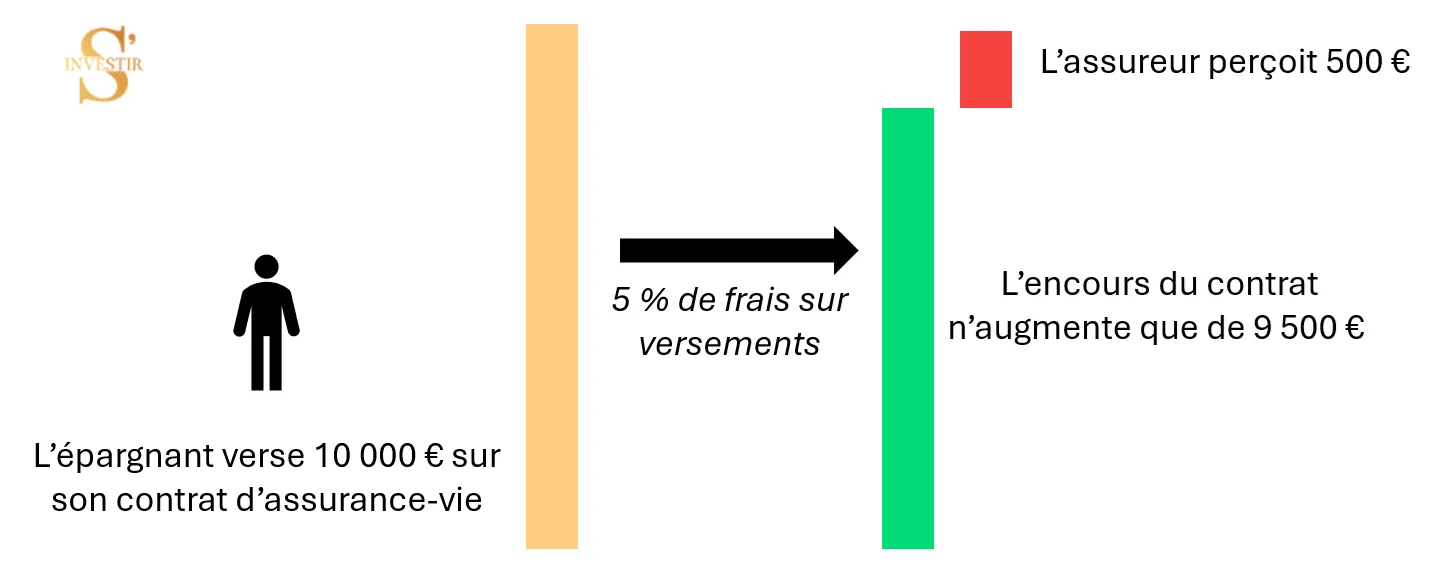

💰 Voici l’impact de frais sur versements de 5 % (maximum autorisé), qui peuvent paraitre anodins à certains investisseurs débutants :

Ainsi, chaque versement se voit amputer de 5 % de sa valeur. Ce qui dégrade automatiquement la performance comparée à un contrat dépourvu de tels frais. Dans l’exemple ci-dessus, seuls 9 500 € atteignent le contrat, au lieu de 10 000 €.

Supposons que ces 9 500 € soient versés sur un fonds euro, qui est un placement sécurisé, par conséquent peu rémunérateur. Faisons l’hypothèse d’une mauvaise performance de fonds euro : 1,3 % par an (en réalité, la performance moyenne des fonds euro varie chaque année).

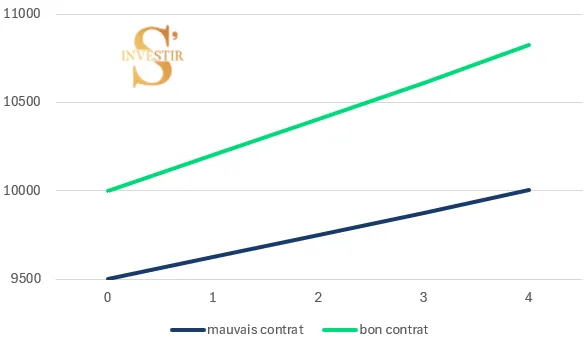

🔄 Combien de temps faudra-t-il attendre pour compenser ces 5 % de frais d’entrée, et revenir à 10 000 € ? 4 ans ! Sur cette période, sans frais sur versement et avec une performance correcte de 2 %, l’encours atteindrait 10 825 € sur un bon contrat. Soit un écart final de 8 % de performance, pour le même effort d’épargne et toujours sans risque.

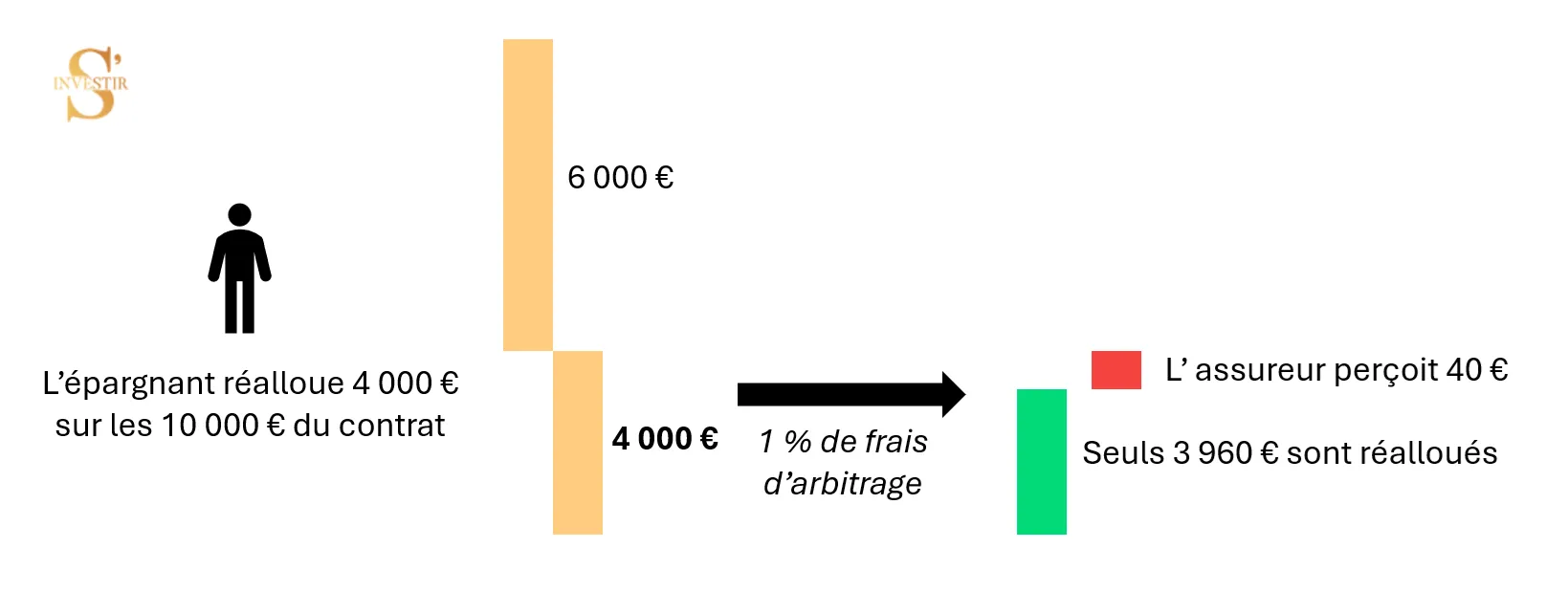

Frais d’arbitrage

Continuons avec une autre couche de frais ponctuels : les frais sur arbitrage, pouvant atteindre 1 %. Sur les 10 000 € du contrat placés sur le fonds euro, vous souhaitez réallouer 4 000 € vers un ETF actions ? Ces frais vont faire disparaitre 40 € du contrat, réduisant la somme réellement arbitrée à 3 960 €.

⚠️ Attention, même un contrat sans frais d’arbitrages engendre des frais, inhérents à la Bourse. En effet, tout mouvement de portefeuille (assurance vie, PER, PEA, compte-titres ordinaire…) comporte un coût : celui du spread. Les éventuels frais d’arbitrage viennent donc s’y ajouter, au détriment de la performance finale livrée à l’investisseur.

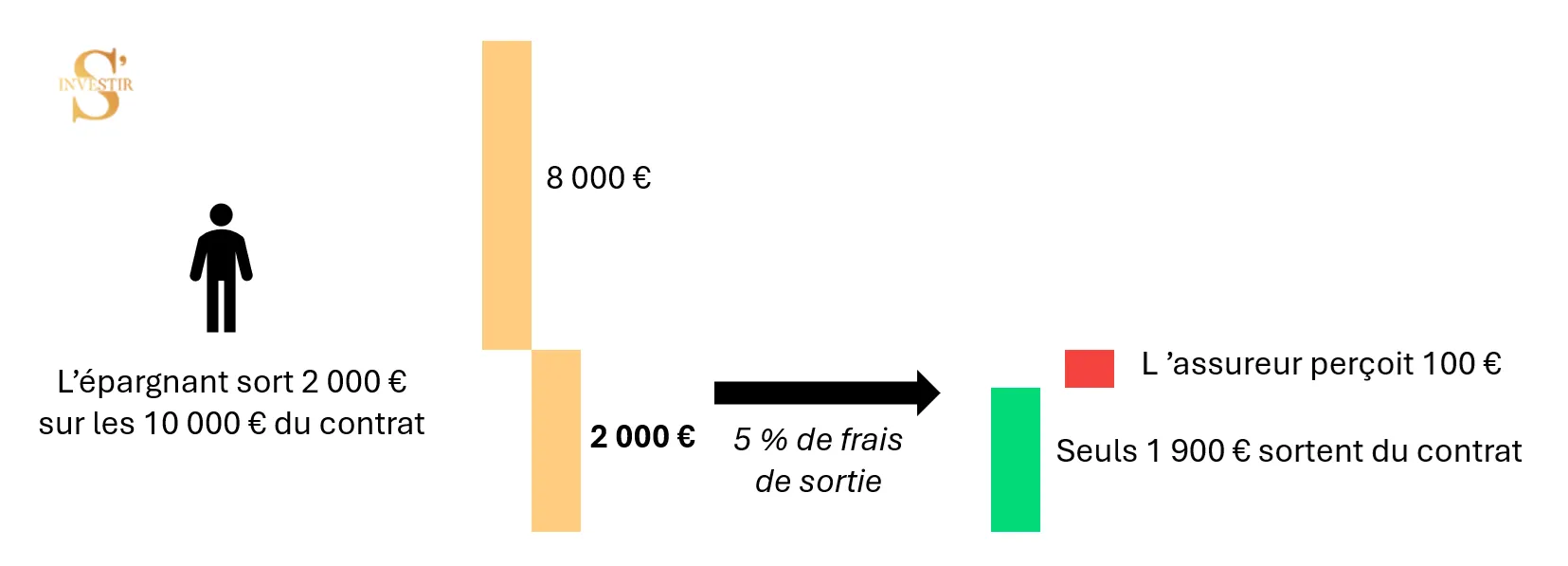

Frais de sortie

Comme si cela ne suffisait pas, bien que rares, certains contrats incluent des frais de sortie (frais de rachat). Plafonnés à 5 % et limités aux contrats de moins de 10 ans, ils rognent une fois encore la performance finale !

Dans cet exemple, l’épargnant ne percevra 1 900 € que si le contrat est en moins-value. Supposons qu’il soit en plus-value (ce qui est souhaitable) de 1 500 €. Les 10 000 € d’encours se décomposent donc en :

- 1 500 € de plus-values (15 % du contrat) ;

- 8 500 € de versements (85 % du contrat).

Un rachat initial de 2 000 €, devenus 1 900 € dus aux frais de sortie, comportera alors 15 % de plus-values, soit 285 €. Dans le cas où l’investisseur est imposable, et que le contrat a moins de 8 ans, la fiscalité s’élève à 30 % sur les plus-value. Soit 30 % de 285 € = 85,50 €. La somme nette perçue sera par conséquent de : 1 900 – 85,50 = 1 814,50 €, pour un retrait brut de 2 000 €.

Les frais récurrents

💶 Les frais ponctuels énoncés plus haut érodent la performance en transférant du capital de l’investisseur vers l’assureur (ou les intermédiaires qui distribuent le contrat). Mais l’autre type de frais est encore plus impactant. Vous connaissez les intérêts composés ? C’est un effet « boule de neige » qui accroit fortement la performance avec le temps. 💹

Ils fonctionnent aussi pour ceux qui appliquent et perçoivent les frais, car ils sont récurrents. A savoir, appliqués chaque année. De plus, ils portent sur la totalité de l’encours, contrairement aux précédents frais ponctuels, limités à la somme concernée par l’action menée par l’épargnant.

Ces frais récurrents consistent en :

- des frais de gestion prélevés par l‘assureur, sur les unités de compte du contrat ;

- des frais de gestion facturés par les gérants des fonds investis ;

- d’éventuels frais de gestion pilotée, si cette option est prise.

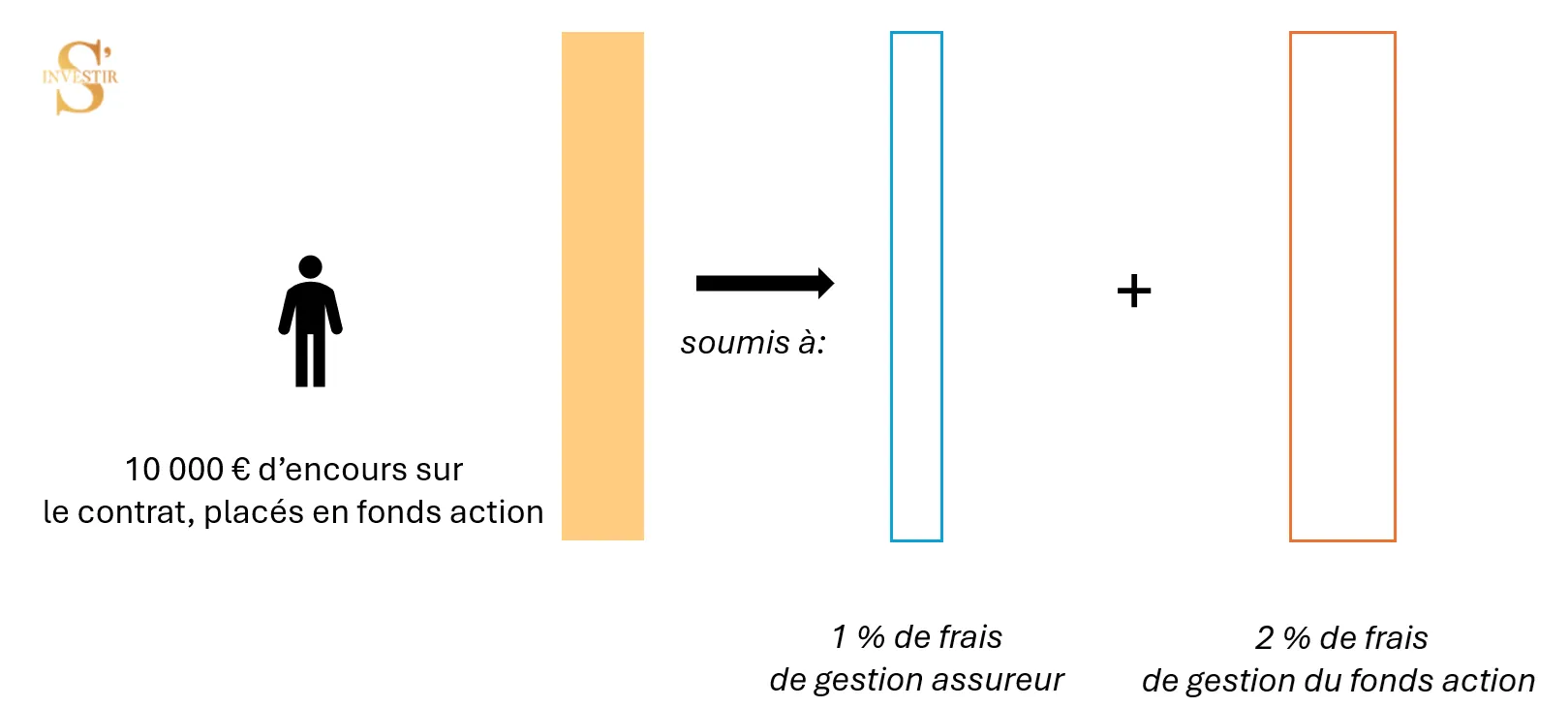

Frais de gestion sur unités de compte et frais de gestion assureur

💵 Illustrons le cas typique d’un contrat où sont facturés : 1 % par l’assureur et 2 % par le gérant du fonds action investi par le contrat. Soit 3 %, prélevés chaque année, sur la totalité de l’encours du contrat.

Les intérêts composés, souvent mis en avant sur S’investir, jouent ici en la faveur de l’assureur et du gérant du fonds. Au détriment de l’épargnant, qui voit l’encours de son contrat diminuer d’autant.

Par contraste, un excellent contrat comme Linxea Spirit 2 facture 0,5 % de frais assureur, et environ 0,2 % de frais de gestion pour des ETF.

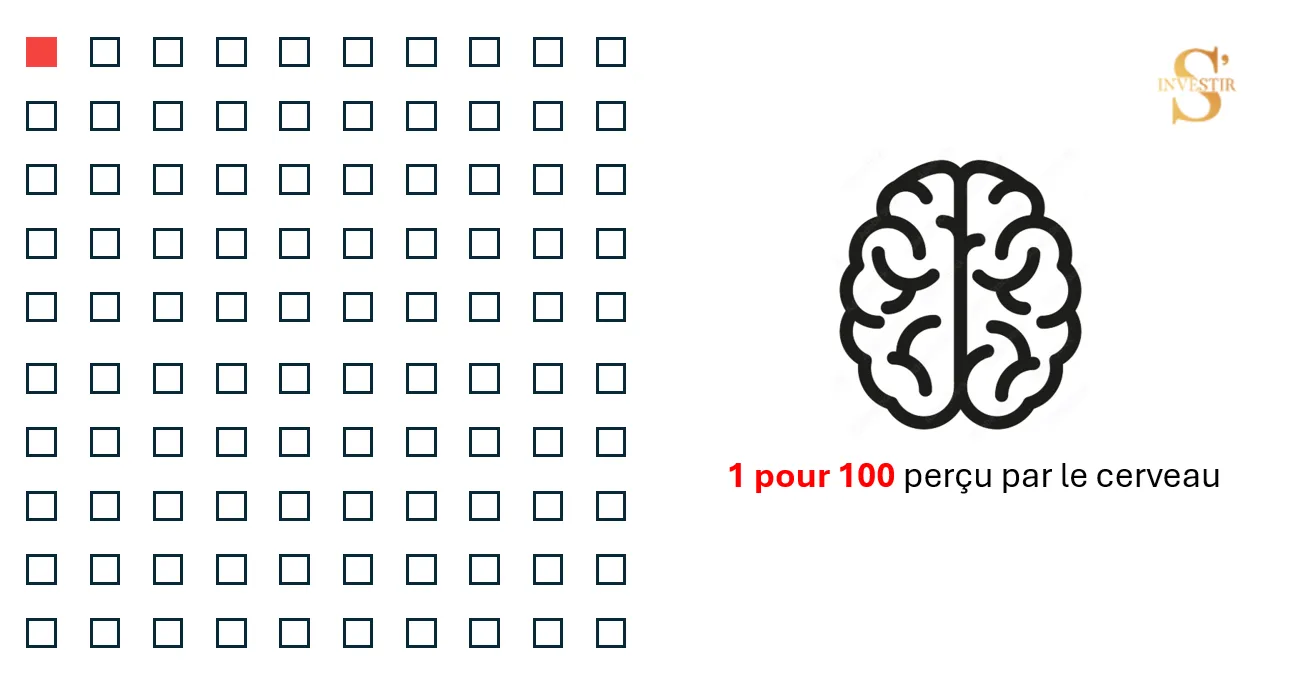

La perception des frais par le cerveau

Vous aurez remarqué que tous les frais cités s’élèvent à des pourcentages faibles : au maximum 5 %. Pourquoi le cerveau minimise-t-il leur impact négatif sur la performance ? Le cerveau appréhende bien ce qui est linéaire. Si on multiplie par 2 ce que l’on met en entrée d’un système, on s’attend à ce que la sortie fasse de même. Exemple : en plaçant 100 €, on obtient 150 €. En plaçant 200 €, on s’attend à recevoir 300 €.

Les intérêts composés ont la caractéristique de ne pas être linéaires. Ce faisant, ils échappent à notre intuition. Ainsi, en présence de phénomène non linéaire, il vaut mieux s’aider d’outils (calculatrice ou Excel) plutôt que de se fier à son ressenti.

1 % peut simplement se schématiser comme suit :

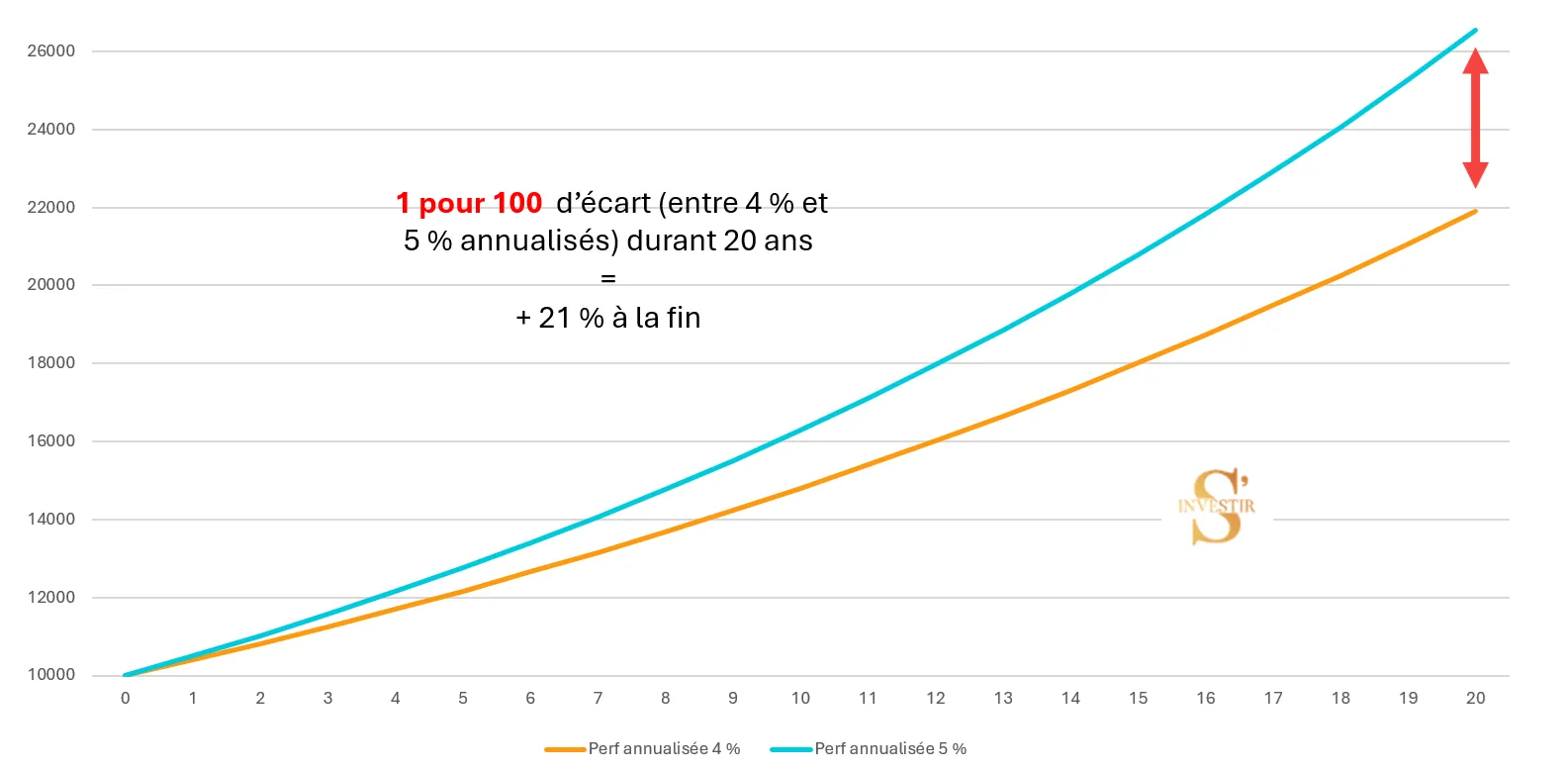

Gardons ce 1 % en tête, et appliquons-le. Comparons donc 2 performances annualisées (4 %

et 5 %) durant 20 ans, en ayant placé 10 000 € au départ. Le 1er placement termine à 21 900 €. Le 2nd à 26 500 €, soit environ 21 % de plus que le 1er ! Ici, le non linéaire est à l’œuvre : le résultat n’est pas intuitif.

Quelles performances des fonds euro pour les pires assurances vie ?

Passons désormais à un critère scruté de près par beaucoup d’investisseurs : la performance du fonds euro. Légalement, sa performance ne peut pas être négative, au pire égale à 0. Chaque assureur gère son (ou ses) fonds euro.📈

Chaque année s’établit donc le palmarès des fonds euros, montrant leurs compétences de gérants. La performance fait notamment intervenir la PPB : la provision pour participation aux bénéfices. Il s’agit d’une réserve d’argent accumulée dans le temps, qui provient de la performance du fonds euro géré. Les assureurs utilisent la PPB de façon à lisser la performance du fonds euro dans le temps.

En 2024, la performance moyenne des fonds euro s’est établie à 2,60 %. Afin de comparer les performances de différents contrats, il faut prendre en compte plusieurs années. En plus d’être en haut du tableau des fonds euros, les meilleurs contrats proposent parfois des surplus de performances temporaires. La condition ? Investir aussi en unités de compte. Les plus mauvais contrats sont à l’opposé : fonds euro peu performants, sans offre de boost.

Quelles unités de compte composent les mauvaises assurances vie ?

Théorie et pratique le montrent depuis des décennies : sur le long terme, les fonds indiciels (comme un ETF) sont plus performants que les fonds classiques (activement gérés). Un fonds classique est plus rémunérateur pour un gérant, et accorde souvent une rétrocession à l’assureur. Souvent, seul ce type de fonds est accessible sur les mauvais contrats. Les clients sont donc privés de cette révolution que sont les ETF.

Un mauvais contrat offre un univers d’investissement pauvre, en faisant l’impasse sur les ETF, SCPI, private equity, etc. Et contraint à investir en fonds d’investissement trop chargés en frais de gestion. Ainsi, il est courant de voir des contrats d’une dizaine d’années en moins-values. Ce qui est très peu probable avec un bon contrat, associé à une allocation réfléchie.

Quels est le niveau d’ergonomie et de service pour les mauvaises assurances vie ?

Un contrat d’assurance vie peut rester ouvert durant des décennies. Il peut y avoir des offres, des changements de fonds proposés, des évolutions de loi, etc. Les mauvais contrats peuvent être limités par : une mise en place de versements programmés compliquée, une interface graphique brouillon, accès aux informations peu clair. Le support client (téléphone, chat, e-mails) peut être difficile à joindre, ce qui n’arrange rien.

Que faire si on détient un mauvais contrat ?

La fiscalité de l’assurance vie est la même pour tous les contrats : elle ne dépend pas de l’assureur. Après 8 ans, la fiscalité s’allège. Dans tous les cas, elle ne s’applique qu’aux plus-values. Un contrat trop chargé en frais plombera ces dernières, abaissant la note à payer en cas de sortie (appelée rachat) totale ou partielle du capital.

👉 Généralement, un rachat total est alors souhaitable, afin de réinvestir les fonds sur un bon contrat. Ce faisant, l’antériorité fiscale du nouveau contrat partira de 0. Mais affichera, en principe, des performances supérieures à celles de l’ancien contrat médiocre. Ce nouveau contrat finira également par atteindre 8 ans.

On notera toutefois un cas où il est pertinent de garder un contrat, même s’il n’est pas compétitif. La fiscalité en cas de succession accorde un abattement de 152 500 € par bénéficiaire, exonéré de droits de succession. A quelle condition ? Que les versement aient été faits avant les 70 ans du souscripteur. Imaginons que vous ayez versé un total de 100 000 € avant vos 70 ans sur un mauvais contrat dans un objectif de succession. Les sortir pour les réinvestir ailleurs vous ferait perdre ce précieux avantage fiscal. Passé cet âge, il sera toutefois judicieux de continuer à verser sur un autre contrat, mieux choisi.

Quels sont les mauvais contrats d’assurances vie ?

👎 Voici une liste non exhaustive de contrats trop chargés en frais pour livrer une bonne performance au client. De plus, les supports (fonds proposés à l’investissement) sont peu nombreux. Si vous détenez un ou plusieurs de ces contrats, ou présentant des caractéristiques similaires, il est pertinent de se questionner sur leur maintien.

Le 1er contrat cité met en avant un paramètre non abordé plus haut : le ticket d’entrée. Ce dernier correspond à la somme minimale exigée par l’assureur à l’ouverture du contrat. Les bons contrats peuvent être souscrits à partir de 100, voire 500 €.

| Nom du contrat | Frais d’entrée maximum | Frais d’arbitrage | Frais de gestion des UC | Frais de gestion des fonds euros | ETF proposés ? | Remarques |

|---|---|---|---|---|---|---|

| Allianz Vie Fidélité | 4,5 % | 2,5 % | 1,4 % | 1,9 % | non | Pas de gestion pilotée Ticket d’entrée : 30 000 € |

| Axa Arpeges | 4,85 % | 0,80 % | 0,96 % | 0,8 % | non | |

| BNP Multiplacements 2 | 4,75 % | 1 % | 0,96 % | 0,7 % | non | |

| Crédit agricole Predissime 9 série 2 | 3 % | 0,5 % | 0,85 % | 0,6 % | 2 |

Le tableau ci-dessus quantifie les impacts décrits plus haut, au travers des frais élevés demandés, qu’ils soient ponctuels ou récurrents.

En bref, le diable se cache parfois dans les détails. Quelques pourcents de frais en plus peuvent paraitre anodins au sein d’une assurance vie. Si la personne qui vous vend le contrat est sympathique et vous incite à signer en agence, il faudra prendre le temps de réfléchir. A savoir : comparer les offres, et garder en tête que les frais récurrents (intérêts composés jouant contre nous) sont particulièrement destructeurs de performance. Tout le monde peut profiter des meilleurs contrats, accessibles en ligne. Il faut cependant être curieux et prendre du recul. Allez plus loin avec ma formation offerte.