Peu à peu, les gens comprennent la nécessité de prendre leurs finances en mains. Inflation, retraite ou encore mauvais conseils des banquiers, occupent une place croissante au sein des médias.

Des sites comme S’investir nourrissent leur soif de compréhension, et leur donnent ainsi les bases indispensables à des prises de décisions éclairées. En plus des efforts fournis pas ces investisseurs curieux, il peut être judicieux de se tourner vers un conseiller financier pour particulier. Pour quelles raisons ? C’est ce que nous allons voir dans cet article.

Conseiller financier pour particulier : quel est son rôle ?

➡️ Il est courant de lire qu’un conseiller en gestion de patrimoine tient le rôle du médecin de famille sur le plan des finances. Dans les 2 cas, s’ils sont compétents, conseiller comme médecin vont mettre leur savoir à profit et ainsi déterminer actions et habitudes à mener. Afin que santés physique et financière puissent prospérer.

Rôle d’un conseiller financier dans la gestion des finances personnelles

Comme l’explique James Clear dans son best-seller Atomic habits, nos habitudes sont bien plus importantes que nos actions ponctuelles. Que ce soit sur le plan professionnel ou personnel, nos habitudes conditionnent largement nos résultats. En nutrition comme en sport, on sait bien qu’une semaine type sera plus déterminante qu’un comportement isolé. En finances, il en est de même. Cependant, les habitudes concernant ce registre sont largement moins abordées que dans les 2 autres domaines.

Un exemple concret : épargner. Pour les gens touchant des bas revenus, dépenser tout ce qu’ils gagnent paraît hélas difficile à éviter. Pour les autres, dépenser moins que le montant des revenus exige de la discipline. Epargner régulièrement (chaque mois) fait partie des bonnes pratiques qu’un conseiller pourra vous aider à mettre en place. En comparant notamment des scénarios sans et avec épargne, illustrant ainsi les fruits récompensant un tel effort. Epargner peut alors passer d’une contrainte à un apport de sérénité. ✅

Quelques semaines suffisent à intégrer des bonnes habitudes. Alors pourquoi ne pas tenter, surtout lorsque quelqu’un nous y encourage et nous guide ? Sans se limiter au périmètre ci-dessous, un conseiller financier peut aider les particuliers à intégrer des bons comportements en finances. Citons notamment les points suivants :

- épargner (dépenser moins que ce que l’on gagne);

- placer l’argent intelligemment ;

- s’éduquer financièrement : curiosité, méfiance, réflexion ;

- expliquer pourquoi l’accessibilité du banquier de proximité n’est pas un bon critère de choix ;

- établir des projets de vie (achat immobilier, études enfants, retraite, etc.).

Comme tout le monde le sait, Internet renferme le meilleur comme le pire concernant de nombreux sujets. La finance fait probablement partie des plus malmenés, tant les conflits d’intérêts y règnent. Un conseiller financier pour particulier peut aider à ne pas se faire aveugler par des méthodes miracles, promettant performances élevées sans prendre de risque. Il saura alors expliquer que toute performance supérieure à celle du fonds euro ou du livret A (sans risque) implique de l’incertitude.

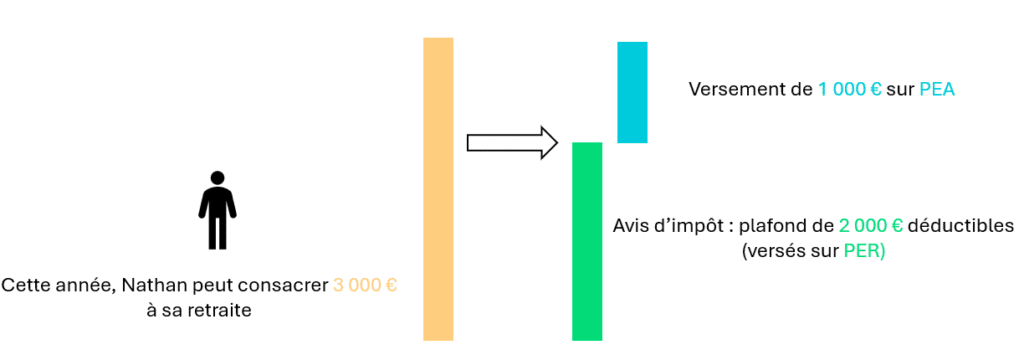

De plus, ce dernier peut aider à optimiser sa fiscalité. Exemple concret : le plafond de versements déductibles sur les plans retraites. Sur l’avis d’impôt figure cette ligne (le montant annuel est propre à chacun) :

Sous cette formulation absconse se trouve une incitation fiscale à anticiper sa propre retraite. À condition d’être soumis à l’impôt sur le revenu (concerne environ la moitié des ménages français), les versements sur un PER sont déductibles des revenus. Il ne s’agit pas non plus de la solution miracle, l’imposition étant différée au moment de la sortie du capital (à la retraite).

Toutefois, retarder l’imposition permet de faire travailler l’argent au profit de l’investisseur des années durant, au lieu de le verser à l’état l’année d’après. Ce décalage entre revenus et impôts équivaut à un prêt à taux 0. En plus d’expliquer l’opportunité que représente cette mesure fiscale, le conseiller financier orientera le client vers les meilleurs PER (peu de frais, large univers d’investissement, etc.).📞

Conseiller financier vs conseiller bancaire : quelles différences ?

En matière de conseil en gestion de patrimoine, trier le bon grain de l’ivraie n’est pas évident. Conseiller en banque de réseau, conseiller en gestion de patrimoine indépendant (CGPI), ou non indépendant (CGP), ou indépendant MIF 2…ce jargon est expliqué dans l’article ci-dessus.

Un bon point de départ de réflexion est simplement : par quel moyen le conseiller se rémunère-t-il ? De façon générale, si la rémunération provient de la vente de produits, financiers ou non, il faut être sur ses gardes. Car la tentation est grande pour le conseiller/vendeur d’orienter le client vers les produits les plus rémunérateurs. Quitte à perdre de vue le réel besoin du client. Un banquier, un CGP ou un CGPI qui ne fait pas payer ses conseils aux clients ne travaille pas pour autant gratuitement. Considérons une assurance-vie avec :

- des droits d’entrée à 5 % (prélevés par la banque ou l’assureur sur chaque versement du client) ;

- comprenant des fonds d’investissement coûtant 2 % de frais par an.

Ces données paraissent banales à de nombreux épargnants. Pourtant, ces chiffres sont très élevés face à ce que les meilleurs acteurs proposent. Encore faut-il le savoir ! Ne comptez pas sur votre banquier pour vous en parler, puisque son salaire provient en partie des nombreux frais que vous paierez avec un tel contrat.

➡️ Un constat est simple : le vrai conseil est indépendant. Il ne doit pas dépendre des produits vendus, mais au contraire, résider dans le choix des meilleurs contrats et fonds d’investissement éligibles pour le client. À la manière d’un avocat ou d’un expert-comptable, le conseil prodigué est rémunéré à l’heure ou à la mission.

Dans cet esprit, faisons un parallèle pour choisir une voiture. Au lieu d’aller soi-même faire le tour des concessions, un hypothétique « conseiller en voiture « listerait les besoins du client. Puis il analyserait chaque modèle proposé par les marques. Ainsi, le choix retenu serait objectif, car un tel conseiller serait rémunéré à la mission, et non par une marque en particulier.

Quels types de conseils financiers un particulier peut-il attendre d’un conseiller ?

Comme souvent évoqués sur S’investir, les axes de conseil ne manquent pas.

Optimisation des finances personnelles : de l’épargne à l’investissement

Approfondissons le fait d’épargner, à savoir dépenser moins que ce que l’on gagne. C’est nécessaire pour la suite, mais ce n’est qu’une 1ère étape. Se contenter de laisser toute cette épargne sur un compte courant ou un livret A est sous-optimal. Fin 2024, environ 750 milliards d’euros dormaient sur les comptes courants français.

Chaque année, l’inflation (hausse générale des prix) diminue le pouvoir d’achat de l’argent. Le compte courant permet à la banque de se rémunérer, sans en faire profiter le client qui lui, ne gagne rien. Le livret A est donc préférable, mais peine malgré tout à contrer l’inflation sur le long terme. Alors, que faire ?

Une fois l’épargne de précaution constituée (environ 3 à 6 mois de dépenses mensuelles) le conseiller va insister sur la nécessité de regarder au-delà du compte courant et du livret A. Il va inciter le client à réfléchir à ses projets de vie. À chacun d’entre eux sera assigné un horizon de placement, soit une durée au bout de laquelle l’argent commencera à être dépensé.

Voici 2 exemples type, qui concernent beaucoup de Français :

- projet d’achat immobilier dans 5 ans : dépenses étalées sur 1 an (avec les travaux) ;

- projet retraite dans 30 ans : dépenses étalées sur 20 ans (espérance de vie à la retraite).

Illustrons comment ce projet retraite pourrait être concrétisé.

Planification de la retraite et gestion des risques financiers

Lancée après la Seconde Guerre mondiale, la retraite par répartition exige que les actifs paient pour les retraités. Le ratio actifs/retraités ne faisant que chuter depuis des années, les règles du jeu doivent changer, mais de quelle manière ? Alors que les gouvernements successifs peinent à trouver des solutions, les épargnants comprennent progressivement le devoir de se préoccuper de leur retraite.

Comme abordé plus haut, un conseiller financier pour particuliers sera à même d’expliquer l’évolution du modèle des retraites, sa remise en question, ainsi que la nécessité de ne pas compter sur un Etat-providence. Une fois de plus, une telle démarche implique compréhension, stratégie et surtout, mise en pratique. On sait que de nombreux épargnants se renseignent sur ces questions (Internet, proches, etc.) mais peinent à se lancer dans l’aventure.

Souscrire une assurance-vie et investir en unités de compte ? Ouvrir un PEA et passer des ordres en Bourse ? Rien de compliqué ici, mais se faire guider par un professionnel peut être l’élément déclencheur et ainsi gagner en autonomie.

Reprenons les 2 les projets ci-dessus (immobilier et retraite). Les séparer est une bonne pratique : ceci permet de garder une vision claire, et pouvoir choisir quelle priorité donner à chacun. Concrètement, le conseiller pourra suggérer d’investir :

- le projet immobilier sur une assurance-vie ;

- le projet retraite sur un PER, jusqu’à atteindre le plafond mentionné plus haut ;

- investir le surplus « retraite » vers un PEA (plan d’épargne en actions).

Il s’agirait d’un bon exercice pour le client, qui comprendrait comment investir de façon éclairée sur plusieurs projets. Le tout, en optimisant fiscalement, et en optant pour les meilleurs enveloppes (assurance-vie et PEA bien choisis).

Quand faire appel à un conseiller financier pour particulier ?

Chaque épargnant a sa propre histoire, son éducation (générale et financière), ses biais et son cheminement de pensée. Pour tous, la 1ère étape consiste à investir des heures à comprendre peu à peu les finances personnelles. Chacun fait son chemin. Certains passent ensuite à la pratique, après seulement quelques vidéos et conseils glanés sans trop creuser.

👉D’autres, en revanche, ont besoin de plus de profondeur de compréhension avant de pouvoir basculer vers du concret. Ainsi, à l’instar du bricolage, la finance n’échappe pas au DIY (do it yourself, faites-le vous-même), tant les ressources en ligne abondent. Cependant, un conseiller financier pour particuliers bien choisi pourra, dans tous les cas, expliquer et convaincre sur les plans théorique et pratique. Une bonne raison de contacter S’investir Conseil !

- Exploitez le plein potentiel de votre capital

- Protégez votre patrimoine et votre avenir

- Préparez et optimisez votre succession

- Bourse, SCPI, Private Equity, dette privée...

- Nos expertises patrimoniales