Vous avez envie de diversifier vos investissements et l’économie japonaise vous attire ? Vous vous demandez quel est le meilleur ETF Japon pour profiter de la dynamique du pays du Soleil-Levant, que ce soit via un PEA ou un compte-titres ? Vous êtes au bon endroit 😊.

Je suis comme vous : j’aime comprendre où et comment investir intelligemment, surtout quand il s’agit de s’exposer à un marché aussi fascinant que le Japon. Et pourtant, entre les indices Nikkei 225, Topix, MSCI Japan et les dizaines d’ETF disponibles, il est facile de s’y perdre…

Dans cet article, je vous propose une approche claire et accessible, pour vous aider à faire le bon choix selon votre profil, vos objectifs et votre enveloppe fiscale. On va voir ensemble :

- Quels sont les grands indices japonais à connaître ?

- Et surtout, quel ETF Japon choisir concrètement, avec des exemples compatibles avec un PEA ou un compte-titres ?

Prenez un café, installez-vous confortablement, et découvrons ensemble comment profiter du potentiel du Japon… sans y passer des heures ⏱️.

Quels sont les indices pour investir sur le Japon ?

Avant de choisir le meilleur ETF Japon, vous devez comprendre sur quel indice vous allez réellement investir. Un ETF (ou Exchange Traded Fund) ne fait que répliquer la performance d’un indice boursier, et au Japon, il en existe plusieurs, chacun avec ses spécificités.

🎌 Aujourd’hui, 7 grands indices japonais sont suivis par 29 ETF accessibles aux investisseurs européens. Voici un aperçu clair :

- FTSE Japan suivi par 3 ETF ;

- JPX-Nikkei 400 suivi par 3 ETF ;

- MSCI Japan suivi par 11 ETF ;

- MSCI Japan IMI suivi par 2 ETF ;

- Nikkei 225® suivi par 4 ETF ;

- Solactive GBS Japan Large & Mid Cap suivi par 2 ETF ;

- TOPIX® suivi par 4 ETF.

📊 À noter que les frais de gestion annuels (TER) de ces ETF varient entre 0,05 % et 0,51 % par an, un critère à ne pas négliger pour optimiser la rentabilité de votre placement sur le long terme.

👉 C’est pourquoi je vous propose maintenant de zoomer sur les 3 indices les plus représentatifs du marché japonais, ceux que vous retrouverez le plus souvent dans les ETF accessibles en PEA ou en compte-titres…

Le MSCI Japan : l’indice de référence pour investir au Japon

Quand on cherche à investir en Asie et plus particulièrement sur le Japon via un ETF, l’indice MSCI Japan revient presque toujours sur la table. Et pour cause : c’est un des indices les plus utilisés par les gérants d’ETF, notamment parce qu’il offre une exposition large aux grandes entreprises japonaises. Personnellement, c’est souvent celui que je regarde en premier quand je veux une approche simple, directe, sans trop de complexité.

Soyons clairs : avec le MSCI Japan, vous pariez à 100 % sur l’économie japonaise. Pas d’exposition internationale, pas d’entreprises étrangères. C’est du Japon pur jus, avec ses forces, mais aussi ses limites.

Conseil de Matthieu

🔍 Ce qu’on trouve dans le MSCI Japan : les géants de l’économie nippone

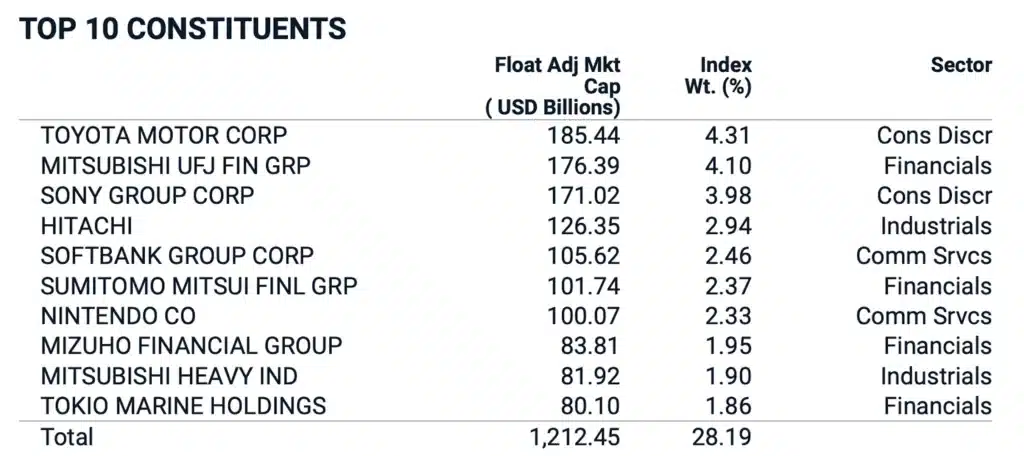

Le MSCI Japan, c’est un panier qui contient plus de 200 actions japonaises. Mais comme souvent dans les indices, quelques gros noms pèsent très lourd. À eux seuls, les 10 premières entreprises représentent plus de 28 % de l’ensemble.

On y retrouve les habituels poids lourds du Japon :

- Toyota, évidemment. La plus grosse pondération (4,31 %).

- Mitsubishi UFJ, Sony, Hitachi, SoftBank, Nintendo… des noms que vous connaissez forcément.

C’est donc un indice qui vous expose directement à l’ADN industriel et technologique du Japon. Pas de surprise là-dessus : si vous croyez dans ces entreprises sur le long terme, vous êtes au bon endroit.

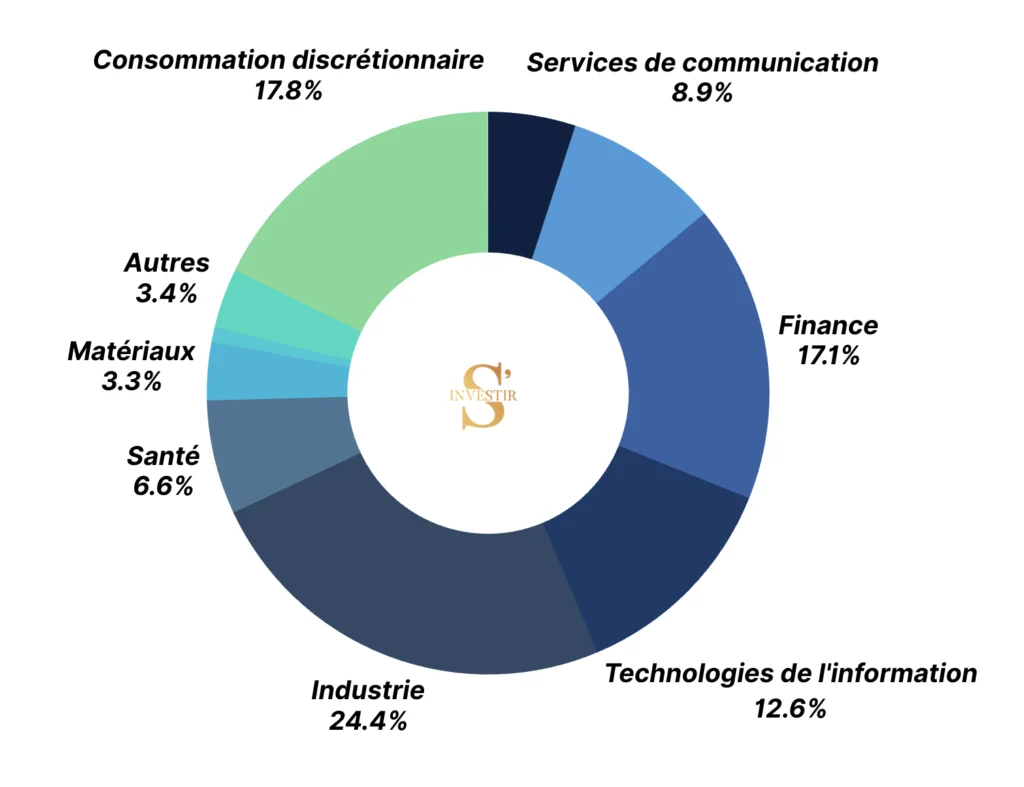

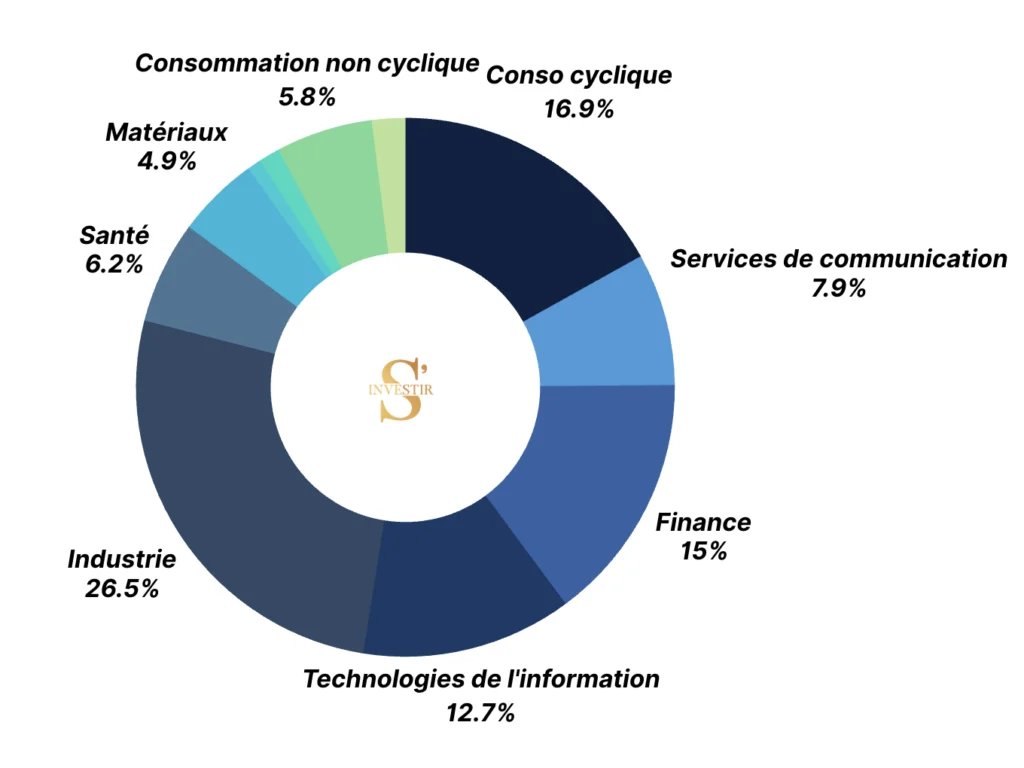

📊 Répartition sectorielle : un Japon industriel et consommateur

J’aime bien regarder les pondérations sectorielles avant de me positionner sur un ETF. Et ici, on est clairement sur un profil cyclique. L’industrie domine largement le jeu (plus de 24 % de l’indice), suivie par la consommation discrétionnaire (17,8 %) et les services financiers (17,1 %).

On est loin d’un équilibre parfait. Il y a assez peu de santé, d’énergie ou de real estate, par exemple. Et évidemment, aucune diversification géographique : on est uniquement sur des boîtes japonaises, avec des revenus souvent encore très domestiques.

En clair : si le Japon performe, votre ETF suivra. Mais si le pays entre en stagnation, il n’y aura pas grand monde dans votre portefeuille pour compenser.

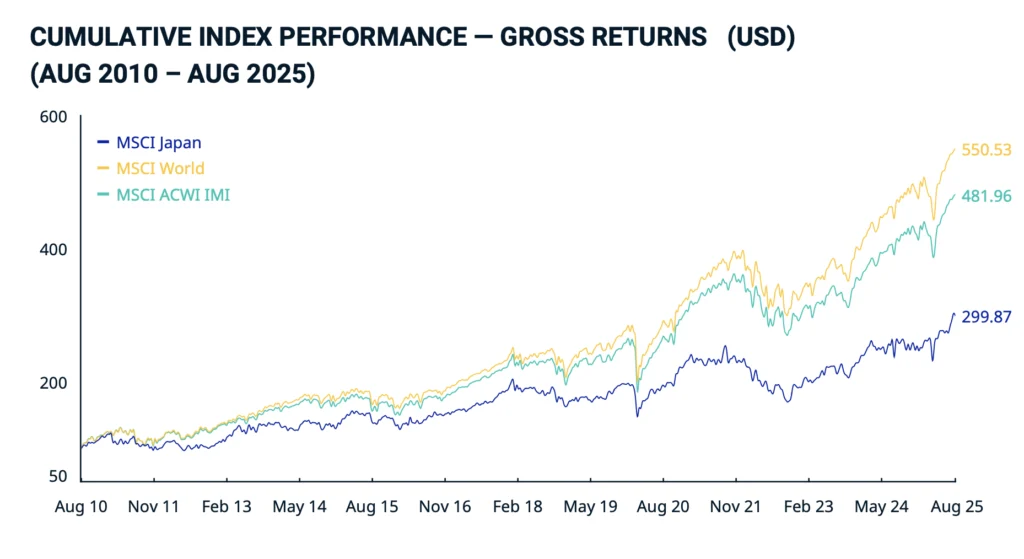

📈 Côté performance : solide, mais un peu à la traîne

Sur les 15 dernières années (août 2010 à août 2025), le MSCI Japan a fait un x3, avec une progression d’environ +200 %. C’est honnêtement pas mal. Mais si on le compare aux indices mondiaux comme le MSCI World ou le MSCI ACWI IMI, on voit qu’il sous-performe nettement.

Et ça, ce n’est pas qu’un hasard. Le Japon traîne depuis longtemps des boulets structurels : une population vieillissante, une inflation quasi inexistante pendant des années, et une banque centrale qui mène une politique monétaire très (très) particulière…

Mais cela peut aussi signifier une opportunité de rattrapage, si vous pensez que le pays entre dans une nouvelle dynamique économique.

✅ Mon avis : Le MSCI Japan est une très bonne base si vous voulez miser sur les champions japonais dans une optique long terme. Mais gardez bien en tête que vous n’êtes exposé qu’au Japon, et que pour vraiment lisser le risque, il faut l’intégrer dans une stratégie plus globale.

Conseil de Matthieu

Le TOPIX® : une vision plus complète du marché japonais

Si vous cherchez à investir au Japon de façon plus large et plus représentative, le TOPIX® est un excellent candidat. Cet indice couvre l’ensemble des actions japonaises cotées en première section de la Bourse de Tokyo, pondérées par leur capitalisation flottante. En clair : plus une entreprise est grosse, plus elle pèse dans l’indice.

C’est un indice que j’apprécie, car il reflète davantage la vraie structure de l’économie japonaise, et il est souvent utilisé dans les ETF éligibles au PEA. Vous n’y trouverez aucune diversification géographique — on reste 100 % Japon — mais il permet une exposition plus fine à un large éventail d’entreprises locales.

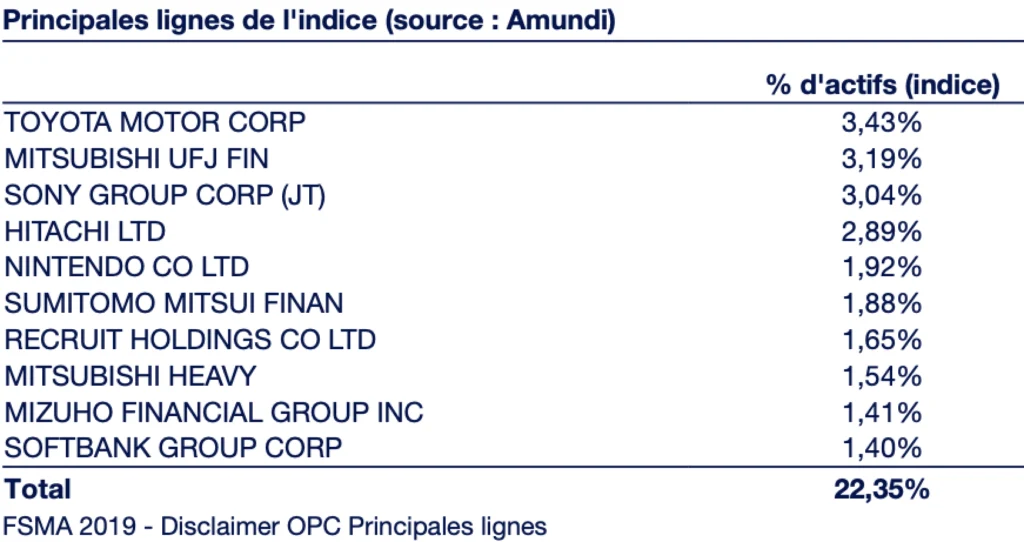

🏢 Composition du TOPIX® : des grands noms, mais un peu plus dilués

Même si l’univers est plus large que celui du MSCI Japan, on retrouve les mêmes leaders japonais dans les plus fortes pondérations du TOPIX® :

- Toyota Motor Corp (3,43 %) ;

- Mitsubishi UFJ Financial Group (3,19 %) ;

- Sony Group, Hitachi, Nintendo, etc.

Les 10 premières lignes représentent environ 22,35 % de l’indice, ce qui est moins concentré que le MSCI Japan (où le top 10 dépasse 28 %). Ça veut dire moins de dépendance à quelques titres, donc un risque un peu mieux réparti.

C’est un point que je trouve rassurant quand on cherche une exposition plus équilibrée au Japon, sans surpondérer des géants industriels ou bancaires.

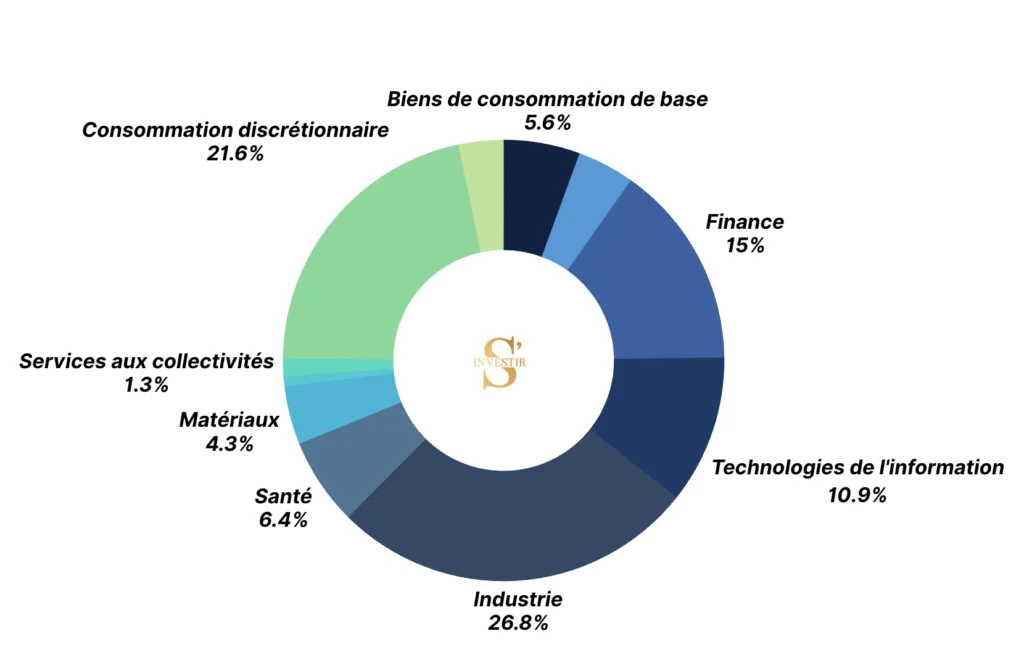

Répartition sectorielle : encore plus industrielle que le MSCI Japan

En termes de secteurs, le TOPIX® confirme une chose : le Japon reste un pays profondément industriel. Voici les principales pondérations :

👉 Ce que j’observe ici, c’est qu’on est encore plus exposé au secteur industriel que dans le MSCI Japan. Si vous croyez dans un rebond industriel japonais — par exemple grâce à la relocalisation de certaines productions, ou au soutien gouvernemental à la modernisation —, alors cet indice peut clairement vous convenir.

Mais comme pour tous les indices japonais, il n’y a aucune diversification internationale : on reste concentré sur une économie unique, avec ses dynamiques propres.

📈 Performance : un parcours solide, mais toujours un peu en retrait

Sur la période récente, entre mi -2018 et septembre 2025, le TOPIX® a enregistré une performance de +52,45 % via l’ETF d’Amundi éligible au PEA. C’est très proche de la performance du MSCI Japan ETF (+54,96 % sur la même période), ce qui montre que les deux indices évoluent souvent en parallèle, même s’ils n’ont pas exactement la même construction.

La volatilité est similaire : on voit les mêmes creux (notamment pendant le Covid) et les mêmes phases de rebond. Autrement dit, si vous hésitez entre les deux, le choix se jouera plus sur la philosophie d’indice que sur la performance brute.

✅ Le TOPIX® est une bonne alternative si vous cherchez un ETF plus large, plus équilibré, avec une exposition un peu plus fine à l’ensemble de l’économie japonaise. Moins concentré que le MSCI Japan, il dilue un peu mieux le risque, tout en restant fortement exposé à l’industrie. Un bon choix pour du long terme… si vous croyez dans l’avenir économique du Japon 🇯🇵.

Conseil de Matthieu

Le FTSE Japan : une alternative simple et bien diversifiée (à l’échelle du Japon)

Si vous cherchez un ETF Japon « tout-en-un » pour jouer le marché nippon dans son ensemble, l’indice FTSE Japan peut être un excellent choix. C’est une alternative un peu moins connue que le MSCI Japan ou le TOPIX®, mais qui coche pas mal de cases pour un investisseur long terme.

Ce que j’apprécie avec le FTSE Japan, c’est qu’il propose une exposition large à plus de 500 entreprises japonaises, en prenant en compte uniquement les grandes et moyennes capitalisations. On est donc sur un indice bien construit, bien réparti, et souvent proposé via des ETF avec des frais compétitifs (comme chez Vanguard, par exemple).

🏢 Composition du FTSE Japan : les incontournables japonais

Côté entreprises, le FTSE Japan reste fidèle à ce qu’on retrouve dans les autres grands indices japonais. En tête, on a encore les classiques :

- Toyota (4,0 %) ;

- Mitsubishi UFJ Financial Group (3,2 %) ;

- Sony, Hitachi, Nintendo, SoftBank, Mitsubishi Heavy Industries…

Le top 10 des lignes représente 23,6 % de l’indice, ce qui est plutôt raisonnable. C’est un bon compromis entre concentration (pour capter la performance des leaders) et diversification (pour ne pas être trop dépendant d’eux).

Personnellement, j’aime ce niveau d’équilibre. On n’est pas écrasé par quelques méga-capitalisations, mais on reste bien exposé aux poids lourds de l’économie nippone.

🧩 Répartition sectorielle : bien diversifié… pour un indice 100 % Japon

Le FTSE Japan ne fait pas exception : pas de diversification géographique ici non plus, on reste concentré uniquement sur l’économie japonaise 🇯🇵. Mais à l’intérieur même du Japon, la répartition sectorielle est plutôt bien équilibrée :

Ce que je remarque, c’est qu’on est un peu moins dépendant de la tech que sur d’autres indices mondiaux, et beaucoup plus tourné vers l’industrie traditionnelle, les services financiers et la consommation locale. En résumé : c’est un bon reflet de l’économie réelle japonaise, telle qu’elle fonctionne aujourd’hui.

📈 Performance du FTSE Japan : un peu en retrait, mais cohérente

Entre début 2020 et septembre 2025, l’ETF Vanguard basé sur le FTSE Japan a affiché une performance de +45,51 %. C’est légèrement en dessous du MSCI Japan (+44,75 %) et du TOPIX® (+45,26 %) sur la même période. En pratique, les 3 indices évoluent globalement de façon très similaire, avec des variations de quelques points seulement.

La volatilité est comparable, les creux et les hausses suivent le même rythme. On est donc sur une logique d’indice « core » : pas de coup d’éclat, mais une progression régulière et cohérente avec l’évolution de l’économie japonaise.

✅ Le FTSE Japan est un choix intelligent si vous cherchez un ETF simple, large et stable, à intégrer dans une stratégie de long terme. Il ne surperforme pas, mais fait le job sans mauvaise surprise, avec une bonne diversification interne et une construction sérieuse. Une belle porte d’entrée si vous croyez au potentiel du Japon sur les années à venir.

Conseil de Matthieu

Quels sont les 5 meilleurs ETF Japon ?

Après avoir exploré en détail les principaux indices japonais, je vous propose ici ma sélection personnelle des 5 ETF que je considère comme les plus intéressants pour investir au Japon aujourd’hui.

Ce choix repose sur plusieurs critères que je trouve essentiels :

- la qualité de l’indice sous-jacent (largeur, représentativité, construction) ;

- la taille du fonds ;

- les frais de gestion (TER) ;

- la liquidité de l’ETF ;

- son éligibilité au PEA ;

- Et bien sûr… mon ressenti d’investisseur long terme 😉.

👉 Voici donc les 5 ETF Japon que je recommande sans détour pour construire ou renforcer votre exposition au marché nippon 👇.

1. Amundi MSCI Japan UCITS ETF Acc

Je vous propose de commencer ma sélection par l’ETF Amundi MSCI Japan UCITS ETF Acc, un incontournable sur le marché japonais. Il suit l’indice MSCI Japan. Voici ses caractéristiques essentielles :

| Élément | Données |

|---|---|

| Nom | Amundi MSCI Japan UCITS ETF Acc |

| ISIN | LU1781541252 |

| Indice de référence | MSCI Japan |

| Date de création | 28 février 2018 |

| Frais de gestion (TER) | 0,12 % par an |

| Prix de la part | 17,82 € |

| Politique de distribution | Capitalisant |

| Réplique de l’indice | Physique |

| Actifs sous gestion | Environ 4 090 millions d’euros |

| Éligibilité au PEA | ❌ |

* Les données de ce tableau sont susceptibles d’évoluer avec le temps.

2. Vanguard FTSE Japan UCITS ETF Accumulating

Je vous présente maintenant le Vanguard FTSE Japan UCITS ETF Accumulating, un choix intéressant pour s’exposer au marché japonais. Il suit l’indice FTSE Japan, couvre un univers très large, et se distingue par sa simplicité et son efficacité. C’est un vrai « couteau suisse » pour investir sur le Japon. Voici ses caractéristiques essentielles :

| Élément | Données |

|---|---|

| Nom | Vanguard FTSE Japan UCITS ETF Accumulating |

| ISIN | IE00BFMXYX26 |

| Indice de référence | FTSE Japan |

| Date de création | 24 septembre 2019 |

| Frais de gestion (TER) | 0,15 % par an |

| Prix de la part | 33 € |

| Politique de distribution | Capitalisant |

| Réplication | Physique |

| Actifs sous gestion | Environ 1 012 millions d’euros |

| Éligibilité au PEA | ❌ |

* Les données de ce tableau sont susceptibles d’évoluer avec le temps.

3. Amundi ETF PEA Japan Topix UCITS ETF

À présent, je vous propose de découvrir l’Amundi ETF PEA Japan TOPIX UCITS ETF, un choix pertinent si vous voulez miser sur le Japon de façon très large. Cet ETF suit l’indice TOPIX®, très vaste, et est conçu pour les investisseurs souhaitant rester éligibles au PEA. Voici ses caractéristiques essentielles :

| Élément | Données |

|---|---|

| Nom | Amundi ETF PEA Japan TOPIX UCITS ETF |

| ISIN | FR0013411980 |

| Indice de référence | TOPIX® (Tokyo Price Index) |

| Date de création | 25 avril 2019 |

| Frais de gestion (TER) | 0,20 % par an |

| Prix de la part | 30,15 € |

| Politique de distribution | Capitalisant / Distribuant |

| Méthode de réplication | Synthétique |

| Actifs sous gestion | Environ 110 millions d’euros |

| Éligible au PEA | ✅ |

* Les données de ce tableau sont susceptibles d’évoluer avec le temps.

4. iShares Core MSCI Japan IMI UCITS ETF

Je vous propose de découvrir l’iShares Core MSCI Japan IMI UCITS ETF, une option séduisante si vous souhaitez une exposition ultra-large au marché japonais, avec les grandes, moyennes et petites capitalisations incluses. Voici ses caractéristiques essentielles :

| Élément | Données |

|---|---|

| Nom | iShares Core MSCI Japan IMI UCITS ETF |

| ISIN | IE00B4L5YX21 |

| Indice de référence | MSCI Japan IMI (large, mid & small caps) |

| Date de création | 25 septembre 2009 |

| Frais de gestion (TER) | 0,12 % par an |

| Prix de la part | 55,75 € |

| Politique de distribution | Capitalisant |

| Méthode de réplication | Physique |

| Actifs sous gestion | Environ 5 573 millions d’euros |

| Éligible au PEA | ❌ |

* Les données de ce tableau sont susceptibles d’évoluer avec le temps.

5. Xtrackers MSCI Japan UCITS ETF 1C

Enfin, je vous propose de terminer cette sélection avec l’Xtrackers MSCI Japan UCITS ETF 1C, un choix que je trouve pertinent pour suivre l’indice MSCI Japan sans concession. Voici ses caractéristiques essentielles :

| Élément | Données |

|---|---|

| Nom | Xtrackers MSCI Japan UCITS ETF 1C |

| ISIN | LU0274209740 |

| Indice de référence | MSCI Japan |

| Date de création | 9 janvier 2007 |

| Frais de gestion (TER) | 0,12 % par an |

| Prix de la part | 80,61 € |

| Politique de distribution | Capitalisant |

| Méthode de réplication | Physique |

| Actifs sous gestion | Environ 2 677 millions d’euros |

| Éligible au PEA | ❌ |

* Les données de ce tableau sont susceptibles d’évoluer avec le temps.

En bref, si vous êtes arrivé jusqu’ici, vous avez désormais une vision claire des meilleurs ETF pour investir sur le Japon. L’économie japonaise a des atouts solides : une industrie puissante, des leaders mondiaux (Toyota, Sony, Nintendo…), une résilience remarquable dans un monde incertain. Et ces dernières années, le Japon a entamé une dynamique de redressement que beaucoup d’investisseurs jugent prometteuse.

Mais soyons lucides : investir uniquement sur le Japon, c’est s’exposer à un marché unique, sans réelle diversification géographique. Le pays fait face à des défis structurels (vieillissement de la population, faible croissance interne…), et miser 100 % sur lui peut déséquilibrer votre portefeuille si vous ne le faites pas avec parcimonie. Mon conseil ? Si vous croyez dans le Japon, pourquoi pas y allouer une petite portion de votre portefeuille (par exemple 5 à 10 %), et l’intégrer dans une stratégie plus globale, avec d’autres zones comme l’Europe, les États-Unis ou les émergents. Vous pouvez aussi tout simplement opter pour un ETF Monde qui inclut déjà une part du Japon, sans prise de tête.

👉 Si vous souhaitez apprendre à construire un portefeuille diversifié, robuste et performant, tout en maîtrisant vos risques et vos biais d’investisseur, pensez à rejoindre ma formation offerte en Bourse.

Sources :

- https://www.justetf.com/fr/how-to/invest-in-japan.html

- https://www.msci.com/documents/10199/b3ee6464-f705-4d65-81a0-d8756607cf9f

- https://www.boursorama.com/bourse/bourse-de-tokyo/